アメリカで一般的なゴールベースアプローチとは?目標設定の大切さ

資産運用は、ただ漠然と運用をしているだけではなかなかうまくいきません。

実は資産運用をより上手に活用するためには「目標設定」が大切です。この記事では、資産運用における目標設定の大切さについてご紹介します。

なぜ「目標設定」が大切なのか?

「老後の資金を貯めたい」「子どもの教育費用を貯めたい」「自宅を購入するための資金が欲しい」など、人によって資産運用をする目的はさまざまです。また目標によって、どのくらいの金額が必要なのかが変わってきます。資産運用で最も大切なことはこのように「何のために資産運用をするのか、その目的・達成したい金額や時期を明確にすること」です。

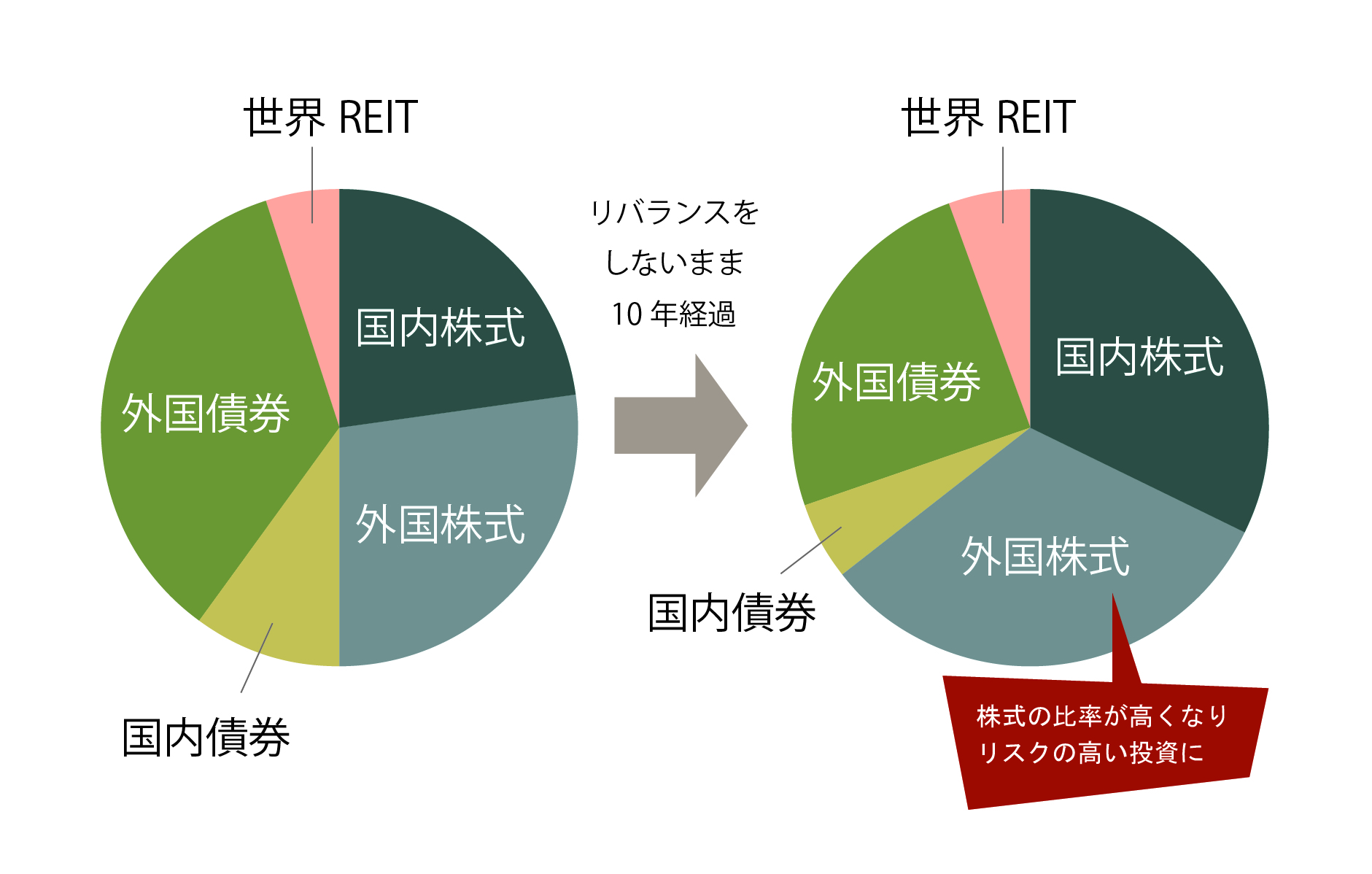

なぜなら目標がないと漠然と「儲けたい」という意識が働いて、必要以上にハイリスクハイリターンの商品を選んでしまったり、あるいは逆に長く運用できる資金なのに必要以上にリスクの低い運用をしてしまったりするからです。しかし目標を設定できれば、必要となる利回りや投資金額などがイメージしやすくなり、適切なリスクで投資ができます。

目標設定が大切な理由はもうひとつあります。それは長期的に資産運用を続けられるようになることです。長期で続けると安定的なリターンを得られる要因のひとつ「時間」を味方にすることができます。しかし、どうしても短期的な値動きが気になって売買を繰り返してしまったり、衝動的に欲しいものができてやめてしまったりというケースも少なくありません。何のために運用しているのか目標を明確にしておくことで、このような衝動的な行動を抑制することができます。

ゴールベースアプローチで考えよう

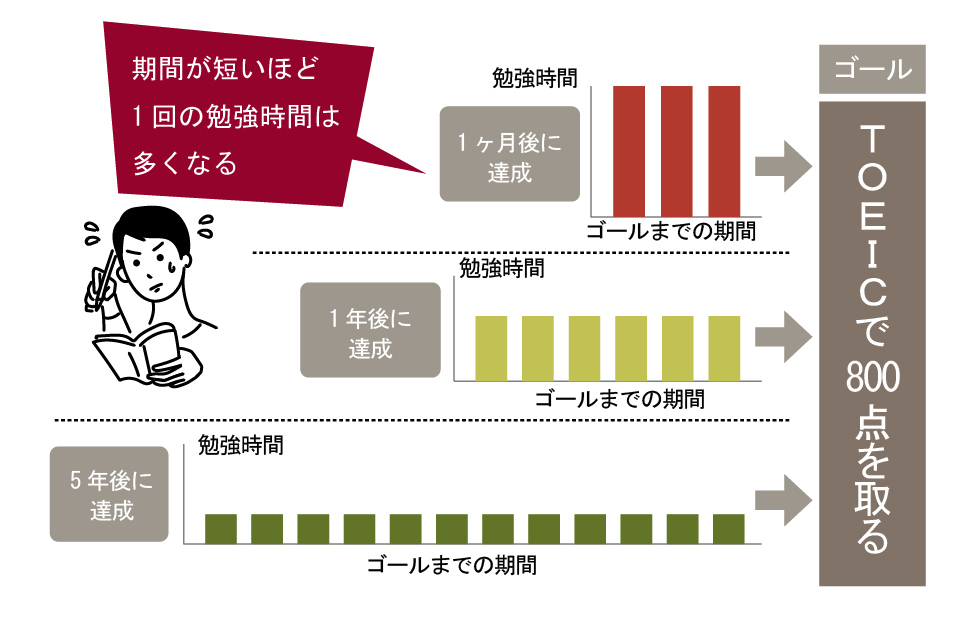

この目標設定から逆算し、必要な資金を貯めていくことを「ゴールベースアプローチ」と言います。最初にゴールを決めておき、それを貯めるために毎月どのくらいの資金を投入すれば良いのか、どのくらいの利回りで運用するのが良いのか、いつまでに達成したいかなどを考えていきます。

(例えば「TOEICで800点を取る」というゴールを決めた場合、いつまでにそれを達成するのかによって、下記の図のように勉強時間が変わります。)

ゴールベースアプローチの考え方は、安定した資産運用を求める現代に最適な考え方です。

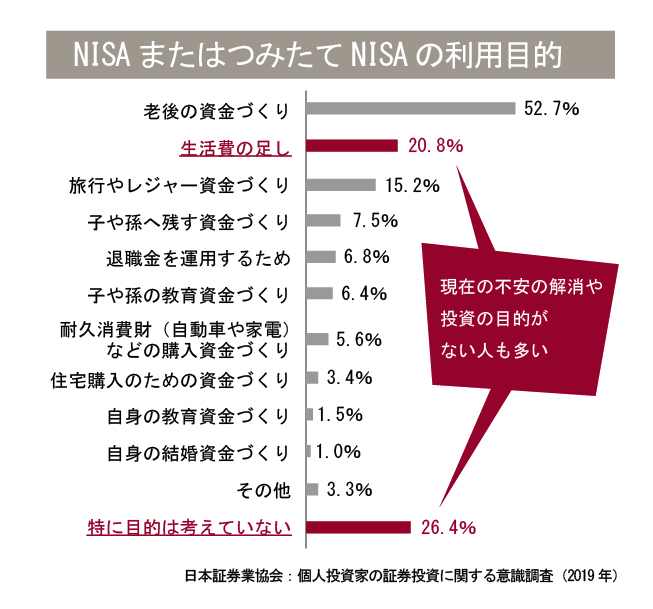

日本証券業協会が行っている2019年の「個人投資家の証券投資に関する意識調査について」によると「NISAまたはつみたてNISAの利用目的」として最も多いものは「老後の資金づくり」で52.7%、他にも「旅行やレジャー資金づくり」が15.2%、「子や孫の教育資金づくり」が6.4%と、目標を持って投資を行っている方がいる一方で「特に目的は考えていない」が26.4%、「生活費の足し」が20.8%と、特に目的がない人や現在の不安を解消するために投資を行っている人も多くいます。

目標が決まっていなければ、どんな商品を選ぶべきなのか、どのくらい投資を続ければ良いのかが分かりません。ジョギングで言えば、街灯のない真っ暗な夜の道を、どこまで走れば良いのか、いつまで走れば良いのか分からず、ただ走っているだけの状態です。

投資の先進国であるアメリカでは、90年代の半ばからゴールベースアプローチがすでに普及し始めていました。ただ、当初はアメリカでも自らのゴールを語り、ゴールベースアプローチで投資を考える人は少なかったようです。投資商品販売員が顧客との信頼関係を築くことで、長中期的観点でのゴールベースアプローチが確立されていきました。野村総合研究所が2019年4月に金融庁に提出した「米国投資商品調査」報告書によると、アメリカでは対面アドバイザーの8割以上がゴールベースアプローチを採用しているとのことです。

ジョギングでも真っ暗な道をただ走るよりは、例えば「3ヵ月後にハーフマラソンを完走する」といった目標を立て、それに向かって努力をした方が継続するものです。そのために「ハーフマラソンを完走するためにはどのくらいのペースで走れば良いのか」「そのために、他にどんな体力作りをすれば良いのか」なども分かってきます。

資産運用もこれと同じです。明確な目標を定め、そこに向かってプランを作る方が無理なく継続できます。まずは「何のために資産運用をするのか」を考えましょう。

ON COMPASSは目標を持つ人を応援するシステム

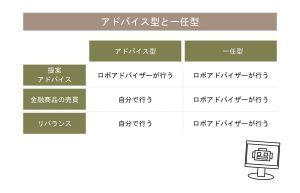

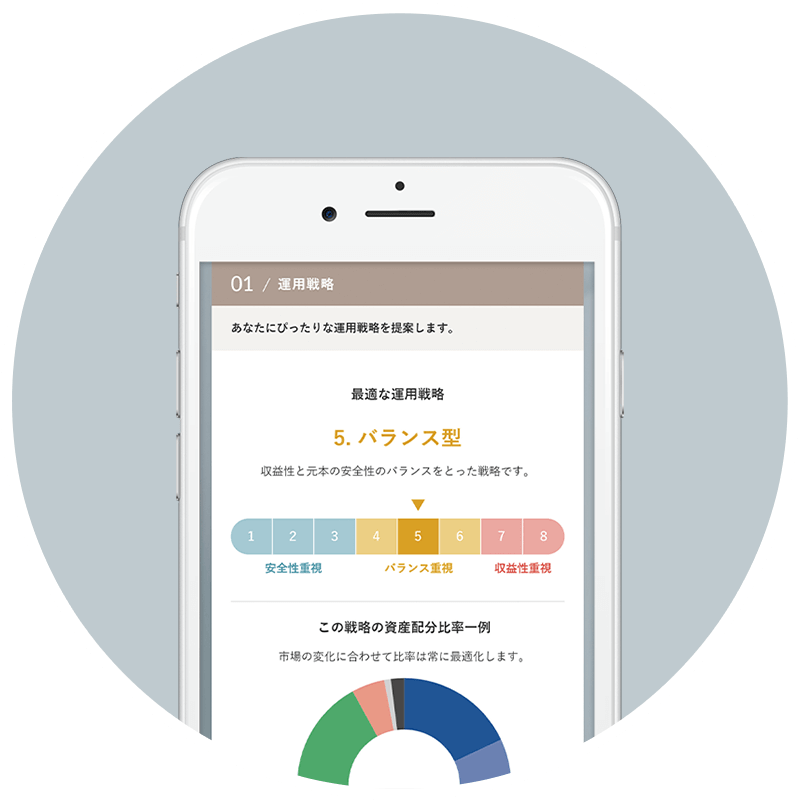

ON COMPASSでは投資家にとって将来の目標(ゴール)に向かった資産の管理・運用(ゴールベースアプローチ)が大切であると考えます。そのために明確な目標金額を決められる仕組みがあったり、運用して貯めて、ある年齢から運用しながら引き出していくことができたりと、お客さまのさまざまなライフスタイルに応えるプランニングが可能です。

また、環境変化によっては明確で適切なゴールの設定を見直すことも必要となります。ON COMPASSでは、これらのサポートも達成確率の表示などを通じて行っています。投資家のゴールの実現を、共に目指していきたいという想いを持っています。

人によって資金運用の目的はさまざまですが「老後にどのような生活をしたいのか」「子どもの高校や大学は公立か、私立か」「どの程度の規模の自宅が欲しいのか」によっても、必要な金額は変わってきます。

下記に運用スタイルの例をいくつか挙げてみました。

将来の老後資金を貯めたい

「老後の資金を貯めたい」というお客様なら、一定の年齢まで積み立てて、以降は引き出すといった運用スタイルがおすすめです。「会社を退職するまで積立を行い、退職してから毎月引き出す」など、年金の足しにするような使い方もできます。

子どもの教育資金を貯めたい

コツコツと、毎月の積立するのがおすすめです。お子さまがどんな高校や大学に行くのか、留学をさせたいかなどイメージして目標金額を決めると良いでしょう。

退職金を使いながら運用したい

ON COMPASSでは、退職金を運用しながら引き出すこともできます。運用することで退職金を増やし、より長く使える可能性が出てきます。

また一度に退職金を投資するのが不安という方は、スポット追加投資を使って後から追加で投資金額を増やすことも可能です。

ON COMPASSでは「ポケットの中に素晴らしい人生を」というタグラインをWEBサイトで使っています。これは資産運用によって、お客様の人生を素晴らしいものにしたいと考えているためです。

上記のような目標や夢を持って頑張る人を、ON COMPASSが全力でサポートします。

まとめ

目標を持って資産運用を行えば、無駄なリスクを取ることなく安定した資産運用ができます。まずは資産運用を行う目的をきちんと考え、目標を立てましょう。

●実績データは過去の事実を示すものであり将来の運用成果を保証するものではありません。また、シミュレーション結果は過去の実績データに基づき統計的手法を用いて計算したものであり、将来の運用成果を約束するものではありません。

●ON COMPASS 留意事項 <リスク> ・投資一任契約に基づき買付対象となる投資信託は、主に値動きのある有価証券等を投資対象としています。 ・投資信託の基準価額は、組み入れた有価証券等の値動き等(組入商品が外貨建てである場合には為替相場の 変動を含む)の影響により上下するため、これにより元本損失が生じることがあります。 ・投資信託は、投資元本及び分配金の保証された商品ではありません。 <手数料・費用等> ●投資一任契約に基づき買付けされた投資信託については、申込手数料、解約手数料、信託財産留保額はかかりません。●当該投資信託の保有期間中に間接的にご負担いただく費用として、純資産総額に対して実質年率0.895%(税込:0.9775%)程度(概算値)を乗じた額の信託報酬(調整後投資一任報酬を含む)およびその他費用がかかります。●その他費用については、運用状況等により変動するものであり、事前に料率、上限額等を示すことができません。●手数料(費用)の合計額については、申込金額、保有期間等の各条件により異なりますので、事前に料率、上限額等を表示することができません。●投資一任契約におけるお客様の実質的なご負担は、以上の投資信託に係る間接的にご負担いただく手数料・費用等のみとなります。 <その他重要事項> ・お客様が投資一任口座を開設する口座管理金融機関は、投資一任契約締結の媒介業務をマネックス・アセットマネジメントから委託され、投資一任契約締結に係る勧誘や内容説明等を行います。 ・口座管理金融機関は媒介業務に係る報酬を直接お客様から頂くことはありません。 ・お取引の際は、契約締結前交付書面や交付目論見書等を必ずご確認ください。 (会社の概要) マネックス・アセットマネジメント株式会社 金融商品取引業者 関東財務局長(金商) 第2882号 加入協会 一般社団法人 日本投資顧問業協会 一般社団法人 投資信託協会

●ON COMPASS 留意事項 <リスク> ・投資一任契約に基づき買付対象となる投資信託は、主に値動きのある有価証券等を投資対象としています。 ・投資信託の基準価額は、組み入れた有価証券等の値動き等(組入商品が外貨建てである場合には為替相場の 変動を含む)の影響により上下するため、これにより元本損失が生じることがあります。 ・投資信託は、投資元本及び分配金の保証された商品ではありません。 <手数料・費用等> ●投資一任契約に基づき買付けされた投資信託については、申込手数料、解約手数料、信託財産留保額はかかりません。●当該投資信託の保有期間中に間接的にご負担いただく費用として、純資産総額に対して実質年率0.895%(税込:0.9775%)程度(概算値)を乗じた額の信託報酬(調整後投資一任報酬を含む)およびその他費用がかかります。●その他費用については、運用状況等により変動するものであり、事前に料率、上限額等を示すことができません。●手数料(費用)の合計額については、申込金額、保有期間等の各条件により異なりますので、事前に料率、上限額等を表示することができません。●投資一任契約におけるお客様の実質的なご負担は、以上の投資信託に係る間接的にご負担いただく手数料・費用等のみとなります。 <その他重要事項> ・お客様が投資一任口座を開設する口座管理金融機関は、投資一任契約締結の媒介業務をマネックス・アセットマネジメントから委託され、投資一任契約締結に係る勧誘や内容説明等を行います。 ・口座管理金融機関は媒介業務に係る報酬を直接お客様から頂くことはありません。 ・お取引の際は、契約締結前交付書面や交付目論見書等を必ずご確認ください。 (会社の概要) マネックス・アセットマネジメント株式会社 金融商品取引業者 関東財務局長(金商) 第2882号 加入協会 一般社団法人 日本投資顧問業協会 一般社団法人 投資信託協会

あなたにピッタリの資産運用を

無料で提案

質問に答えるだけで、資産運用プランをご提案。

- 最適な運用戦略

- 預金と比べた

運用効果 - 元本割れの確率*

*ためるタイプのみ

記事を書いた人

MAGAZINE編集部

おまかせ資産運用サービス「ON COMPASS(オンコンパス)」が運営するON COMPASSマガジンの編集部です。資産運用に役立つ情報を提供しています。

目標に向かって、リスクを徹底管理したおまかせ運用

-

ひとりひとりに

あった最適な

プランのご提案POINT1 -

グローバルに

分散投資で

リスクを低減POINT2 -

運用開始後は

おまかせで

手間無しPOINT3

CATEGORY

カテゴリー

KEY WORDS

キーワード

- #NISA

- #7周年

- #サービス改定

- #ファンドラップ

- #第1位

- #金融庁

- #債券

- #REIT

- #ロボアドバイザー

- #相続

- #住宅購入資金

- #投資信託

- #長期投資

- #CIOからのメッセージ

- #ボーナス積立

- #積立額

- #クオンツ運用

- #個別株

- #複利

- #手数料

- #ロボアド

- #コア・サテライト戦略

- #ロボットアドバイザー

- #退職金

- #リバランス

- #リバランス

- #インフレ

- #プロスペクト理論

- #アセットアロケーション

- #コロナショック

- #資産配分

- #ボーナス投資

- #運用実績公開

- #お金の色分け

- #積立投資

- #老後資金

- #投資の考え方

- #分散投資

- #バンガード

- #一括投資

- #絶好調

- #コンパス

- #長期投資

- #羅針盤

- #運用成績公開

- #長期運用

- #リスク許容度

- #おまかせ運用

- #投資タイミング

- #ETF

- #運用戦略

- #成績公開

- #投資対象

- #大幅下落

- #大幅下落の時にすべきこと

- #想い

- #資産運用

- #ゴールベースアプローチ

- #メディア掲載

- #教育資金

- #お金の考え方

SNS

ON COMPASSの最新情報をチェック