攻めの投資と守りの投資

投資では目的に合った運用をすることが重要です。そのために大切なことは、運用資金を「攻め」と「守り」に分け、商品やサービスを選ぶことです。こうすることで「思ったより資産が増えなかった」「思っていたより損をしてしまった」などのミスマッチを防ぐことができます。この記事では、「攻め」の投資と「守り」の投資について解説します。

積極的に増やすお金と減らしたくないお金を分ける

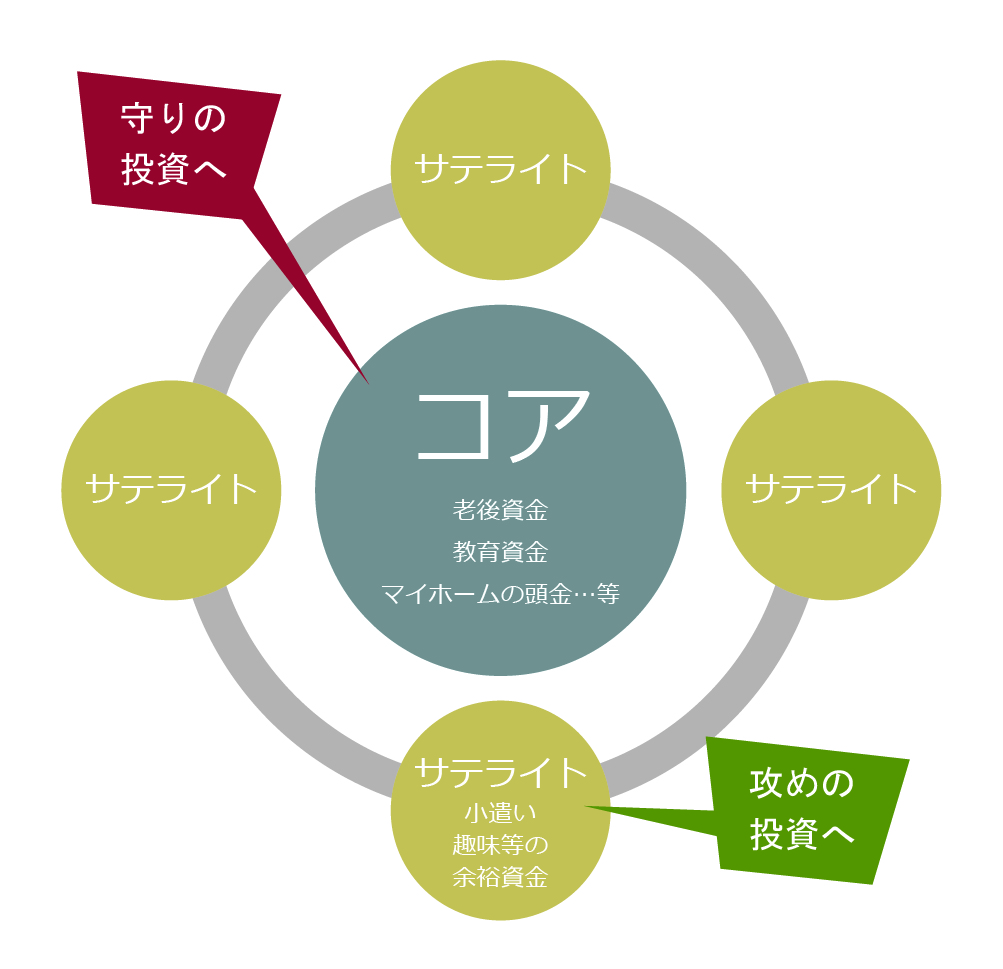

投資を始める前にしておきたいことは、手元の運用資金を「減らしたくないお金(コア)」と「積極的に増やすお金(サテライト)」に分けておくことです。

減らしたくないお金の代表的なものは、老後資金です。総務省の2018年「家計調査報告」(参考:https://www.stat.go.jp/data/kakei/2018np/gaikyo/pdf/gk02.pdf)によると、60歳以上の無職夫婦の生活では、月に平均26万円を支出しているのに対し、年金でまかなえるのは平均22万円と試算されています。月の不足分のおよそ4万円を、収入のあるうちから準備しておかなければなりません。仮に退職後夫婦で20年間生活するとしたら、1,000万円近く必要となります。

このほかにも、教育資金やマイホームの頭金など「これからの生活で必要となり、大きく減らすと困る資金」は、減らしたくないお金です。

一方、積極的に増やすためのお金は、大きく減っても困らない余裕資金です。月々の小遣いや趣味で投資にあてる資金などがこれにあたります。減るかもしれないけれど、大きなリターンが生まれることを期待して投資するお金です。

運用資金を分けたら、減らしたくないお金は安定したリターンが得られる商品(守りの投資)、積極的に増やすお金は高リターンの商品(攻めの投資)を選びます。

このように減らしたくないお金ではリスクを抑制した安定的なリターンを狙い、積極的に増やすお金でリスクをとって積極的なリターンを狙う戦略のことを「コア・サテライト戦略」と言います。

コア・サテライト戦略の必要性

コア・サテライト戦略では、コアとサテライト、それぞれの目的に合った商品を選びます。間違った商品を選んでしまうと、大きなリターンは必要ないのにハイリスクな商品に投資をして想定以上の損をしたり、大きなリターンが欲しいのにリスクの小さな商品に投資をして、思っていたよりもリターンが得られなかったりといったミスマッチが起こってしまいます。目的に合わせて適切な商品に投資することで、上記のようなミスマッチを防ぐことが可能です。

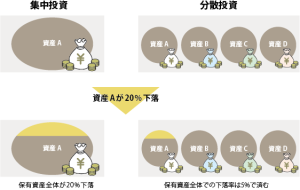

では、コアとサテライトの部分は、具体的にどのような商品に投資すべきなのでしょうか。コアの部分は、安定したリターンが期待できる長期分散投資で運用することをおすすめします。時間を味方につけて運用を行うことで、価格の振れ幅が次第にならされて小さくなり、安定的な運用になること考えられます。また、ひとつの商品だけに集中投資するのではなく、さまざまな地域や資産に投資を行うことで、世界経済の成長の恩恵を受けながら、リスクをより分散させることができます。コア資産に適した商品は幅広くあり、また分散投資を行う場合にどの商品をどのような割合で保有するかが、コア資産の形成では非常に重要になります。

一方、サテライトの部分は、リスクの高い商品に投資し、高いリターンを狙うのが一般的です。ただ非常に幅広い選択があり、どのような商品に投資するかは人によってさまざまです。「将来性を感じる」「株主優待を受けたい」「楽しい・面白そう」など、自分が納得できる理由で選ぶと良いでしょう。ただしこうした商品できちんとリターンを得るには、ある程度知識や時間、経験を要します。そのため、どの商品を購入するのか、よく検討しなければなりません。自分が得意な分野や情報を掴みやすい分野のものを購入することをおすすめします。

また積極的に投資できる資金とはいえ、可能な限りリスクを抑えるに越したことはありません。サテライトの部分でも、複数の商品を選んでおくなどあまり一極集中にならないようにしてリスクを管理しましょう。

ON COMPASSは「コア」

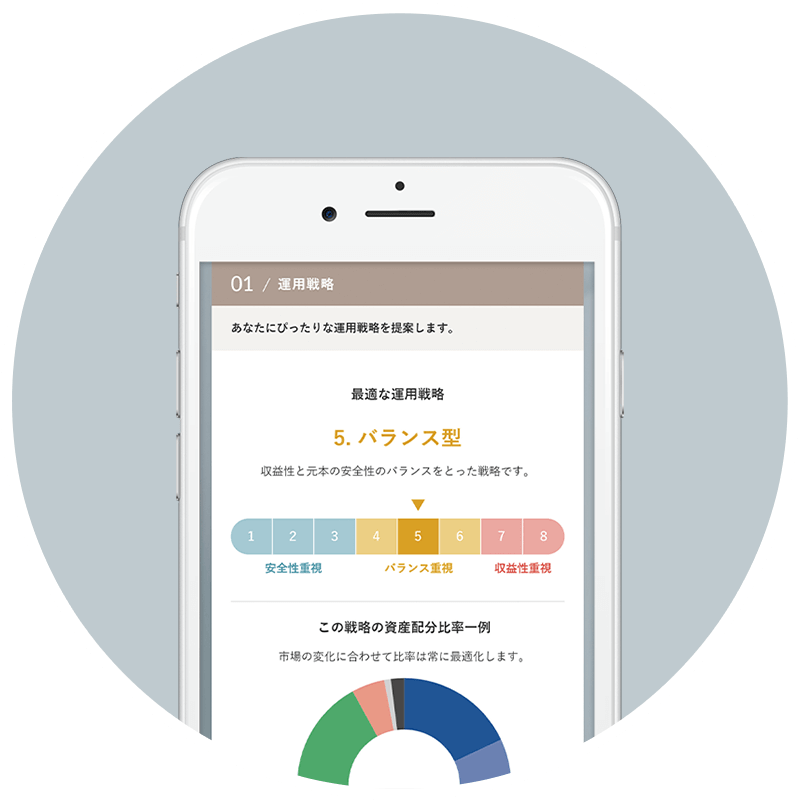

ON COMPASSは、コア・サテライト戦略の「コア」を運用するのに適したサービスです。ETFを通じて世界80カ国5万銘柄への分散投資でリスクを抑え、長期投資で安定した運用を目指しています。さらに為替ヘッジを行うなど、徹底したリスク管理でお客様の資金を守っています。

おまかせ運用であることもON COMPASSが「コア」に適している理由です。コア資産は老後資金など、多くの人が無関係ではないお金のことです。投資未経験者やビギナーでも、おまかせ運用であれば、コア資産の運用を簡単に始めることができます。また、長期保有でリターンを目指すコア資産の運用では、リスクをコントロールするために、資産のバランスを最適化していくメンテナンスが必須です。おまかせ運用であればこのメンテナンスも不要です。

サテライトは、その時々の旬な産業や企業を調べたり、日々の相場を読んだりなどインプットに多くの時間が必要であり、またそれが楽しみでもあります。

そのような「楽しみのある商品」により多くの時間を費やし、長期的にゆっくり育てる「コア」はおまかせにしておくのもおすすめです。

リスクを徹底的に管理し安定した運用を目指すON COMPASSで、コア資産の運用をしてみてはいかがでしょうか。

まとめ

コア・サテライト戦略は、それぞれの資金に合った投資を行うことで、ミスマッチを防ぐことができます。積極的に投資している方でもコアは預金のみという方も多いのではないのでしょうか。これを機会に、コア資産の運用について考え直してみてはいかがでしょう。

●実績データは過去の事実を示すものであり将来の運用成果を保証するものではありません。また、シミュレーション結果は過去の実績データに基づき統計的手法を用いて計算したものであり、将来の運用成果を約束するものではありません。

●ON COMPASS 留意事項 <リスク> ・投資一任契約に基づき買付対象となる投資信託は、主に値動きのある有価証券等を投資対象としています。 ・投資信託の基準価額は、組み入れた有価証券等の値動き等(組入商品が外貨建てである場合には為替相場の 変動を含む)の影響により上下するため、これにより元本損失が生じることがあります。 ・投資信託は、投資元本及び分配金の保証された商品ではありません。 <手数料・費用等> ●投資一任契約に基づき買付けされた投資信託については、申込手数料、解約手数料、信託財産留保額はかかりません。●当該投資信託の保有期間中に間接的にご負担いただく費用として、純資産総額に対して実質年率0.895%(税込:0.9775%)程度(概算値)を乗じた額の信託報酬(調整後投資一任報酬を含む)およびその他費用がかかります。●その他費用については、運用状況等により変動するものであり、事前に料率、上限額等を示すことができません。●手数料(費用)の合計額については、申込金額、保有期間等の各条件により異なりますので、事前に料率、上限額等を表示することができません。●投資一任契約におけるお客様の実質的なご負担は、以上の投資信託に係る間接的にご負担いただく手数料・費用等のみとなります。 <その他重要事項> ・お客様が投資一任口座を開設する口座管理金融機関は、投資一任契約締結の媒介業務をマネックス・アセットマネジメントから委託され、投資一任契約締結に係る勧誘や内容説明等を行います。 ・口座管理金融機関は媒介業務に係る報酬を直接お客様から頂くことはありません。 ・お取引の際は、契約締結前交付書面や交付目論見書等を必ずご確認ください。 (会社の概要) マネックス・アセットマネジメント株式会社 金融商品取引業者 関東財務局長(金商) 第2882号 加入協会 一般社団法人 日本投資顧問業協会 一般社団法人 投資信託協会

●ON COMPASS 留意事項 <リスク> ・投資一任契約に基づき買付対象となる投資信託は、主に値動きのある有価証券等を投資対象としています。 ・投資信託の基準価額は、組み入れた有価証券等の値動き等(組入商品が外貨建てである場合には為替相場の 変動を含む)の影響により上下するため、これにより元本損失が生じることがあります。 ・投資信託は、投資元本及び分配金の保証された商品ではありません。 <手数料・費用等> ●投資一任契約に基づき買付けされた投資信託については、申込手数料、解約手数料、信託財産留保額はかかりません。●当該投資信託の保有期間中に間接的にご負担いただく費用として、純資産総額に対して実質年率0.895%(税込:0.9775%)程度(概算値)を乗じた額の信託報酬(調整後投資一任報酬を含む)およびその他費用がかかります。●その他費用については、運用状況等により変動するものであり、事前に料率、上限額等を示すことができません。●手数料(費用)の合計額については、申込金額、保有期間等の各条件により異なりますので、事前に料率、上限額等を表示することができません。●投資一任契約におけるお客様の実質的なご負担は、以上の投資信託に係る間接的にご負担いただく手数料・費用等のみとなります。 <その他重要事項> ・お客様が投資一任口座を開設する口座管理金融機関は、投資一任契約締結の媒介業務をマネックス・アセットマネジメントから委託され、投資一任契約締結に係る勧誘や内容説明等を行います。 ・口座管理金融機関は媒介業務に係る報酬を直接お客様から頂くことはありません。 ・お取引の際は、契約締結前交付書面や交付目論見書等を必ずご確認ください。 (会社の概要) マネックス・アセットマネジメント株式会社 金融商品取引業者 関東財務局長(金商) 第2882号 加入協会 一般社団法人 日本投資顧問業協会 一般社団法人 投資信託協会

あなたにピッタリの資産運用を

無料で提案

質問に答えるだけで、資産運用プランをご提案。

- 最適な運用戦略

- 預金と比べた

運用効果 - 元本割れの確率*

*ためるタイプのみ

記事を書いた人

MAGAZINE編集部

おまかせ資産運用サービス「ON COMPASS(オンコンパス)」が運営するON COMPASSマガジンの編集部です。資産運用に役立つ情報を提供しています。

目標に向かって、リスクを徹底管理したおまかせ運用

-

ひとりひとりに

あった最適な

プランのご提案POINT1 -

グローバルに

分散投資で

リスクを低減POINT2 -

運用開始後は

おまかせで

手間無しPOINT3

CATEGORY

カテゴリー

KEY WORDS

キーワード

- #NISA

- #7周年

- #サービス改定

- #ファンドラップ

- #第1位

- #金融庁

- #債券

- #REIT

- #ロボアドバイザー

- #相続

- #住宅購入資金

- #投資信託

- #長期投資

- #CIOからのメッセージ

- #ボーナス積立

- #積立額

- #クオンツ運用

- #個別株

- #複利

- #手数料

- #ロボアド

- #コア・サテライト戦略

- #ロボットアドバイザー

- #退職金

- #リバランス

- #リバランス

- #インフレ

- #プロスペクト理論

- #アセットアロケーション

- #コロナショック

- #資産配分

- #ボーナス投資

- #運用実績公開

- #お金の色分け

- #積立投資

- #老後資金

- #投資の考え方

- #分散投資

- #バンガード

- #一括投資

- #絶好調

- #コンパス

- #長期投資

- #羅針盤

- #運用成績公開

- #長期運用

- #リスク許容度

- #おまかせ運用

- #投資タイミング

- #ETF

- #運用戦略

- #成績公開

- #投資対象

- #大幅下落

- #大幅下落の時にすべきこと

- #想い

- #資産運用

- #ゴールベースアプローチ

- #メディア掲載

- #教育資金

- #お金の考え方

SNS

ON COMPASSの最新情報をチェック