30代が資産運用を始めるべき4つの理由!おすすめの方法3選も紹介

30代は公私共に充実しやすく、結婚やマイホーム購入などお金のかかるさまざまなライフイベントが発生しやすい年代です。

まとまったお金を使う機会が増えると、貯蓄が少なくなり、将来に不安を感じる方もいるかもしれません。将来のお金の不安を少しでも解消するための方法として、資産運用は有効な手段の一つです。

今回は、30代が資産運用を始めるべき4つの理由や、おすすめの方法3選を紹介します。30代で必要になりがちな、ライフイベントに掛かる費用の平均額もまとめましたので、今後の資金計画の参考にしてみてください。

資産運用を始める30代が増えている

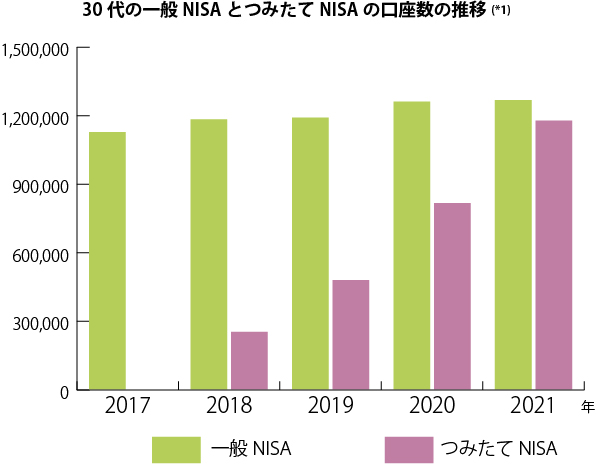

近年、30代に入ってから資産運用を始める方が増えています。NISA口座の推移を見ると、その様子が分かります。NISAとは、少額からの投資をサポートする目的で導入された、少額投資非課税制度のことです。

金融庁の資料をもとに、30代の一般NISAと、つみたてNISAの口座数の推移を見てみましょう。

(https://www.fsa.go.jp/policy/nisa2/about/datacollection/index.html)

※表は「NISA・ジュニアNISA利用状況調査」をもとに独自に作成

※つみたてNISAは2018年1月から導入されたため2017年のデータはなし

※2021年は6月末時点、それ以外は12月末時点のデータ

つみたてNISAは、一般NISAよりも増加傾向が顕著に表れています。一般NISAの非課税期間は5年間ですが、つみたてNISAは20年間と、より長期に設定されていることが主な要因として考えられます。

30代から資産運用を始めるべき4つの理由

次に、なぜ30代は資産運用を始めた方が良いのか、その理由をお伝えします。

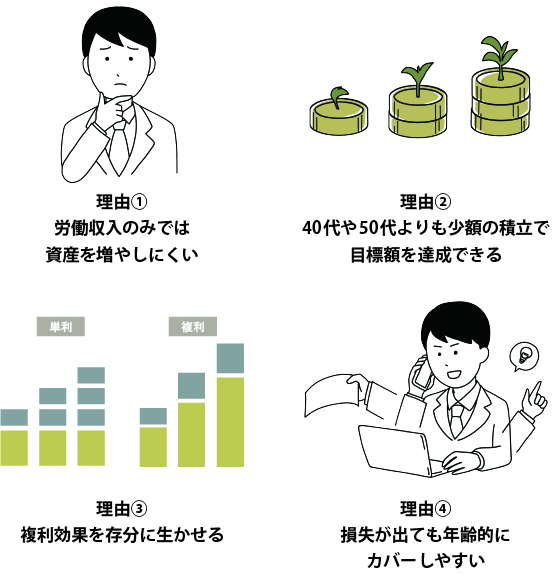

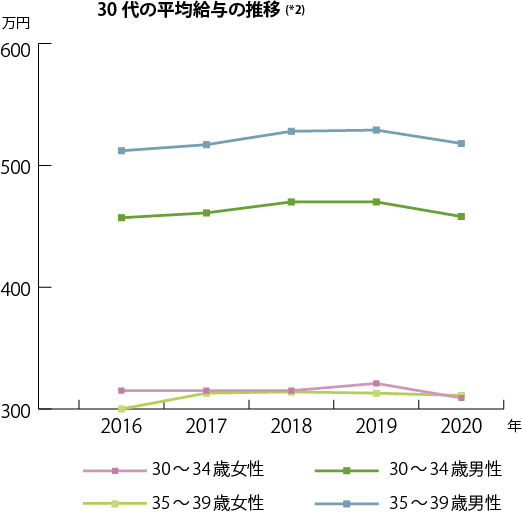

理由①労働収入のみでは資産を増やしにくい

現在は、高度経済成長期のような右肩上がりの昇給が期待できる時代とは異なり、収入源が勤務先からの給料のみでは、資産を増やしにくい状況となっています。国税庁の「民間給与実態統計調査」から、直近5年間の30代の平均給与を見ても、それほど増えていないことがわかります。

30代はお金のかかるライフイベントが多いにもかかわらず、収入の増加が期待できないとなると、資産運用など労働とは別の方法で資産を増やすことを目指すのが良いと考えられます。

(https://www.nta.go.jp/publication/statistics/kokuzeicho/minkan/toukei.htm#gaiyou)

※グラフは「民間給与実態統計調査」をもとに独自に作成

理由②40代や50代よりも少額の積立で目標額を達成できる

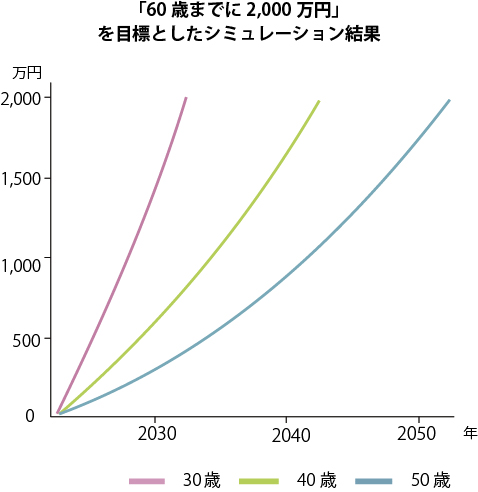

30代は、40代や50代より投資期間を長く取れるため、毎月の積立金額を抑えて目標金額を達成できる可能性があります。それは単純に積立期間が長くなるからだけではありません。

資産運用において、時間を味方につけられることは、実は大きなメリットなのです。

試しに、ON COMPASSで「60歳までに2,000万円」を目標とし、30歳・40歳・50歳それぞれから始めた資産運用をシミュレーションしてみると、以下のような結果になります。

投資期間が最も長く取れる30歳は、毎月の積立額が3万3,000円で良いものの、50歳は約4.6倍の15万2,000円も必要です。

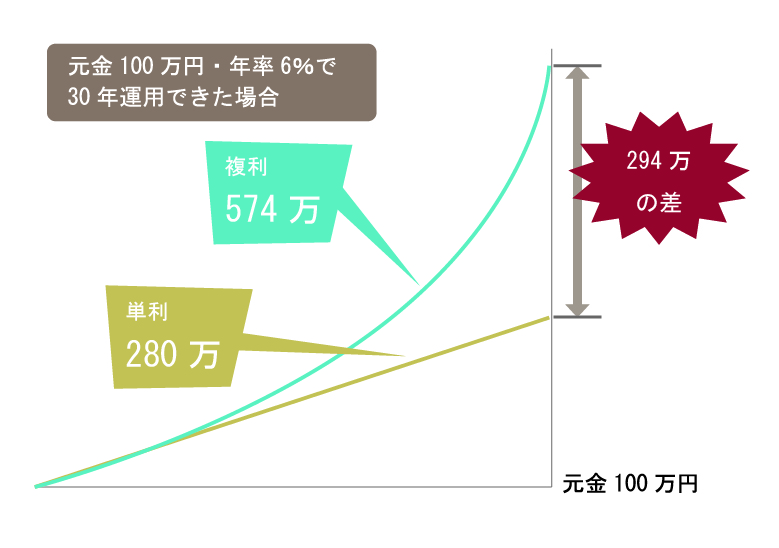

理由③複利効果を存分に生かせる

先ほどの積立額の30歳と50歳の比較で、積立額が4.6倍となったことを不思議に思われた方もいるのではないでしょうか。確かに運用期間は10年と30年で3倍なので、積立額は1/3になると考えるのが普通です。

実は、その理由には複利効果が関係しています。

年齢的に長期投資を行いやすい30代は、複利効果の恩恵を存分に受けることができるのです。

複利とは元本と運用利益の合計額から、利益が発生する仕組みです。投資期間が長くなるほど、大きな力を発揮するといわれています。一方、複利の対義語は単利です。利益を再度投資しない場合は、当然ながら元本のみから利益が発生します。

同じ条件のもと、複利と単利での運用成果を比較してみると、以下のように違いが生じます。

運用が順調であれば、投資期間が長くなるほど両者の差は開いていきます。これは、長期投資が可能な30代は覚えておきたいポイントです。

理由④損失が出ても年齢的にカバーしやすい

30代は働き盛りの世代なので、今後も労働収入を得やすく、資産運用で多少損失が発生しても、給料で補いやすいと考えられます。

これが40代や50代になってから始めると、働ける期間は徐々に短くなっていくため、資産運用での損失分は取り戻しにくくなります。

これらを踏まえると、30代は資産運用を始めるのに適した年齢といえます。

30代がこれから迎えるライフイベントに必要な資金の平均額

ここからは、投資額や積立額を決める際の参考に、30代で必要になる可能性の高い4つのライフイベント資金の平均額を紹介します。

- 結婚費用の平均額

- 出産費用の平均額

- 子どもの教育資金の平均額

- マイホームの購入資金の平均額

結婚費用の平均額

「ゼクシィ結婚トレンド調査2021」(*3)を見ると、結婚にかかる費用の全国平均(推計値)は356.8万円です。

結婚にかかる費用を項目別に見ると、結婚のメインイベントともいえる挙式や披露宴の金額は大きく、平均は292.3万円です。ご祝儀である程度まかなえるとはいえ、結婚するとなると新生活の準備でもお金は必要になるので、2人の経済状況に合わせた判断も重要です。

*3 出典:株式会社リクルート「ゼクシィ結婚トレンド調査 2021 首都圏」

(https://souken.zexy.net/data/trend2021/XY_MT21_report_06shutoken.pdf)

出産費用の平均額

厚生労働省の「出産育児一時金について」(*4)によると、出産費用の平均額は52万4,182円です。

出産は病気に含まれないため健康保険が適用されず、全額自己負担しなければなりません。

とはいえ「出産育児一時金」や「出産手当金」といった、公的な支援制度があるので、これらを利用すると、経済的負担は軽減できます。ちなみに、出生育児一時金は原則42万円が支給されることから、この制度のみでも出産費用の大部分をまかなえる計算です。

*4 出典:厚生労働省「出産育児一時金について」

(https://www.mhlw.go.jp/content/12401000/000700493.pdf)

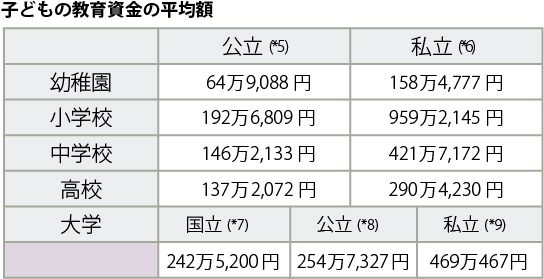

子どもの教育資金の平均額

文部科学省の資料をもとに、幼稚園から大学までにかかる教育資金の平均額を紹介します。

(https://www.mext.go.jp/b_menu/toukei/chousa03/gakushuuhi/kekka/k_detail/mext_00102.html)

*7*8 出典:文部科学省「国公私立大学の授業料等の推移」

(https://www.mext.go.jp/content/20191225-mxt_sigakujo-000003337_5.pdf)

*9 出典:文部科学省「私立大学等の令和3年度入学者に係る学生納付金等調査結果について」

(https://www.mext.go.jp/a_menu/koutou/shinkou/07021403/1412031_00004.htm)

※幼稚園は3年間で、大学は4年間で算出

全て公立(大学は国立)なら、教育資金は約786万円かかる計算です。しかし、私立のみでの進学になると、公立のみの3倍程度の約2,300万円が必要になります。

大学の費用の準備であれば、長期投資のメリットを上手く生かした資産運用ができるので、早めにはじめることがおすすめです。

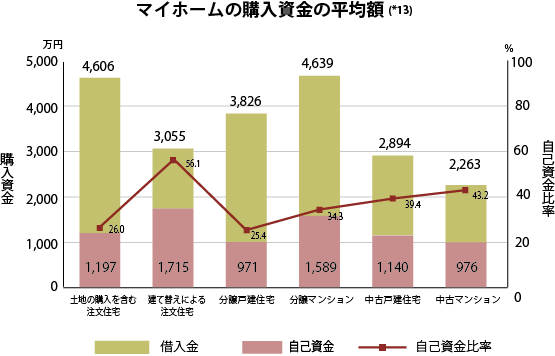

マイホームの購入資金の平均額

マイホームの購入資金の平均額は、国土交通省の「令和2年度 住宅市場動向調査 報告書」をもとに、まとめました。

(https://www.mlit.go.jp/common/001401319.pdf )

※表は「令和2年度 住宅市場動向調査 報告書」をもとに独自に作成

住宅の形態によって異なりますが、当初の自己資金(頭金)のみを考えた場合は、最低1,000万円程度は用意した方が良いようです。30代でマイホームを持ちたい方は、この1,000万円が当面の目標になるのではないでしょうか。

また、同資料によると世帯主の平均年齢は42.9歳ですが、世代別の内訳を見ると、30代が40.9%と最も割合が高くなっています。30代はライフスタイルの変化に伴い、マイホームの購入を検討する方が多いのかもしれません。

30代におすすめの資産運用の方法3選

仕事やプライベートが忙しく、どのような方法で資産運用を始めたら良いのかわからない30代の方もいるでしょう。

最後は、そのような30代におすすめの資産運用の方法を、3つに絞ってご紹介します。

- 方法①株式投資

- 方法②投資信託

- 方法③ロボアドバイザー

方法①株式投資

株式投資は、株式会社発行の株式を購入し、証券取引所での取引によって利益を得る方法です。株式の保有中には、株式会社が事業で得た利益の一部を、配当金として受け取れるケースも見られます。

一般的に、ハイリスク・ハイリターンといわれる方法のため、株価が短期間で急上昇すると、大きな利益を得られる可能性があります。しかし、逆のパターンとなれば、損失額が大きくなりやすい点にも注意が必要です。

銘柄によっては株主優待を受けられるので、株式の売却益や配当金以外の利益も期待できます。東京証券取引所の立会時間内なら、いつでも取引可能なことから、自分で売買を繰り返して利益を出したい方に向いています。

方法②投資信託

投資信託は、株式や債券などに間接的に投資する金融商品です。投資信託自体の取引で発生する売却益と、保有中に支払われる分配金が主な利益です。

株式投資よりも少額で購入できるため、まとまった資金がない方でも資産運用を始められます。投資の専門家が運用してくれるので、保有中に手間がかからないのも魅力です。

ただし、投資信託は一般的に、ミドルリスク・ミドルリターンな方法とされています。資産運用で大きなリターンを得るには、相応のリスクも取らなければならないため、投資信託は短期間で投資資金を10倍などに増やすのは、難しいと考えられます。

また投資信託は2022年7月13日時点で5,916本(*14)あり、自分で投資対象を選ぶ必要があるのも難しい点のひとつです。

*14 出典:一般社団法人 投資信託協会「数字で見る投資信託」

(https://www.toushin.or.jp/statistics/statistics/figure/)

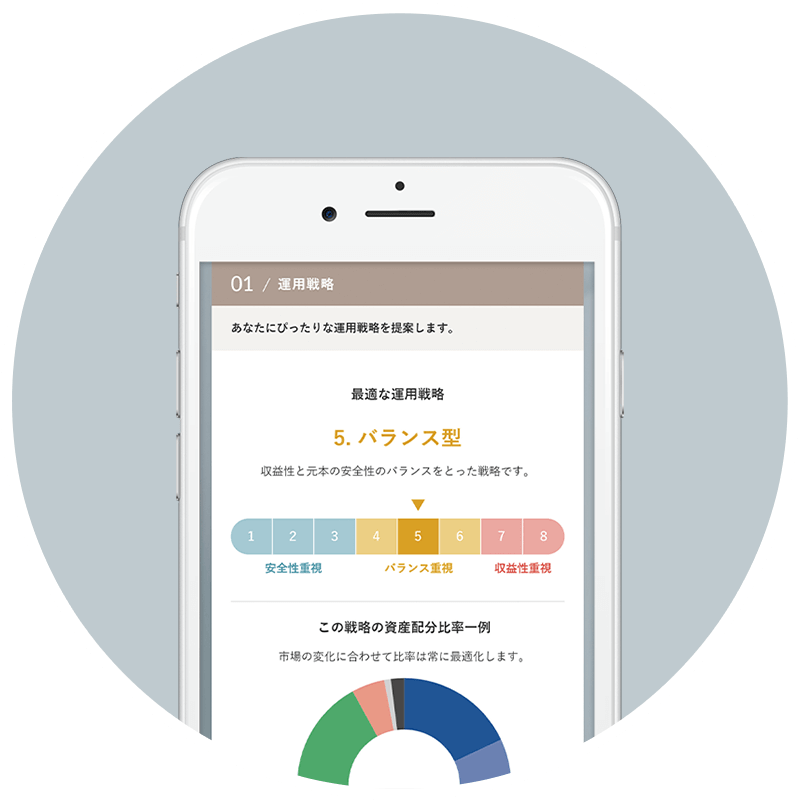

方法③ロボアドバイザー

ロボアドバイザーは、おまかせで資産運用ができるサービスです。ON COMPASSも、ロボアドバイザーの1つに含まれます。

資産配分の提案、商品の買付、リバランスなど、資産運用に関する作業を自動的に行うことが特徴です。

WEB上でいくつかの質問に答えてプランを作成し契約した後は、投資資金を入金するだけで資産運用を始めることができます。投資信託では、投資家自身が商品の選定や買付をしなくてはなりませんが、投資一任型のロボアドバイザーではそうした作業も不要なため、働き盛りで忙しい30代の方も利用しやすいでしょう。

また、ロボアドバイザーは、テクノロジーを活用したサービスなので、感情の影響を受けずに資産運用ができます。

人が運用する場合は「もっと儲けたい」、「損をしたくない」といった感情によって、冷静な判断ができないケースも見られます。しかし、ロボアドバイザーなら感情に左右されることなく、常に一定の判断による資産運用が可能です。

ON COMPASSでは質問に答えるだけで目標金額を設定できるので、将来のプランを描き、それに合わせて資産運用を行うことができます。

まとめ

30代は継続的な労働収入があり、長期投資をする時間がある年代です。まだまだ現役世代の30代は、仮に損失が出た場合でも損失分を給料で補填しやすく、積極的な姿勢で資産運用に取り組むことができます。

しかし、仕事やプライベートが忙しく、資産運用について考える時間が取れない30代の方もいるでしょう。

ロボアドバイザーのON COMPASSなら、そのような30代の方でも、少ない手間で資産運用を始められます。ON COMPASSでは、無料で資産運用プランを作成できるので、まずはこちらを試してみることをおすすめします。

●実績データは過去の事実を示すものであり将来の運用成果を保証するものではありません。また、シミュレーション結果は過去の実績データに基づき統計的手法を用いて計算したものであり、将来の運用成果を約束するものではありません。

●ON COMPASS 留意事項 <リスク> ・投資一任契約に基づき買付対象となる投資信託は、主に値動きのある有価証券等を投資対象としています。 ・投資信託の基準価額は、組み入れた有価証券等の値動き等(組入商品が外貨建てである場合には為替相場の 変動を含む)の影響により上下するため、これにより元本損失が生じることがあります。 ・投資信託は、投資元本及び分配金の保証された商品ではありません。 <手数料・費用等> ・投資一任契約に基づき買付けされた投資信託については、申込手数料、解約手数料、信託財産留保額はかかりません。 当該投資信託の保有期間中に間接的にご負担いただく費用として、純資産総額に対して年率0.825%(税込0.9075%)を乗じた額の信託報酬(運用資産の純資産総額に対し年率0.60%(税込0.66%)の調整後投資一任報酬を含みます。)がかかります。また、当該投資信託が投資対象とする投資信託証券の純資産総額に対して年率0.10%(概算)程度を乗じた額の運用管理費用及びその他費用がかかります。その他費用については、運用状況等により変動するものであり、事前に料率、上限額等を示すことができません。・ON COMPASSの実質コストの合計は、運用資産残高に対して年率1.0075%程度(税抜0.925%程度)を想定しています。・投資一任口座の口座開設・維持費はかかりません。 <その他重要事項> ・お客様が投資一任口座を開設する口座管理金融機関は、投資一任契約締結の媒介業務をマネックス・アセットマネジメントから委託され、投資一任契約締結に係る勧誘や内容説明等を行います。 ・口座管理金融機関は媒介業務に係る報酬をお客様から頂くことはありません。 ・お取引の際は、契約締結前交付書面や交付目論見書等を必ずご確認ください。 (会社の概要) マネックス・アセットマネジメント株式会社 金融商品取引業者 関東財務局長(金商) 第2882号 加入協会 一般社団法人 日本投資顧問業協会 一般社団法人 投資信託協会

あなたにピッタリの資産運用を

無料で提案

質問に答えるだけで、資産運用プランをご提案。

- 最適な運用戦略

- 預金と比べた

運用効果 - 元本割れの確率*

*ためるタイプのみ

記事を書いた人

MAGAZINE編集部

おまかせ資産運用サービス「ON COMPASS(オンコンパス)」が運営するON COMPASSマガジンの編集部です。資産運用に役立つ情報を提供しています。

目標に向かって、リスクを徹底管理したおまかせ運用

-

ひとりひとりに

あった最適な

プランのご提案POINT1 -

グローバルに

分散投資で

リスクを低減POINT2 -

運用開始後は

おまかせで

手間無しPOINT3

CATEGORY

カテゴリー

KEY WORDS

キーワード

- #NISA

- #7周年

- #サービス改定

- #ファンドラップ

- #第1位

- #金融庁

- #債券

- #REIT

- #ロボアドバイザー

- #相続

- #住宅購入資金

- #投資信託

- #長期投資

- #CIOからのメッセージ

- #ボーナス積立

- #積立額

- #クオンツ運用

- #個別株

- #複利

- #手数料

- #ロボアド

- #コア・サテライト戦略

- #ロボットアドバイザー

- #退職金

- #リバランス

- #リバランス

- #インフレ

- #プロスペクト理論

- #アセットアロケーション

- #コロナショック

- #資産配分

- #ボーナス投資

- #運用実績公開

- #お金の色分け

- #積立投資

- #老後資金

- #投資の考え方

- #分散投資

- #バンガード

- #一括投資

- #絶好調

- #コンパス

- #長期投資

- #羅針盤

- #運用成績公開

- #長期運用

- #リスク許容度

- #おまかせ運用

- #投資タイミング

- #ETF

- #運用戦略

- #成績公開

- #投資対象

- #大幅下落

- #大幅下落の時にすべきこと

- #想い

- #資産運用

- #ゴールベースアプローチ

- #メディア掲載

- #教育資金

- #お金の考え方

SNS

ON COMPASSの最新情報をチェック