1,000万円で始める資産運用4選!注意したい3つのポイントも解説

超低金利が長く続く日本では、預貯金のみでお金を大きく増やすのは難しいと考えられます。そうなると、金融機関にお金を預けておくのが「もったいない」と感じる人もいるのではないでしょうか?

また、金融機関が破綻した場合、預金保険機構によって保護される預金は1,000万円までのため、預貯金のみでの資産の保有にはリスクもあります。

そこで今回は「1,000万円で始める資産運用」と題して、4つの方法を紹介します。併せて、資産運用を始める際に注意したいポイントも解説しますので、手持ちの資産を有効活用したい方は、ぜひご覧ください。

1,000万円あれば老後は安心?

多くの人にとって1,000万円は大金ですが、これで将来は安心できるのでしょうか?

老後資金は「〇〇〇〇万円必要」と話題になりやすいため、最初に「1,000万円は老後資金として見た場合に足りるのか」といった視点で考えてみます。

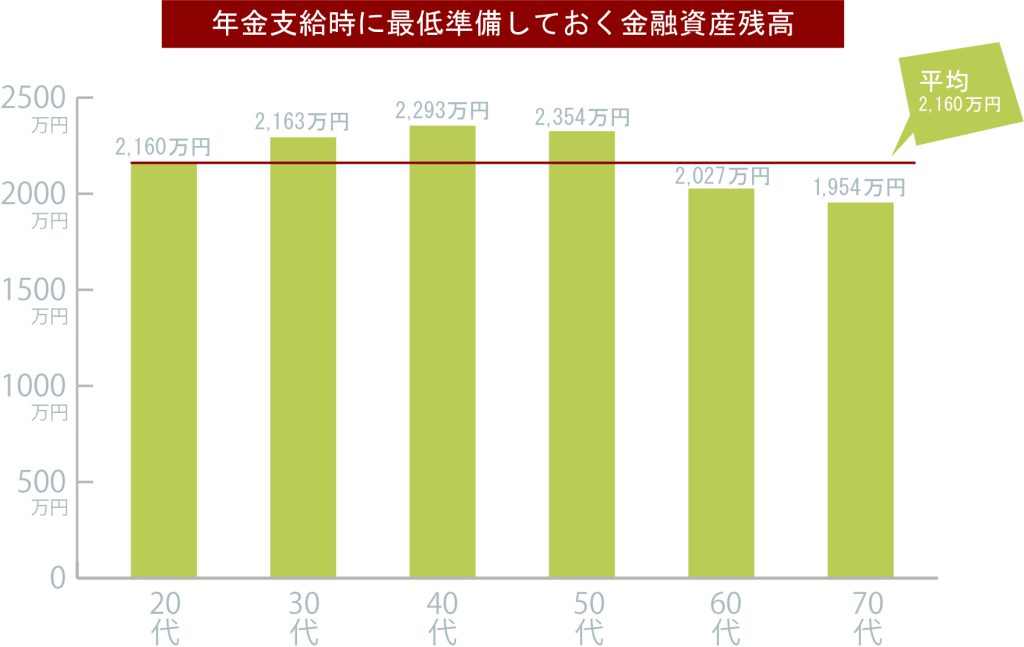

金融広報中央委員会の「家計の金融行動に関する世論調査」(*1)では、「年金支給時に最低準備しておく金融資産残高」を尋ねる項目があり、結果は以下の通りです。

(https://www.shiruporuto.jp/public/document/container/yoron/futari/2020/)

ほとんどの世代で、2,000万円強という結果です。これを見ると、仮に手元に1,000万円あったとしても、このままでは老後資金は足りないということになります。そこで、足りない1,000万円を補うために「1,000万円を元手に資産運用で効率的にお金を増やしたい」と考える方も多いのではないでしょうか。

そうなると、1,000万円を2倍にしなければなりませんが、資金を2倍にするためには時間が必要です。参考までに、資産を2倍にするのに必要な期間を求める「72の法則」を紹介します。

72の法則

72の法則とは、資産を2倍にするまでに必要な期間を求めるための方法で、以下の計算式で必要な投資期間を求めることができます。

・72÷金利(%)=資産が2倍になるまでの投資期間(年数)

仮に、年利3%で資産運用ができれば、約24年で達成できるとわかります。

・72÷3=約24年

試しに、ある銀行の定期預金金利0.002%でも計算してみると、次のような結果になります。

・72÷0.002%=約3万6,000年

金利が0.002%の場合、1,000万円を2倍にするには約3万6,000年もかかってしまうことになります。こうなると、定期預金で1,000万円を2,000万円にすることは、現実的な方法ではないということがわかります。

そこで、1,000万円を元に効率的にお金を増やすなら、資産運用について検討することも必要になってきます。

1,000万円で始める資産運用4選

ここからは、具体的な資産運用の方法を4つ紹介します。

方法ごとに概要と、メリット・デメリットをまとめていますので、自分に合った方法を見つけてみてください。

・①株式投資

・②投資信託

・③ETF

・④不動産投資

①株式投資

株式投資は、株式会社が発行する株式を購入し、株価が値上がりしたタイミングで取引して利益を得る方法です。株式会社の事業利益の一部を、配当金として受け取れることもあります。

株式投資のメリット

・応援したい企業に直接投資できる

・銘柄によっては株主優待を受けられる

・会社の意思決定に関与できる

株式投資は投資信託やETFとは異なり、企業への直接投資が可能です。日本では、株式の最低売買単位は100株に統一されているため、1株1万円を超えるような銘柄であれば、100万円必要となります。投資を行うのに必要な資金がハードルになる銘柄もありますが、投資資金が1,000万円あれば大きな問題にはなりにくいでしょう。

株主優待を導入している企業への投資では、商品券や食品などの優待品を受け取れるケースもみられます。加えて、株主になると議決権が付与されることもメリットです。議決権を得ると、株主総会で賛成・反対の意思表示ができるようになり、会社の経営に関わることができます。

株式投資のデメリット

・投資企業が倒産すれば資金を失う恐れがある

・すぐに売買が成立しないケースもある

・金融商品の中ではハイリスクな種類

投資した企業が倒産すると、最悪の事態として株式の価値はゼロになります。そうなってしまうと、投資資金は戻ってきません。

それに、流通量の少ない銘柄はタイミング次第では、売買が成立しにくい状況も懸念されます。株式は金融商品の中でも、値動きが激しい傾向にあるといわれているため、ハイリターンが狙えるものの、ハイリスクな点にも注意しなければなりません。

②投資信託

投資信託は、株式や債券、不動産などに間接的に投資する金融商品です。購入時より値上がりしたタイミングで売却すれば、値上がり益を得られます。投資信託によっては、分配金の支払いも期待できます。

投資信託のメリット

・運用は専門家にお任せできる

・分散投資効果によりリスクを抑えやすい

・多くの銘柄に投資しやすい

投資信託は投資家個人が運用するのではなく、ファンドマネージャーと呼ばれる投資の専門家によって運用されます。したがって、投資信託の保有期間中はほとんど投資の手間がかかりません。

また、投資信託には複数の資産が組み入れられており、どの銘柄でも自然と分散投資効果が見込まれます。投資信託には少額で始めやすいというメリットもあるため、投資資金が1,000万円と豊富なら、多くの銘柄への投資も容易にできると考えられます。

投資信託のデメリット

・株式のような取引はできない

・数が多く良い銘柄を選ぶのが難しい

投資信託は、1日1回算出・公表される価格が取引の基準とされるので、株式のように値動きを見ながらの取引ができません。1日で何回も売買をする方や、時間単位でタイミングを計って投資したい方にとってはデメリットになるでしょう。

そして投資信託は、銘柄数の多さも特徴です。日本の投資信託は、2022年3月11日時点で5,930本(*2)もあり、それぞれの特長や投資対象も大きく違います。慣れない人にとっては銘柄選びがハードルとなるかもしれません。

*2 出典:一般社団法人 投資信託協会「数字で見る投資信託」(https://www.toushin.or.jp/statistics/statistics/figure/)

③ETF

ETFは投資信託の一種であり、特定の指数への連動を目指して運用される金融商品です。通常の投資信託と同様に、値上がり益と分配金が主な利益です。証券取引所に上場されているため、上場投資信託とも呼ばれます。

ETFのメリット

・株式のように取引できる

・分散投資効果に期待が持てる

・手数料(信託報酬)が安い傾向にある

ETFは投資信託の仲間であるものの、証券取引所に上場されていることから、株式のように値動きを見ながらの取引が可能です。加えてETFは、複数資産から構成される株価指数などを連動対象としているため、分散効果にも期待が持てます。

また、ETFと投資信託は、どちらも保有中に信託報酬と呼ばれる手数料がかかりますが、ETFの方が比較的安い点もメリットとして挙げられます。

ETFのデメリット

・証券会社以外では売買できない

・自動積立ができない場合が多い

・銘柄数が少ない

通常の投資信託は銀行でも購入できますが、ETFを取り扱っているのは証券会社のみです。それに、ETFはほとんどの証券会社で、自動積立ができません。投資信託は自動の積立サービスが提供されていることが多いため、ETFは使い勝手の面で劣ってしまいます。

その他、国内のETFは2022年3月22日時点で257本(*3)しかなく、投資信託や株式と比べると選択肢の少なさも懸念されます。

*3 出典:日本取引所グループ「現在の上場ETF銘柄数」(https://www.jpx.co.jp/equities/products/etfs/data/02.html)

④不動産投資

不動産投資は、不動産(マンションやアパートなど)を購入し、それを第三者に貸し出して家賃収入を得るものです。不動産の売却によっても利益を得られる可能性はありますが、家賃収入を主な目的とするのが一般的です。

不動産投資のメリット

・安定した利益が見込める

・生命保険代わりにできる

・インフレ時に価値が落ちにくい

不動産投資は空室が発生しなければ、毎月家賃収入を得られるため、継続的・安定的に利益が見込めます。

また、これは不動産ローンを組んだ場合ですが、生命保険としての使い方ができるのもメリットです。一般的にローンを組んで行う不動産投資では、不動産の所有者は団体信用生命保険に加入します。団体信用生命保険はローン返済中に保有者が亡くなると、返済が免除されます。これにより、残された家族はローンがゼロになった不動産から、それまでと同じように収入を得られる、または不動産を売却しその代金を得ることができるので、生命保険代わりになると考えられているのです。

これ以外にも、お金の価値が下がるインフレ時には、現物資産である不動産は物自体に価値があるため、インフレ対策として有効ともいわれています。

不動産投資のデメリット

・1,000万円では集中投資になりやすい

・空室が出れば家賃収入を得られなくなる

・流動性が低い

・修繕・修復費用が発生する

不動産投資は他の金融商品より、まとまった投資資金が必要になります。よって、投資資金が1,000万円あっても分散投資は難しく、リスクの高い集中投資になりやすい点がデメリットです。

そして、空室が発生してしまうと家賃収入が得られない状態となり、その間も建物の維持管理費用等が継続的に発生します。不動産は投資対象としては流動性が低く、売買しようと思っても時間がかかる点にも不安が残ります。

この他、自然災害などによって大きな被害があれば、多額の修復費用が発生する可能性もあります。

1,000万円で資産運用する際に注意したい3つのポイント

最後に、資産運用での注意点を3つ紹介します。

投資による資産運用は元本が保証されませんので、以下も参考にしながら取り組みましょう。

・保有資産全てを運用に充てない

・長期投資を心掛ける

・分散投資をする

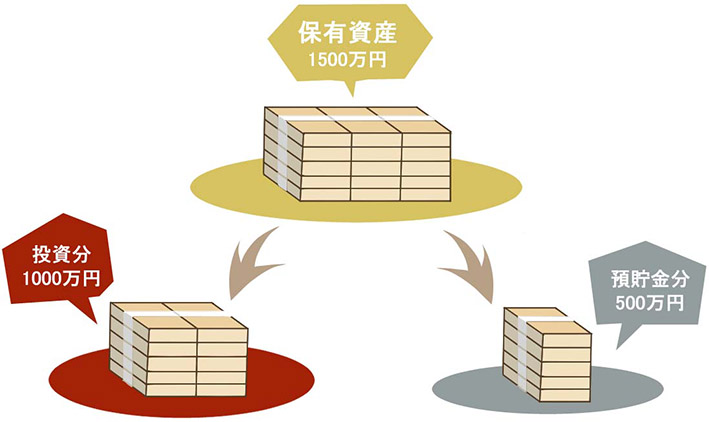

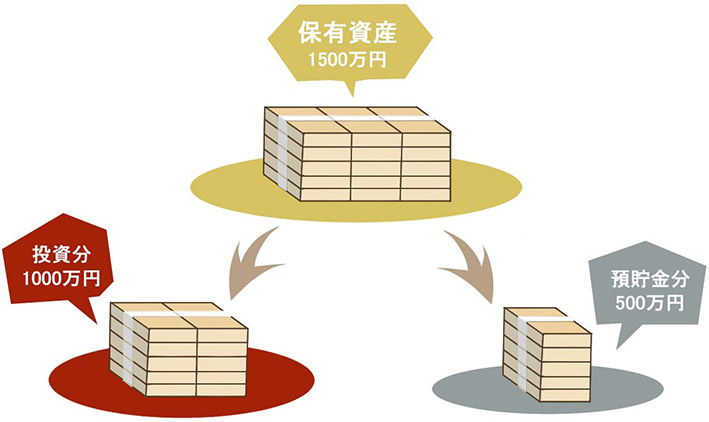

保有資産全てを運用しない

資産運用を始める際は、保有資産を投資分と預貯金分に分けた方が良いと考えられます。資産運用にはリスクが伴うので、万が一失敗したときへの備えを残しておくのが大切です。

例えば、保有資産が1,500万円なら投資分を1,000万円、預貯金分を500万円にするといった具合です。

正しい投資判断をするためにも、預貯金分を確保して気持ちに余裕を持たせた方が好ましいでしょう。

加えて、預貯金分と生活防衛資金は、分けておきたいところです。

生活防衛資金は病気で働けない、想定外の失業といった緊急事態への対応資金です。

一般的な生活防衛資金の目安は以下の通りですので、こちらも参考にしてみてください。

生活防衛資金の一例

・独身・夫婦のみ…生活費の3カ月分程度

・子供のいる夫婦…生活費の6カ月~1年分程度

長期投資を心掛ける

資産運用は短期投資ではなく、長期投資がおすすめです。

価格が変動する金融商品の予測は、プロであっても難しいことに加え、短期投資では情報収集力や判断力も求められるため、初心者にとってはハードルが高くなるためです。

長期投資は保有し続けるだけで良いため、初心者でも取り組みやすいと位置づけられています。また、分散投資をするのであれば、長期投資は短期投資よりも、収益の安定性も見込めます。一時的な値上がりや値下がりがあっても、長期的に見るとそれぞれがならされていく傾向にあるのが理由です。

短期的な値動きに惑わされることもなく、精神的な負担も少なく済みます。

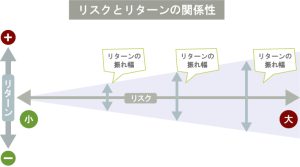

分散投資をする

リスクを抑えて運用成果を得るには、分散投資が欠かせません。集中投資は、短期間で大きなリターンを狙える反面、高いリスクも伴います。大幅な値下がりがあれば、資産の大半を失ってしまうかもしれません。

しかし、複数の資産に分散投資していると、仮に1つが大きく値下がりしても、それ以外にも資産はあるため全体に与える影響は小さく済みます。

分散投資する際は、資産の分散や地域の分散がポイントです。

例えば、株式と債券のように、一般的に異なる値動きをするとされる資産への分散です。株式と債券の価格は負の相関関係にあるといわれており、株価が上がれば債券価格は下がり、株価が下がれば債券価格は上がるといわれています。これにより、資産全体への影響を抑えやすくなります。

地域の分散も有効です。特定の地域で投資資産に大きな影響を与えるような変化があっても、関係性の低い地域や物理的に距離が遠い地域へも投資していれば、値下がり分をカバーしやすくなるからです。

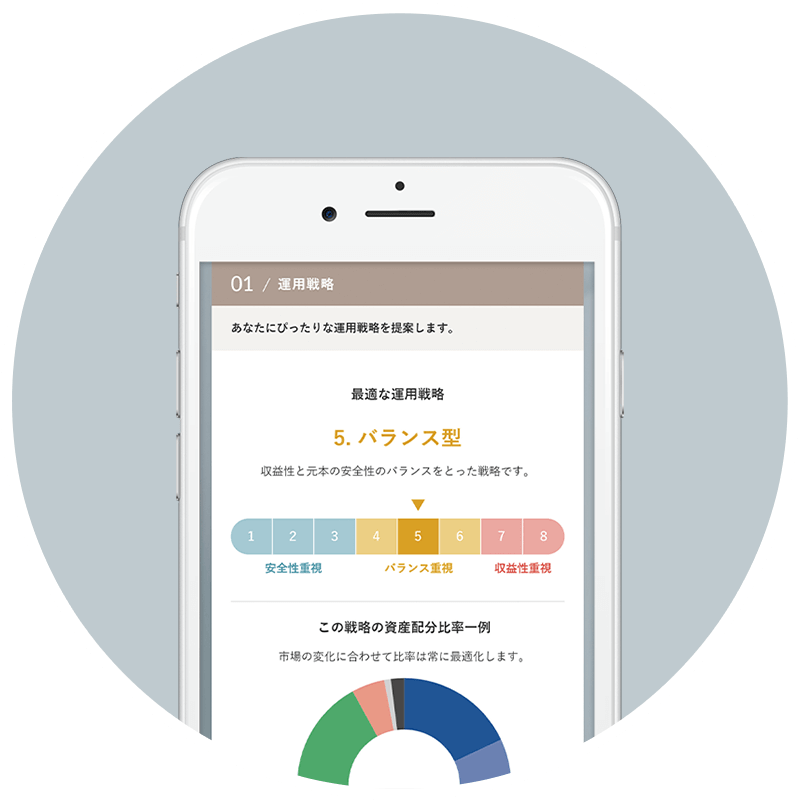

1,000万円を資産運用で増やすならロボアドバイザーもおすすめ

ロボアドバイザーとは、投資対象の選定や運用の手間を省いて、資産運用に取り組めるサービスです。提案のみを行うアドバイス型と、商品の買付から運用、リバランスまでの全てをお任せできる投資一任型に分かれます。投資一任型は投資資金を入金すれば、自動的に資産運用が継続されます。

ON COMPASSは投資一任型に分類され、リスク管理へのこだわりが特徴です。ETFを通じて実質的に世界約80カ国への分散投資を行い、高いリスク分散効果に期待が持てます。また、ON COMPASSで運用している資産は、口座管理金融機関で管理しているため、仮にマネックス・アセットマネジメント社が倒産しても投資資金は保全されます。

安定性重視で1,000万円を増やしたい一方、銘柄選びなどが難しい、めんどうだと感じる方は、ON COMPASSも選択肢の1つとして検討してみてはいかがでしょうか。

まとめ

1,000万円を資産運用する方法には、株式投資や投資信託、ETFなどがあります。これらは元本が保証されないため、長期投資や分散投資でのリスク対策を忘れてはいけません。

ON COMPASSなら、長期投資や分散投資に手軽に取り組めます。運用は専門家へのお任せで長期投資がしやすく、ETFを通じて実質的に世界80カ国・約5万銘柄に投資をしているので、高い分散投資効果にも期待できます。

ON COMPASSでは無料でプラン作成を行い将来予測も見ることができるので、1,000万円の有効な活用方法をお探しなら、まずは一度試してみることをおすすめします。

●実績データは過去の事実を示すものであり将来の運用成果を保証するものではありません。また、シミュレーション結果は過去の実績データに基づき統計的手法を用いて計算したものであり、将来の運用成果を約束するものではありません。

●ON COMPASS 留意事項 <リスク> ・投資一任契約に基づき買付対象となる投資信託は、主に値動きのある有価証券等を投資対象としています。 ・投資信託の基準価額は、組み入れた有価証券等の値動き等(組入商品が外貨建てである場合には為替相場の 変動を含む)の影響により上下するため、これにより元本損失が生じることがあります。 ・投資信託は、投資元本及び分配金の保証された商品ではありません。 <手数料・費用等> ・投資一任契約に基づき買付けされた投資信託については、申込手数料、解約手数料、信託財産留保額はかかりません。 当該投資信託の保有期間中に間接的にご負担いただく費用として、純資産総額に対して年率0.825%(税込0.9075%)を乗じた額の信託報酬(運用資産の純資産総額に対し年率0.60%(税込0.66%)の調整後投資一任報酬を含みます。)がかかります。また、当該投資信託が投資対象とする投資信託証券の純資産総額に対して年率0.10%(概算)程度を乗じた額の運用管理費用及びその他費用がかかります。その他費用については、運用状況等により変動するものであり、事前に料率、上限額等を示すことができません。・ON COMPASSの実質コストの合計は、運用資産残高に対して年率1.0075%程度(税抜0.925%程度)を想定しています。・投資一任口座の口座開設・維持費はかかりません。 <その他重要事項> ・お客様が投資一任口座を開設する口座管理金融機関は、投資一任契約締結の媒介業務をマネックス・アセットマネジメントから委託され、投資一任契約締結に係る勧誘や内容説明等を行います。 ・口座管理金融機関は媒介業務に係る報酬をお客様から頂くことはありません。 ・お取引の際は、契約締結前交付書面や交付目論見書等を必ずご確認ください。 (会社の概要) マネックス・アセットマネジメント株式会社 金融商品取引業者 関東財務局長(金商) 第2882号 加入協会 一般社団法人 日本投資顧問業協会 一般社団法人 投資信託協会

●ON COMPASS 留意事項 <リスク> ・投資一任契約に基づき買付対象となる投資信託は、主に値動きのある有価証券等を投資対象としています。 ・投資信託の基準価額は、組み入れた有価証券等の値動き等(組入商品が外貨建てである場合には為替相場の 変動を含む)の影響により上下するため、これにより元本損失が生じることがあります。 ・投資信託は、投資元本及び分配金の保証された商品ではありません。 <手数料・費用等> ・投資一任契約に基づき買付けされた投資信託については、申込手数料、解約手数料、信託財産留保額はかかりません。 当該投資信託の保有期間中に間接的にご負担いただく費用として、純資産総額に対して年率0.825%(税込0.9075%)を乗じた額の信託報酬(運用資産の純資産総額に対し年率0.60%(税込0.66%)の調整後投資一任報酬を含みます。)がかかります。また、当該投資信託が投資対象とする投資信託証券の純資産総額に対して年率0.10%(概算)程度を乗じた額の運用管理費用及びその他費用がかかります。その他費用については、運用状況等により変動するものであり、事前に料率、上限額等を示すことができません。・ON COMPASSの実質コストの合計は、運用資産残高に対して年率1.0075%程度(税抜0.925%程度)を想定しています。・投資一任口座の口座開設・維持費はかかりません。 <その他重要事項> ・お客様が投資一任口座を開設する口座管理金融機関は、投資一任契約締結の媒介業務をマネックス・アセットマネジメントから委託され、投資一任契約締結に係る勧誘や内容説明等を行います。 ・口座管理金融機関は媒介業務に係る報酬をお客様から頂くことはありません。 ・お取引の際は、契約締結前交付書面や交付目論見書等を必ずご確認ください。 (会社の概要) マネックス・アセットマネジメント株式会社 金融商品取引業者 関東財務局長(金商) 第2882号 加入協会 一般社団法人 日本投資顧問業協会 一般社団法人 投資信託協会

あなたにピッタリの資産運用を

無料で提案

質問に答えるだけで、資産運用プランをご提案。

- 最適な運用戦略

- 預金と比べた

運用効果 - 元本割れの確率*

*ためるタイプのみ

記事を書いた人

MAGAZINE編集部

おまかせ資産運用サービス「ON COMPASS(オンコンパス)」が運営するON COMPASSマガジンの編集部です。資産運用に役立つ情報を提供しています。

目標に向かって、リスクを徹底管理したおまかせ運用

-

ひとりひとりに

あった最適な

プランのご提案POINT1 -

グローバルに

分散投資で

リスクを低減POINT2 -

運用開始後は

おまかせで

手間無しPOINT3

CATEGORY

カテゴリー

KEY WORDS

キーワード

- #NISA

- #7周年

- #サービス改定

- #ファンドラップ

- #第1位

- #金融庁

- #債券

- #REIT

- #ロボアドバイザー

- #相続

- #住宅購入資金

- #投資信託

- #長期投資

- #CIOからのメッセージ

- #ボーナス積立

- #積立額

- #クオンツ運用

- #個別株

- #複利

- #手数料

- #ロボアド

- #コア・サテライト戦略

- #ロボットアドバイザー

- #退職金

- #リバランス

- #リバランス

- #インフレ

- #プロスペクト理論

- #アセットアロケーション

- #コロナショック

- #資産配分

- #ボーナス投資

- #運用実績公開

- #お金の色分け

- #積立投資

- #老後資金

- #投資の考え方

- #分散投資

- #バンガード

- #一括投資

- #絶好調

- #コンパス

- #長期投資

- #羅針盤

- #運用成績公開

- #長期運用

- #リスク許容度

- #おまかせ運用

- #投資タイミング

- #ETF

- #運用戦略

- #成績公開

- #投資対象

- #大幅下落

- #大幅下落の時にすべきこと

- #想い

- #資産運用

- #ゴールベースアプローチ

- #メディア掲載

- #教育資金

- #お金の考え方

SNS

ON COMPASSの最新情報をチェック