100万円ではじめる資産運用6選! 押さえておきたいポイントも

ある銀行の定期預金金利は0.002%ですが、仮に100万円を1年間預けても、利息は20円にしかなりません。このことからわかるように、預貯金のみでお金を増やすには難しいのが日本の現状です。

もし、しばらくは使う予定のない預貯金が100万円程度あるなら、資産運用を行い効率よくお金を増やすことを検討してもよいかもしれません。

今回は、具体的な方法がわからない方のために、100万円ではじめやすい資産運用を6つ紹介します。さらに、資産運用をはじめる前に押さえておきたい3つのポイントも解説しますので、100万円を効率的に増やしたい方や預金のままではもったいないと感じている方は、ぜひ参考にしてください。

100万円で資産運用している人の割合は?

実際に100万円で資産運用している人は、どのくらいいるのでしょうか。

日本証券業協会が3年に一度実施している「2021年度 証券投資に関する全国調査(個人調査)」から、「有価証券の保有額」(*1)を見てみましょう。

(https://www.jsda.or.jp/shiryoshitsu/toukei/data/20211228150914.html)

100万円での資産運用に当てはまる「100~300万円未満」の割合は23.6%です。この割合は全区分の中で最も高く、100万円から資産運用している人は多いと考えられます。

また、「50~100万円未満」が13.7%と2番目に高いことから、100万円に近い金額で資産運用を行っている人が、一定数存在する様子もうかがえます。

同資料には年収別の金額も掲載されており、収入が増えるにつれて「100万以上」の割合が高まります。

100万円ではじめる資産運用6選

次に、100万円からはじめる資産運用の具体的な方法を、6つ紹介します。

それぞれのメリット・デメリットもまとめていますので、ぜひ参考にしてください。

- ①株式投資

- ②投資信託

- ③REIT(不動産投資信託)

- ④NISA

- ⑤iDeCo

- ⑥ロボアドバイザー

①株式投資

株式会社が、事業資金を集めるために発行するのが株式です。その株式の売買によって生じる売却益と、保有株数に応じて支払われる配当金が株式投資の主な利益です。なお、株式を保有するということは、その会社の株主の1人になるということです。投資信託などとは異なり、自分が気になる企業に投資することができます。

株式投資のメリット・デメリット

| メリット | ・株主優待を受けられる ・議決権を得られる |

| デメリット | ・100万円では分散投資しにくい ・流動性が低い場合もある ・倒産リスクがある |

株式投資では、銘柄によって株主優待を受けられるケースがあります。食事券や商品券など、優待品は企業によってさまざまです。議決権とは、株主総会で賛成・反対の票を入れられる権利です。株主総会は会社の重要事項を決定する場であるため、経営戦略や人事の決定などに関与できます。

しかしながら、日本では株式の最低売買単位が100株と決められているので、1度の取引でまとまった資金が必要です。よって、投資資金が100万では、購入できる銘柄数に限界があるためリスクを抑える分散投資は難しいといえます。一つの企業に投資し、その企業が倒産すれば、株式の価値はなくなり、投資資金をすべて失うことになるので、比較的リスクの高い投資方法だといえます。

②投資信託

投資信託は投資家から集めたお金を、投資の専門家であるファンドマネージャーが、複数の株式や債券などに投資・運用する金融商品です。

投資信託自体の取引で発生する売却益と、投資信託の保有中に得られる分配金で資産を増やします。ただし、分配金を支払う仕組みのない銘柄も存在します。

投資信託は、商品によって運用方針や投資対象に大きな違いがあるのが特徴です。

投資信託のメリット・デメリット

| メリット | ・分散投資効果を得られる可能性がある ・自分で運用する必要がない ・少額ではじめられる |

| デメリット | ・どの商品を選べば良いのかわかりづらい ・価格の変動を見ながらの取引はできない ・投資の経験を積みにくい |

投資信託は、どの商品であっても複数の資産に投資をしているため、自然に分散投資効果を得ることができます。また、運用は投資家個人が行うのではなく、投資の専門家であるファンドマネージャーが行います。金融機関によっては100円から投資できるので、資金面の負担の少なさも魅力です。

しかし、投資信託は株式型や債券型、バランス型とさまざまな種類に分かれます。それ以外に運用方針の違いがあり、初心者にとってはどれを選べば良いかがわかりづらいかもしれません。

また、取引は1日1回のみ更新される基準価額がもととなるため、株式のような相場を見ながらの取引ができない点も、人によってデメリットになるでしょう。専門家が運用してくれるメリットは、投資の経験を積みにくいといったデメリットにもなりえます。

③REIT(不動産投資信託)

REIT(リート)は、投資家から集めたお金で複数の不動産(マンションや商業ビルなど)を購入し、賃料収入や建物の売却益を得る投資信託です。通常の投資信託と同様に、購入者にとっては売却益と分配金が主な利益であり、証券取引所に上場されているため、株式のように売買できます。なお、日本で組成されたREITは、「J-REIT」と呼ばれます。

REIT(不動産投資信託)のメリット・デメリット

| メリット | ・現物の不動産投資に比べてはじめやすい ・高い分配金に期待が持てる ・現物の不動産より換金しやすい |

| デメリット | ・現物の不動産を所有できない ・倒産リスクや上場廃止リスクがある ・自然災害の影響が懸念される |

100万円で現物の不動産投資をはじめるのは難しいと考えられますが、REITなら少額からはじめられます。J-REITの場合は、運用利益の90%超を分配すれば、実質法人税が免除されるため、高い分配金にも期待が持てます。また、REITは現物の不動産よりも流動性が高いとされているので、換金性の高さもメリットです。

ただし、REITは間接的な投資となるため、実際に現物の不動産を所有できません。運営元である投資法人の倒産や、上場廃止によっては価値が損なわれる恐れもあり、株式投資の倒産リスクに近いデメリットも持ち合わせています。自然災害が起きれば、建物の倒壊による不動産価値の低下や多額の修繕費用の発生も心配されます。

④NISA

NISAは金融商品ではなく、資産運用をサポートするための制度で、株式や投資信託、REITなどの資産運用に活用できます。

一般NISA、つみたてNISA、ジュニアNISAと3種類に分かれ、それぞれ利用可能な投資枠が異なります。100万円ではじめる資産運用には、投資枠が120万円と最も大きい一般NISAがおすすめです。

NISAのメリット・デメリット

| メリット | ・投資で得た利益に税金がかからない ・確定申告が不要 |

| デメリット | ・損益通算や繰越控除が適用されない ・投資枠を翌年に繰り越せない ・非課税期間終了時に元本が修正される ・どの商品を選べば良いのかわかりづらい |

NISAの大きなメリットは、投資で得た利益に一切税金がかからなくなることです。これにより、株式投資や投資信託などで発生した利益は、全て自分のものにできます。税金がかからないため、確定申告も不要です。

一方、NISA口座で発生した損失は、税制上ないものとされるので、通常の資産運用で利用できる損益通算や繰越控除は適用外となります。NISAの投資枠はその年のみが対象であり、翌年への繰越は認められていない点には注意が必要です。さらに、NISAの非課税期間終了時には、NISA口座内の保有資産は、課税口座に移されて元本が修正されます。このとき、含み損が発生していると、その後利益が出た場合に、実質的には損失であるにもかかわらず、税金を払う可能性も出てきます。

また投資信託と同様に、税優遇は受けられるものの、投資対象を自分で選ばないといけない点も大きなデメリットです。

⑤iDeCo

iDeCoはNISAと同様に、資産運用をサポートするための制度で、毎月一定額を積み立てて運用し、自分で老後資金を作るのが目的です。積立・運用した資金は、60歳以降に受け取れます。

iDeCoで利用できる金融商品は、投資信託、定期預金、保険などです。

iDeCoのメリット・デメリット

| メリット | ・掛金が全額所得控除の対象 ・運用益も非課税 ・受取時も控除の対象 |

| デメリット | ・60歳まで資産を引き出せない ・加入時や掛金納付時に手数料がかかる ・年齢制限がある ・どの商品を選べば良いのかわかりづらい |

iDeCoは、掛金の全額所得控除、運用益の非課税、受取時の控除と、税負担を軽減できる機会が多いのがメリットです。老後はもちろんのこと、現役時代にも恩恵が受けられる嬉しい制度です。

しかし、資産を引き出せるのが原則として60歳以降のため、老後資金目的以外に、利用しにくい制度といえます。iDeCoでは加入時や、掛金納付時に手数料が発生するのもデメリットです。運用益が非課税になる制度にはNISAもありますが、こちらは手数料不要で利用できます。加えて、NISAでは利用者の上限年齢は設けられていませんが、iDeCoは65歳未満とされています。またiDeCoについても、投資対象を自分で選ぶ必要があります。

⑥ロボアドバイザー

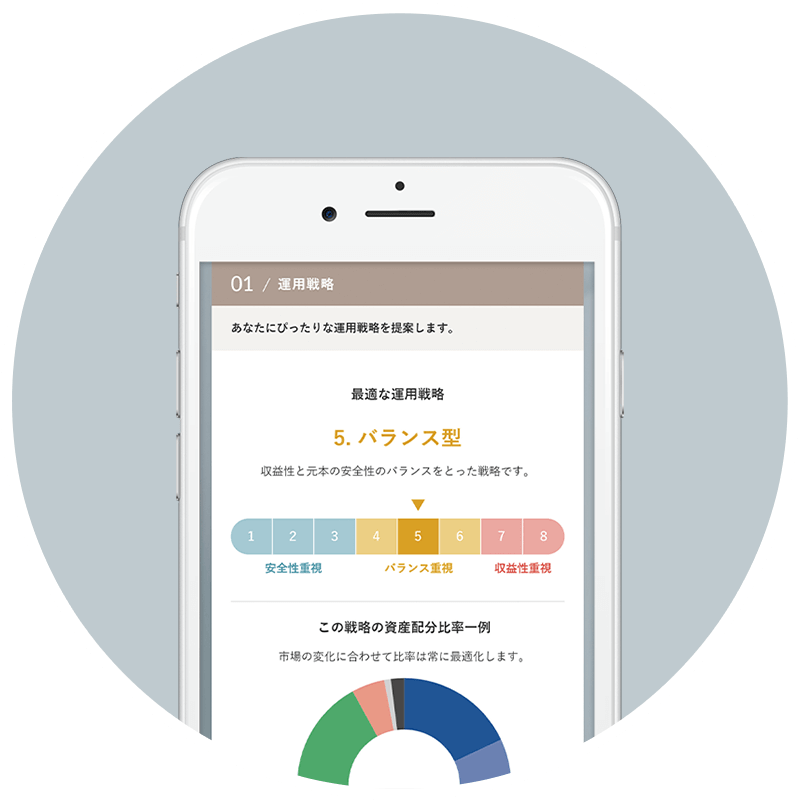

ロボアドバイザーは、オンライン上で質問に回答するだけで、投資対象やその資産配分を提案する資産運用サービスです。ロボアドバイザーは、アドバイス型と投資一任型の2種類に分かれ、前者は資産配分などについての助言をするのみですが、後者は資産配分の提案から実際の運用まで、すべてを任せられるのが特徴です。ロボアドバイザーの1つであるON COMPASSは、投資一任型に分類されます。

ロボアドバイザーのメリット・デメリット

| メリット | ・誰でも利用しやすい ・手間と時間を省いて資産運用ができる ・投資一任型なら自分で売買する必要がない |

| デメリット | ・短期的な利益は期待できない ・投資の知識や経験が身に付きにくい |

ロボアドバイザーは、個人にあわせて投資戦略を提案してくれるので、投資の知識や経験のない初心者でも利用しやすい点がメリットです。また、投資経験があっても、投資の手間や勉強する時間が足りない人、投資判断することに精神的な疲れを感じる方などにも利用されています。投資一任型のロボアドバイザーなら、自分で売買する必要がなく、継続しやすい仕組みも魅力です。

ただし、ロボアドバイザーは長期的な視点での利益を目指しているものが多く、短期的な成果を狙いたい人には不向きといえます。また、投資の知識や経験を身に付けることは難しいかもしれません。

資産運用をはじめる前に押さえておきたい3つのポイント

資産運用は、「何となくの状態」で始めてしまうと、失敗のリスクを高めてしまいます。

ここからは、資産運用をはじめる前に押さえておきたい、3つのポイントをお伝えします。

- リスクとリターンの関係性

- 目標を決めてからはじめる

- 単利と複利の違い

リスクとリターンの関係性

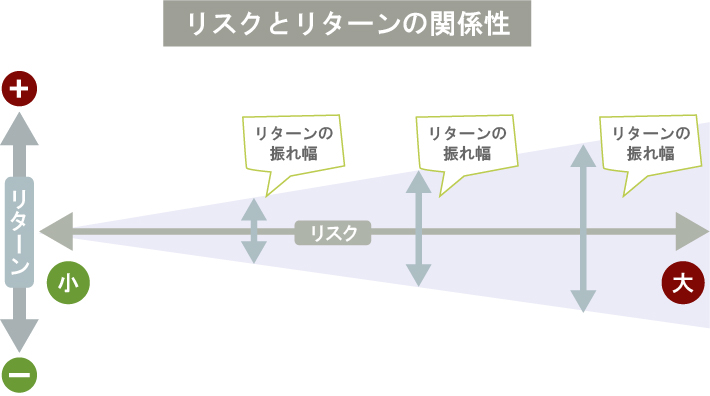

資産運用において「リスクとリターンの関係性」の理解は、どのような方法で取り組むかを考える際に役立ちます。

資産運用でのリスクは危険を表す単語ではなく、リターンの振れ幅を指すものです。よって、リスクが大きいといえば、リターンの振れ幅が大きいことを意味します。

さらに、リスクが大きくなればリターンも大きくなり、リスクが小さくなればリターンも小さくなる傾向にあります。

リスクとリターンの関係性からわかるのは、「大きな利益を求める場合は、同等の損失が発生する危険性も考慮しなければならない」といったものです。リスクとリターンの度合いは、資産運用の方法ごとに異なるため、この点も踏まえて選ぶのが重要です。

もし、リスクとリターンの関係性を知らずに取り組んでしまうと、自分に合わない方法を選びかねませんので、注意してください。

目標を決めてからはじめる

ただ「100万円があるから資産運用しよう」と、安易に考えてはじめるのはおすすめしません。何となくはじめてしまう場合、それが自分に合った投資方法なのかを判断することが難しいためです。

例えば、100万円を長期間でゆっくり増やしたい人と、短期間で大きく増やしたい人では、選ぶべき投資方法やリスクなどが異なります。

したがって、資産運用は目標を明確にしてからはじめることが重要です。「何のために」「いつまでに」「いくら貯めるか」を整理しましょう。

目標を明確にすれば、最終的なゴールから逆算できるので、必要な利回りや運用期間、選ぶべき方法がわかるようになります。加えて、目標設定がしっかりしていると、そのときの気分次第で売却したり、止めたりするのを防ぐ効果にも期待が持てます。

単利と複利の違い

資産運用の効率を高めるには、単利と複利の違いについても理解しておくことも大切です。単利と複利では、利益の幅が大きくが異なるからです。

単利は、元本のみで運用しますが、複利は運用利益を元本に追加しながら運用します。運用が順調に進めば、複利は元本が膨らみ続けるので、単利よりも大きな利益を生み出しやすいといわれています。

しかし、複利は運用利益を投資し続けるため、金融商品を売却するまでは、増えた資金を受け取れない点に気を付けなければなりません。

つまり、こまめに運用利益を手にしたい人には単利が向いており、長期的に増やすことを重視する人には複利が向いているとみられます。

まとめ

資産運用をはじめる際は、リスクとリターンの関係性の理解や、目標設定などが大切です。しかしながら、適切な投資方法を選び投資に時間を割いて続けていくことは非常に難しいことです。そのような点に不安を感じる方には、ON COMPASSがおすすめです。ON COMPASSはひとりひとりのプランに沿って専門家が代わりに運用する資産運用サービスのため、商品選びはもちろん投資に割く時間もほとんど不要です。

投資の知識や経験がなくても利用できますので、100万円で資産運用をお考えの方は、ON COMPASSも検討してみてください。資産運用プランは、オンラインですぐに無料作成可能なので一度試してみるのもよいでしょう。

●実績データは過去の事実を示すものであり将来の運用成果を保証するものではありません。また、シミュレーション結果は過去の実績データに基づき統計的手法を用いて計算したものであり、将来の運用成果を約束するものではありません。

●ON COMPASS 留意事項 <リスク> ・投資一任契約に基づき買付対象となる投資信託は、主に値動きのある有価証券等を投資対象としています。 ・投資信託の基準価額は、組み入れた有価証券等の値動き等(組入商品が外貨建てである場合には為替相場の 変動を含む)の影響により上下するため、これにより元本損失が生じることがあります。 ・投資信託は、投資元本及び分配金の保証された商品ではありません。 <手数料・費用等> ・投資一任契約に基づき買付けされた投資信託については、申込手数料、解約手数料、信託財産留保額はかかりません。 当該投資信託の保有期間中に間接的にご負担いただく費用として、純資産総額に対して年率0.825%(税込0.9075%)を乗じた額の信託報酬(運用資産の純資産総額に対し年率0.60%(税込0.66%)の調整後投資一任報酬を含みます。)がかかります。また、当該投資信託が投資対象とする投資信託証券の純資産総額に対して年率0.10%(概算)程度を乗じた額の運用管理費用及びその他費用がかかります。その他費用については、運用状況等により変動するものであり、事前に料率、上限額等を示すことができません。・ON COMPASSの実質コストの合計は、運用資産残高に対して年率1.0075%程度(税抜0.925%程度)を想定しています。・投資一任口座の口座開設・維持費はかかりません。 <その他重要事項> ・お客様が投資一任口座を開設する口座管理金融機関は、投資一任契約締結の媒介業務をマネックス・アセットマネジメントから委託され、投資一任契約締結に係る勧誘や内容説明等を行います。 ・口座管理金融機関は媒介業務に係る報酬をお客様から頂くことはありません。 ・お取引の際は、契約締結前交付書面や交付目論見書等を必ずご確認ください。 (会社の概要) マネックス・アセットマネジメント株式会社 金融商品取引業者 関東財務局長(金商) 第2882号 加入協会 一般社団法人 日本投資顧問業協会 一般社団法人 投資信託協会

あなたにピッタリの資産運用を

無料で提案

質問に答えるだけで、資産運用プランをご提案。

- 最適な運用戦略

- 預金と比べた

運用効果 - 元本割れの確率*

*ためるタイプのみ

記事を書いた人

MAGAZINE編集部

おまかせ資産運用サービス「ON COMPASS(オンコンパス)」が運営するON COMPASSマガジンの編集部です。資産運用に役立つ情報を提供しています。

目標に向かって、リスクを徹底管理したおまかせ運用

-

ひとりひとりに

あった最適な

プランのご提案POINT1 -

グローバルに

分散投資で

リスクを低減POINT2 -

運用開始後は

おまかせで

手間無しPOINT3

CATEGORY

カテゴリー

KEY WORDS

キーワード

- #NISA

- #7周年

- #サービス改定

- #ファンドラップ

- #第1位

- #金融庁

- #債券

- #REIT

- #ロボアドバイザー

- #相続

- #住宅購入資金

- #投資信託

- #長期投資

- #CIOからのメッセージ

- #ボーナス積立

- #積立額

- #クオンツ運用

- #個別株

- #複利

- #手数料

- #ロボアド

- #コア・サテライト戦略

- #ロボットアドバイザー

- #退職金

- #リバランス

- #リバランス

- #インフレ

- #プロスペクト理論

- #アセットアロケーション

- #コロナショック

- #資産配分

- #ボーナス投資

- #運用実績公開

- #お金の色分け

- #積立投資

- #老後資金

- #投資の考え方

- #分散投資

- #バンガード

- #一括投資

- #絶好調

- #コンパス

- #長期投資

- #羅針盤

- #運用成績公開

- #長期運用

- #リスク許容度

- #おまかせ運用

- #投資タイミング

- #ETF

- #運用戦略

- #成績公開

- #投資対象

- #大幅下落

- #大幅下落の時にすべきこと

- #想い

- #資産運用

- #ゴールベースアプローチ

- #メディア掲載

- #教育資金

- #お金の考え方

SNS

ON COMPASSの最新情報をチェック