なぜON COMPASSは債券にも投資するのか

おまかせ資産運用サービスのON COMPASSは、株式だけでなく債券もポートフォリオに組み込んでいます。一般的に債券は株式投資に比べて、大きいリターンを期待できないといわれますが、あえて組み込む理由はあるのでしょうか? 今回は、債券の種類やメリットの解説もまじえながら、ON COMPASSが債券にも投資する理由を解説します。

そもそも債券とは

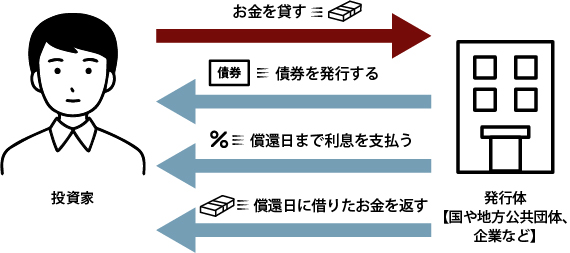

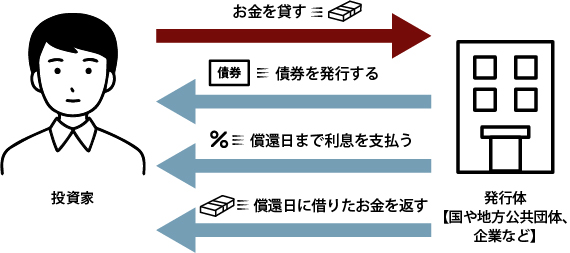

債券とは、投資家から資金を借り入れる目的で、国や地方公共団体、企業などが発行するものです。債券には、償還日(投資家にお金を返す期日)が設けられており、発行者はその日に借りたお金(元本)を返さなければなりません。

債券を購入した投資家は、一般的に償還日まで定められた利率で利息を受け取ることができます。また償還日には元本が返されることが約束されています。ただし、発行体の財務状況の悪化や破綻などにより、利子の支払いや元本の償還が行われない場合があります。また、債券は償還日前に売買することも可能です。債券の取引価格は変動するため、売買で利益を出すこともできます。

企業が資金調達を行う方法といえば、株式もあります。

株式と債券の大きな違いは、調達した資金の返済有無です。株式は企業への出資であるため、企業から出資者への返済義務はありませんが、債券は投資家から資金を借り入れているので、償還日に必ず返済しなければなりません。

債券の主な種類

債券と一口にいっても、いくつか種類が存在します。

ここでは、代表的な2つの分類方法をもとに、債券の種類についてお伝えします。

- 利払方式による分類

- 発行体による分類

利払方式による分類

債券は利子の支払い方式によって、「利付債」と「割引債」に分かれます。

利付債は、定期的に利子が支払われる債券のことを言います。また、割引債はあらかじめ利子分が割り引かれた価格で発行され、償還を迎えると額面価格で戻ってきます。つまり割引債は、償還日に受け取る金額よりも、安い価格で購入できるのです。

割引債の一例

- 発行価格:95万円

- 償還日に払い戻される金額:100万円

- 定期的に支払われる利子:なし

このケースでは、95万円と100万円の差額である5万円が、結果的に利子相当になります。

発行体による分類

債券は発行体によって次のように種類分けされ、名称がそれぞれ異なります。

債券投資の4つのメリット

債券投資には次のようなメリットがあります。

- 預金よりも利回りが高い

- 株式投資に比べて手間がかからない

- 高い安全性が期待できる

- リターンを計算しやすい

預金よりも利回りが高い

一般的に、金融機関への預金よりも、債券の方が金利は高く設定されています。

日本銀行の「預金種類別店頭表示金利の平均年利率等」によると、普通預金の平均年利率は0.001%(*1)です。

しかし、債券なら預金以上の利回りが期待できます。例えば、個人向け国債(固定5年)では、年率0.05%(税抜き前)の利率(*2)で運用することができます。

*1 出典:日本銀行「預金種類別店頭表示金利の平均年利率等

(https://www.boj.or.jp/statistics/dl/depo/tento/index.htm/)

*2 2022年6月22日現在

株式投資に比べて手間がかからない

投資の手段として用いられることの多い株式は、企業情報や相場をこまめにチェックしなければなりません。しかし、債券は途中での売却を考えなければ、償還日まで保有し続けるだけで、額面金額や利子を受け取れることができます。

安全性に期待できる

債券は、金融商品の中でも安全性が高いといわれています。それは定期的な利子の支払いや、償還日での額面金額の払い戻しが約束されているためです。

ただし、発行体の破たんにより上記の約束が履行されない場合があるので、発行体ごとの信用度を確認しておく必要があります。

リターンを計算しやすい

債券は、あらかじめ償還日と利率が決められているため、発行体が破たんしなければ購入時点で将来得られるリターンを計算できます。リターンの計算は、変動金利型では難しくなりますが、固定金利型なら容易です。 将来のリターンが最初からわかっていれば、その後の資金計画も立てやすくなります。

ON COMPASSが債券にも投資する理由

ON COMPASSが債券にも投資している理由は、まず安定的なリターンを狙うため、そして適切にリターンとリスクをコントロールするためです。

・安定的なリターンを狙う

次の表は過去10年間の日本の代表的な株式インデックスと債券インデックスの年間リターン*3の比較です。債券投資が株式投資に比べ、安定的であることが分かります。

| 最大リターン | 最小リターン | |

| 株式インデックス | 50.6% | -22.0% |

| 債券インデックス | 8.2% | -3.5% |

・適切なリスクコントロール

同様に、各インデックスのリターン(期待値)と、リスク(標準偏差)の比較(年換算)*4をみていきます。

| リターン(期待値) | リスク(標準偏差) | |

| 株式インデックス | 12.5% | 15.6% |

| 債券インデックス | 0.9% | 1.9% |

株式の方が期待できるリターンは大きいですが、リスクも高いことがわかります。

リスク許容度に合わせて、株式や債券の投資比率をバランスよくコントロールすることが大切です。

・銘柄を分散する効果

最後にこうした値動きの違う銘柄に分散投資する効果を、下記の例を用いて説明します。

現在、あなたは銘柄Aを100万円所有しています。新たに100万円分、銘柄Bまたは銘柄Cを買うことを検討していますが、どちらを買うのが良いのでしょうか。

各銘柄のリターンは景気に応じ、以下が期待されています。

| 銘柄A | 銘柄B | 銘柄C | |

| 好景気 | 8% | 12% | -4% |

| 不景気 | -2% | -6% | 10% |

| 値動きの方向性 | – | Aと同じ | Aの逆 |

好景気、不景気となる確率が1/2だとすると、全ての銘柄の期待リターンは3%((好景気の期待リターン+不景気の期待リターン)÷2で計算されます)です。

投資200万円に対する損益は以下となります。

| 銘柄AとB | 銘柄AとC | |

| 好景気 | 20万円 | 4万円 |

| 不景気 | -8万円 | 8万円 |

銘柄Aと銘柄Cの値動きが異なるため、銘柄AとCを購入した場合は景気に関わらず元本割れを避けることができます。安定性を望むなら銘柄Cを選び、より高いリターンの可能性を求めるなら銘柄Bを選ぶと良いことになります。

分散投資を行う上では、違う値動きをする資産を組み合わせて、同じリスクならよりリターンが期待できること、同じリターンならよりリスクを低くできることを目指して資産配分をすることが重要です。

ON COMPASSは株式や債券、リートなどを組み合わせて同じリスクでより高いリターンを期待できる資産配分を、独自の運用モデルによって算出し、運用を行っています。

また、投資する国や地域の分散も重要です。特定の地域に偏ってしまうと、その国や地域で経済状況などが大きく変化した際に、保有資産全体の値下がりが懸念されるためです。

ロボアドバイザーの中には、米国債券のみに投資しているサービスもありますが、ON COMPASSは米国以外の国や地域の債券も投資対象とし、より幅広く投資を行うことで分散効果を高めています。

まとめ

ON COMPASSは株式だけでなく債券にも投資をすることで安定的なリターンを狙い、リスクやリターンを適切にコントロールしています。またその割合は、金融工学に基づいた運用モデルで算出し運用をしています。

債券を組み込んだ安定的な分散投資を検討中なら、ON COMPASSではじめてみるのはいかがでしょうか。無料で運用プランを提案していますので、一度試してみることをおすすめします。

●実績データは過去の事実を示すものであり将来の運用成果を保証するものではありません。また、シミュレーション結果は過去の実績データに基づき統計的手法を用いて計算したものであり、将来の運用成果を約束するものではありません。

●ON COMPASS 留意事項 <リスク> ・投資一任契約に基づき買付対象となる投資信託は、主に値動きのある有価証券等を投資対象としています。 ・投資信託の基準価額は、組み入れた有価証券等の値動き等(組入商品が外貨建てである場合には為替相場の 変動を含む)の影響により上下するため、これにより元本損失が生じることがあります。 ・投資信託は、投資元本及び分配金の保証された商品ではありません。 <手数料・費用等> ・投資一任契約に基づき買付けされた投資信託については、申込手数料、解約手数料、信託財産留保額はかかりません。 当該投資信託の保有期間中に間接的にご負担いただく費用として、純資産総額に対して年率0.825%(税込0.9075%)を乗じた額の信託報酬(運用資産の純資産総額に対し年率0.60%(税込0.66%)の調整後投資一任報酬を含みます。)がかかります。また、当該投資信託が投資対象とする投資信託証券の純資産総額に対して年率0.10%(概算)程度を乗じた額の運用管理費用及びその他費用がかかります。その他費用については、運用状況等により変動するものであり、事前に料率、上限額等を示すことができません。・ON COMPASSの実質コストの合計は、運用資産残高に対して年率1.0075%程度(税抜0.925%程度)を想定しています。・投資一任口座の口座開設・維持費はかかりません。 <その他重要事項> ・お客様が投資一任口座を開設する口座管理金融機関は、投資一任契約締結の媒介業務をマネックス・アセットマネジメントから委託され、投資一任契約締結に係る勧誘や内容説明等を行います。 ・口座管理金融機関は媒介業務に係る報酬をお客様から頂くことはありません。 ・お取引の際は、契約締結前交付書面や交付目論見書等を必ずご確認ください。 (会社の概要) マネックス・アセットマネジメント株式会社 金融商品取引業者 関東財務局長(金商) 第2882号 加入協会 一般社団法人 日本投資顧問業協会 一般社団法人 投資信託協会

あなたにピッタリの資産運用を

無料で提案

質問に答えるだけで、資産運用プランをご提案。

- 最適な運用戦略

- 預金と比べた

運用効果 - 元本割れの確率*

*ためるタイプのみ

記事を書いた人

MAGAZINE編集部

おまかせ資産運用サービス「ON COMPASS(オンコンパス)」が運営するON COMPASSマガジンの編集部です。資産運用に役立つ情報を提供しています。

目標に向かって、リスクを徹底管理したおまかせ運用

-

ひとりひとりに

あった最適な

プランのご提案POINT1 -

グローバルに

分散投資で

リスクを低減POINT2 -

運用開始後は

おまかせで

手間無しPOINT3

CATEGORY

カテゴリー

KEY WORDS

キーワード

- #NISA

- #7周年

- #サービス改定

- #ファンドラップ

- #第1位

- #金融庁

- #債券

- #REIT

- #ロボアドバイザー

- #相続

- #住宅購入資金

- #投資信託

- #長期投資

- #CIOからのメッセージ

- #ボーナス積立

- #積立額

- #クオンツ運用

- #個別株

- #複利

- #手数料

- #ロボアド

- #コア・サテライト戦略

- #ロボットアドバイザー

- #退職金

- #リバランス

- #リバランス

- #インフレ

- #プロスペクト理論

- #アセットアロケーション

- #コロナショック

- #資産配分

- #ボーナス投資

- #運用実績公開

- #お金の色分け

- #積立投資

- #老後資金

- #投資の考え方

- #分散投資

- #バンガード

- #一括投資

- #絶好調

- #コンパス

- #長期投資

- #羅針盤

- #運用成績公開

- #長期運用

- #リスク許容度

- #おまかせ運用

- #投資タイミング

- #ETF

- #運用戦略

- #成績公開

- #投資対象

- #大幅下落

- #大幅下落の時にすべきこと

- #想い

- #資産運用

- #ゴールベースアプローチ

- #メディア掲載

- #教育資金

- #お金の考え方

SNS

ON COMPASSの最新情報をチェック