初心者必見!少額ではじめられる資産運用5選!

「初心者は何からはじめるべき?」

「そもそも、資産運用にはどんな方法があるの?」

初めて資産運用を行う場合、やるべきことや方法など、わからないことだらけです。また、どのくらいの資金があれば良いのか、悩む人もいるのではないでしょうか?

そこで今回は初心者向けに、少額ではじめられる資産運用の方法を5つ紹介します。資産運用に興味を持ちつつも、最初の一歩がなかなか踏み出せない方は、ぜひ参考にしてください。

効率的にお金を増やすなら預金ではなく資産運用?

超低金利時代といわれる現在、預金で効率的にお金を増やすのは難しいと考えられます。

しかし、日本証券業協会の「2021年度 証券投資に関する全国調査(個人調査)」から、「保有金融商品(複数回答)」を見てみると、預貯金の割合はかなり高くなっています。

*1 出典:日本証券業協会「2021年度 証券投資に関する全国調査(個人調査)」(https://www.jsda.or.jp/shiryoshitsu/toukei/data/20211228150914.html)

日本人は預貯金が好きといわれますが、それをよく表しているデータではないでしょうか。

また、超低金利といわれる現状を掘り下げてみると、ある銀行の普通預金金利は0.001%です。一般的に普通預金よりも、金利が高く設定されている定期預金を見ても0.002%しかありません。

このような状況がすぐに変わるとは考えにくく、資産運用をはじめる方が、お金を有効に活用できる可能性があります。

少額ではじめられる初心者のための資産運用5選

投資の知識や経験の少ない初心者は、失敗しても損失額が大きくならないように、まずは少額からはじめてみるのがおすすめです。

ここからは、少額ではじめられる、初心者向きの資産運用の方法を5つ紹介します。

- ①個人向け国債

- ②投資信託

- ③株式投資(単元未満株)

- ④REIT(リート)

- ⑤ロボアドバイザー

それぞれの概要と、メリット・デメリットを見ていきましょう。

①個人向け国債

個人向け国債は、国(日本国)が個人を対象に発行する債券です。債券とは、国や企業などが、投資家から事業資金を借り入れる目的で発行するものです。

個人向け国債は年2回利息が受け取れて、満期になると額面金額が払い戻されます。

債券投資(個人向け国債)のメリット

- 1万円から購入できる

- 預金よりも高い利回りが期待できる

- 国が発行体のため信頼度が高い

個人向け国債は毎月発行されており、1万円から購入可能です。0.05%の最低金利も保証されているため、預金と比べて効率良くお金を増やせる可能性があります。さらに、利子や元本を支払うのは国なので、信頼性は高いといえます。

債券投資(個人向け国債)のデメリット

- 大きな利回りは期待できない

- 1年経過しないと換金できない

- 途中で換金すると利回りが下がる

個人向け国債は最低金利が保証されているものの、他の金融商品と比べると高い利回りや値上がりは期待できません。また、解約できるのは発行から1年経過後です。加えて、満期前に途中解約してしまうと「直前2回分の利子相当額×0.79685」が差し引かれます。

②投資信託

投資信託は、株式や債券などに対して、間接的に投資する金融商品です。1商品の中に複数の銘柄が、投資対象として組み入れられています。運用方針や投資対象が、商品ごとに異なるのが特徴です。

投資家が受け取る主な利益は、売却益と分配金です。ただし、銘柄によっては「分配金なし」のものもあります。

投資信託のメリット

- 金融機関によっては100円から投資できる

- 投資の専門家が運用してくれる

- 自然に分散投資ができる

投資信託の場合、月々100円から積立投資をはじめられる金融機関もあります。ファンドマネージャーと呼ばれる、投資の専門家が運用を代行してくれるので、投資初心者も利用しやすいでしょう。

また、1商品にいくつもの銘柄が組み入れられているため、意識せずとも分散投資ができるのもメリットです。

投資信託のデメリット

- 投資の勉強になりにくい

- 商品数が多く選ぶ際に手間がかかる

- 株式のような売買はできない

ファンドマネージャーが運用してくれる点は、投資信託のメリットではあるものの、投資の知識や経験は身に付きにくい点がデメリットといえます。商品数も5,937本(2022年4月13日時点)(*2)と、上場企業数3,825社(2022年4月21日時点)(*3)よりも多いため、商品を選ぶときに、手間や知識が必要になることも大きなデメリットです。

また、投資信託で取引の基準となるのは1日1回公表される基準価額なので、株式のように相場の変動を見ながらの売買はできません。

*2 出典:一般社団法人 投資信託協会「数字で見る投資信託」

(https://www.toushin.or.jp/statistics/statistics/figure/)

*3 出典:日本取引所グループ「上場会社数・上場株式数」

(https://www.jpx.co.jp/listing/co/index.html)

③株式投資(単元未満株)

一般的な株式投資は、企業が発行した株式を購入して売却益や配当金を得るものです。

日本では、最低売買単位が100株とされているため、例えば株価が1株1万円の銘柄だと、投資資金は100万円必要です。しかし、単元未満株なら1株単位で取引できます。1株単位といっても、通常の株式投資と同様に、売却益や配当金を受け取れる可能性があります。

株式投資(単元未満株)のメリット

- 一般的な株式投資よりも少額ではじめられる

- 複数銘柄を購入しやすい

通常の株式投資は100株単位での売買となるため、1株の株価が高いものは購入ハードルが非常に高くなります。狙っていた会社の株を購入できない状況も起こりうるでしょう。しかし、単元未満株なら1株単位で購入できるので、一般的な株式投資よりも少額ではじめられます。

株式投資(単元未満株)のデメリット

- 一般的な株式投資よりも手数料が割高になる

- 株主優待を受けられない場合が多い

- 約定タイミングが限定されている

単元未満株の手数料は、一般的な株式投資よりも割高になる傾向があり、手数料分のリターン低下が懸念されます。また、株主優待を導入している銘柄は、100株以上の保有といった条件を設けているため、単元未満株では利用できないケースがほとんどです。

注文できる回数も1日数回と少ないので、タイムリーな取引には向いていません。

④REIT(リート)

不動産を投資対象とする投資信託を「REIT(リート)」といいます。通常の投資信託と基本的な仕組みは同じで、購入者が得られる可能性があるのは、売却益と分配金になります。

REITのメリット

- 現物の不動産投資よりもはじめやすい

- 複数の不動産に投資できる

- 分配金を得やすい仕組みになっている

現物の不動産投資には、最低でも数百万円程度のまとまった投資資金が必要ですが、REITなら少額ではじめられます。1つのREITには、いくつもの不動産が投資対象として組み入れられているため、個人では難しい複数の建物への投資が気軽にできるのもメリットです。REITの中には商業ビルなどを保有するものもあり、個人での直接投資が難しい不動産への投資も可能になります。

さらにREITは、利益の大部分を投資家に分配するなどの条件を満たすと、法人税が実質免除されるので、高い分配金を得やすい仕組みとなっています。

REITのデメリット

- 現物の不動産を所有できない

- 自然災害の影響を受ける恐れがある

現物の不動産投資であれば、保有する建物に住むこともできますが、不動産を直接所有しないREITではそのメリットを得られません。また、間接的に不動産へ投資しているため、自然災害によって投資対象の建物が被害を受けると、分配金の減少やREIT価格の値下がりも心配されます。

⑤ロボアドバイザー

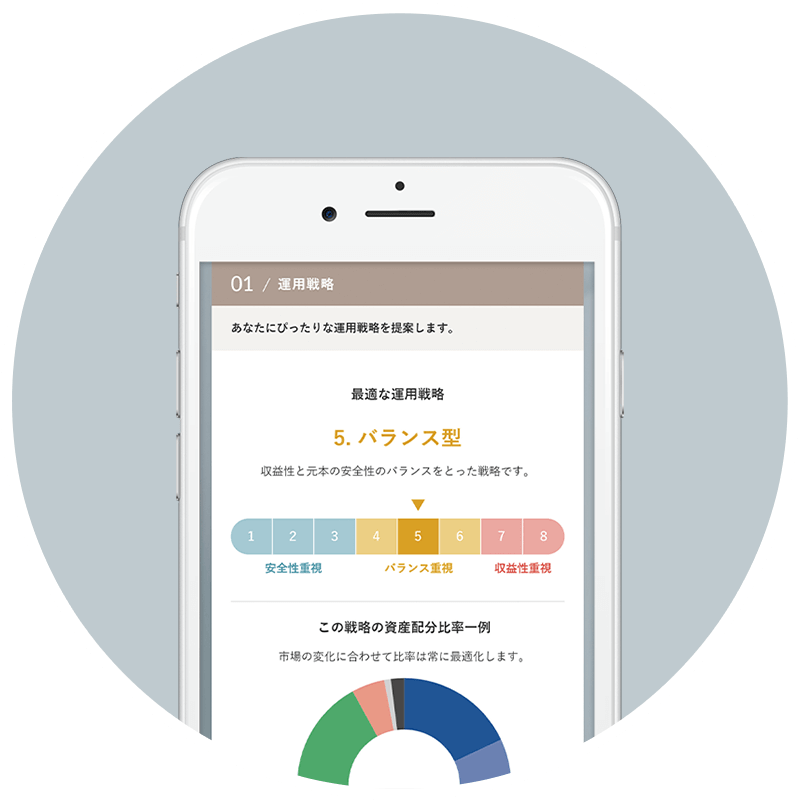

ロボアドバイザーはテクノロジーを活用し、資産配分や投資商品を提案してくれる資産運用サービスです。サービスによって、投資一任型と、アドバイス型に分かれます。

投資一任型は、資産配分や商品の提案をもとに、運用まで実行してくれます。対してアドバイス型は資産配分の助言のみで、実際の投資は自分で行わなくてはなりません。ON COMPASSは、投資一任型にあたります。

ロボアドバイザーのメリット

- 少額から分散投資をはじめられる

- おまかせで資産運用ができる

- 投資に関する知識や経験がなくても利用しやすい

ロボアドバイザーは、テクノロジーの力を活用し、債券や株式、REITなどを組み合わせて、最適な分散投資を実現しています。少額での投資も可能で、ON COMPASSの場合、1,000円からはじめられます。

また、投資一任型であれば、日々の売買から運用まですべておまかせできるので、投資初心者が利用しやすい点もメリットです。

ロボアドバイザーのデメリット

- 長期的に取り組む必要がある

- 投資の知識や経験を身に付けるのは難しい

ロボアドバイザーはその多くが、長期的な視点での資産増加を目指しているため、短期的な利益を期待するものではありません。また、資産配分から運用まで全てをおまかせできると、投資家にとっては、知識や経験を身に付ける機会が減る点がデメリットだといえます。

初心者が資産運用で心掛けたい3つのポイント

資産運用で安定的に利益を得るには、心掛けたいポイントがあります。

最後は、その3つのポイントをお伝えします。

長期投資

長期で投資することで、収益の安定化が期待できます。短期での投資は、突発的な出来事の影響を受けやすく、収益率の振れ幅が大きくなりやすいのが特徴です。そのため投資するタイミングが重要です。

長期投資の場合は、短期的な出来事の影響は相対的に下がり、値動きが収束されていくため、収益の安定につながると考えられます。

加えて、長期投資は精神的な負担の少なさも、メリットとして挙げられます。長期的な視点での利益を目指していると、一時的な値動きは気にする必要がなくなるためです。

短期投資になると、一時的な値動きで利益を得る必要があり、相場を見続ける精神的なストレスが強くなります。時間や気持ちに余裕がなければ、続けるのは難しいといえるでしょう。

積立投資

同じ金融商品を、一定のタイミングと一定額で購入し続ける積立投資は、価格が安いときは購入量が多くなり、価格が高いときは購入量が少なくなります。継続して購入すると単価は平準化されるため、購入時の価格のブレを抑えることに期待が持てます。

そのほか、積立サービスを利用すると、投資が継続しやすくなるのもポイントです。「毎月〇日に〇〇〇円購入する」と設定すれば、その後は同じ銘柄が自動的に購入され、毎回購入タイミングに悩まなくなるメリットもあります。

分散投資

1つの資産への集中投資は、値下がりした際のリスクが高くなります。しかし、複数の資産に分散投資していれば、全てが同じ値動きをするわけではないため、仮に1つが値下がりしても、保有資産全体への影響は限定的になります。

ただし、複数の資産であればなんでもリターンの安定が期待できるわけではありません。特定の資産や地域のみに投資してしまうと、経済状況の悪化や災害などがあった場合、同じような値動きをしてしまうからです。

したがって、値動きの違う資産を組み合わせることが重要です。例えば、値動きの異なる資産の代表的な組み合わせとして、株式と債券が挙げられます。一般的に株価が上がると債券価格は下がり、株価が下がると債券価格は上がるとされ、分散効果が高い組み合わせの一つと言われています。他にも日本と海外、先進国と新興国など、性質の異なるものを複数銘柄持つことで、リスクを抑えながらもリターンに期待できるようになります。

まとめ

現在は低金利なだけでなく給料が増えにくい時代といわれ、資産運用の重要性は高まってきています。今回紹介した5つは初心者向きの方法になるので、まずは少額から投資してみてはいかがでしょうか。

ロボアドバイザーの1つであるON COMPASSは、投資の知識や経験がない初心者でも、最適な分散投資をはじめられるサービスです。また、長期で投資を続けられるよう、サポートする仕組みも整っています。手軽に長期投資や分散投資をはじめたい方は、ON COMPASSの利用を検討してみてはいかがでしょうか。

●実績データは過去の事実を示すものであり将来の運用成果を保証するものではありません。また、シミュレーション結果は過去の実績データに基づき統計的手法を用いて計算したものであり、将来の運用成果を約束するものではありません。

●ON COMPASS 留意事項 <リスク> ・投資一任契約に基づき買付対象となる投資信託は、主に値動きのある有価証券等を投資対象としています。 ・投資信託の基準価額は、組み入れた有価証券等の値動き等(組入商品が外貨建てである場合には為替相場の 変動を含む)の影響により上下するため、これにより元本損失が生じることがあります。 ・投資信託は、投資元本及び分配金の保証された商品ではありません。 <手数料・費用等> ・投資一任契約に基づき買付けされた投資信託については、申込手数料、解約手数料、信託財産留保額はかかりません。 当該投資信託の保有期間中に間接的にご負担いただく費用として、純資産総額に対して年率0.825%(税込0.9075%)を乗じた額の信託報酬(運用資産の純資産総額に対し年率0.60%(税込0.66%)の調整後投資一任報酬を含みます。)がかかります。また、当該投資信託が投資対象とする投資信託証券の純資産総額に対して年率0.10%(概算)程度を乗じた額の運用管理費用及びその他費用がかかります。その他費用については、運用状況等により変動するものであり、事前に料率、上限額等を示すことができません。・ON COMPASSの実質コストの合計は、運用資産残高に対して年率1.0075%程度(税抜0.925%程度)を想定しています。・投資一任口座の口座開設・維持費はかかりません。 <その他重要事項> ・お客様が投資一任口座を開設する口座管理金融機関は、投資一任契約締結の媒介業務をマネックス・アセットマネジメントから委託され、投資一任契約締結に係る勧誘や内容説明等を行います。 ・口座管理金融機関は媒介業務に係る報酬をお客様から頂くことはありません。 ・お取引の際は、契約締結前交付書面や交付目論見書等を必ずご確認ください。 (会社の概要) マネックス・アセットマネジメント株式会社 金融商品取引業者 関東財務局長(金商) 第2882号 加入協会 一般社団法人 日本投資顧問業協会 一般社団法人 投資信託協会

あなたにピッタリの資産運用を

無料で提案

質問に答えるだけで、資産運用プランをご提案。

- 最適な運用戦略

- 預金と比べた

運用効果 - 元本割れの確率*

*ためるタイプのみ

記事を書いた人

MAGAZINE編集部

おまかせ資産運用サービス「ON COMPASS(オンコンパス)」が運営するON COMPASSマガジンの編集部です。資産運用に役立つ情報を提供しています。

目標に向かって、リスクを徹底管理したおまかせ運用

-

ひとりひとりに

あった最適な

プランのご提案POINT1 -

グローバルに

分散投資で

リスクを低減POINT2 -

運用開始後は

おまかせで

手間無しPOINT3

CATEGORY

カテゴリー

KEY WORDS

キーワード

- #NISA

- #7周年

- #サービス改定

- #ファンドラップ

- #第1位

- #金融庁

- #債券

- #REIT

- #ロボアドバイザー

- #相続

- #住宅購入資金

- #投資信託

- #長期投資

- #CIOからのメッセージ

- #ボーナス積立

- #積立額

- #クオンツ運用

- #個別株

- #複利

- #手数料

- #ロボアド

- #コア・サテライト戦略

- #ロボットアドバイザー

- #退職金

- #リバランス

- #リバランス

- #インフレ

- #プロスペクト理論

- #アセットアロケーション

- #コロナショック

- #資産配分

- #ボーナス投資

- #運用実績公開

- #お金の色分け

- #積立投資

- #老後資金

- #投資の考え方

- #分散投資

- #バンガード

- #一括投資

- #絶好調

- #コンパス

- #長期投資

- #羅針盤

- #運用成績公開

- #長期運用

- #リスク許容度

- #おまかせ運用

- #投資タイミング

- #ETF

- #運用戦略

- #成績公開

- #投資対象

- #大幅下落

- #大幅下落の時にすべきこと

- #想い

- #資産運用

- #ゴールベースアプローチ

- #メディア掲載

- #教育資金

- #お金の考え方

SNS

ON COMPASSの最新情報をチェック