50代からの資産運用|おすすめの方法や避けたい行動とは?

50代の場合、会社員であれば定年退職は遠い未来のことではありません。そうした年齢に差し掛かったからこそ、貯蓄や定年退職後の収入について、悩みを抱えている方も多いのではないでしょうか。そのような方にとって、資産運用はひとつの選択肢となります。

今回は、50代における資産運用の必要性や、資産運用におすすめの方法3選、資産運用で避けたい3つの行動を紹介します。資産運用を行い、自分らしく楽しみながら老後を過ごすための資金の準備をする際の参考にしてみてください。

50代に資産運用は必要か?

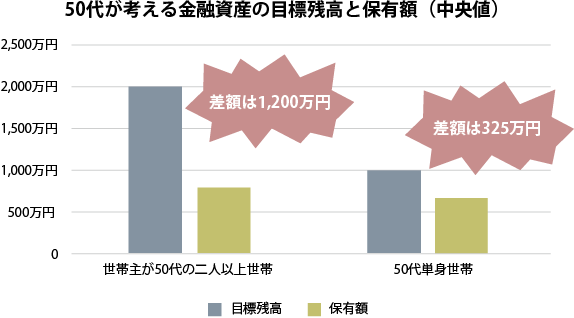

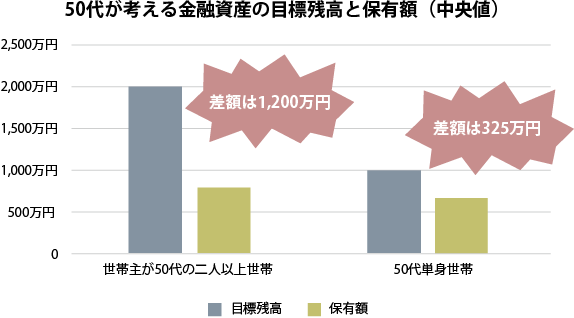

人生100年時代を迎え、これからもお金が必要な50代には、資産運用が必要だと考えられます。実際に、50代が考える金融資産の目標残高に対して、実際の資産状況は下回っているというデータがあります。

まずは、この点を詳しく見ていきましょう。

50代が考える金融資産の目標残高

金融広報中央委員会の「家計の金融行動に関する世論調査」から、50代の金融資産の目標残高を紹介します。

同調査によると、世帯主が50代の二人以上世帯では平均値が3,308万円(*1)、中央値は2,000万円(*2)です。50代単身世帯の平均値は3,037万円(*3)、中央値が1,000万円(*4)です。

平均値と中央値とありますが、実態に近いのは後者とされています。

平均値とは、全てのデータを合計してデータ数で割ったもので、少数の極端に大きい数値(または小さい数値)から影響を受ける場合があります。一方、中央値はデータを大きい順(または小さい順)に並べたときに中央に来る数値です。極端な数値の影響を受けにくいことから中央値の方が実態に近いといわれています。

この点を踏まえると、二人以上世帯では2,000万円、単身世帯では1,000万円が、50代の実態を表した金融資産の目標残高となりそうです。

*1*2 出典:金融広報中央委員会「家計の金融行動に関する世論調査[二人以上世帯調査] 令和3年調査結果」

(https://www.shiruporuto.jp/public/document/container/yoron/futari2021-/2021/)

*3*4 出典:金融広報中央委員会「家計の金融行動に関する世論調査[単身世帯調査] 令和3年調査結果」

(https://www.shiruporuto.jp/public/document/container/yoron/tanshin/2021/)

50代の資産状況から見る資産運用の必要性

金融広報中央委員会の「家計の金融行動に関する世論調査」では、50代の金融資産保有額も公開されています。

それによると、世帯主が50代の二人以上世帯の平均値は1,825万円(*5)、中央値が800万円(*6)です。50代単身世帯の平均値は1,675万円(*7)、中央値が675万円(*8)です。

目標残高の中央値は二人以上世帯が2,000万円、単身世帯が1,000万円だったため、実際の資産状況(中央値)とは、大きな開きがあることがわかります。

*5*6 出典:金融広報中央委員会「家計の金融行動に関する世論調査[二人以上世帯調査] 令和3年調査結果」

(https://www.shiruporuto.jp/public/document/container/yoron/futari2021-/2021/)

*7*8 出典:金融広報中央委員会「家計の金融行動に関する世論調査[単身世帯調査] 令和3年調査結果」

(https://www.shiruporuto.jp/public/document/container/yoron/tanshin/2021/)

※グラフは独自に作成

50代が毎月の収入から金融商品に回す割合

すでに資産運用を始めている50代の方は、どのくらいの金額を金融商品に充てているのでしょうか?

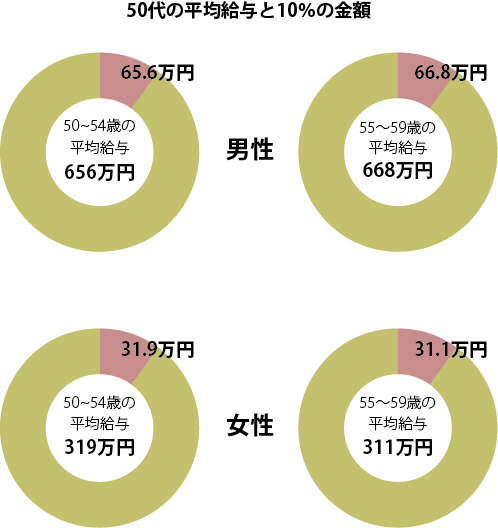

日本証券業協会の「2021年度(令和3年) 証券投資に関する全国調査(個人調査)」には、「月々の収入から金融商品にまわす割合」が年代別に掲載されています。

これを見ると、月々の収入を金融商品にまわしている場合では、50代は男女とも1~10%(*9)が最も多い結果でした。

この10%を、50代の平均給与と照らし合わせてみましょう。

国税庁の「民間給与実態統計調査」によると、男性の50~54歳の平均給与は656万円(*10)、55~59歳は668万円(*11)です。女性の50~54歳の平均給与は319万円(*12)、55~59歳は311万円(*13)です。

これらの10%は、男性の50~54歳が65.6万円、55~59歳は66.8万円となり、女性は50~54歳が31.9万円、55~59歳が31.1万円となります。

収入状況や金額の捉え方は人それぞれですが、資産運用を始める際は、これらを目安のひとつとしてみるのも良いのではないでしょうか。

*9 出典:日本証券業協会「2021年度(令和3年) 証券投資に関する全国調査(個人調査)」

(https://www.jsda.or.jp/shiryoshitsu/toukei/data/20211228150914.html)

*10*11*12*13 出典:国税庁「令和2年分 民間給与実態統計調査」

(https://www.nta.go.jp/publication/statistics/kokuzeicho/minkan2020/pdf/002.pdf)

※グラフや10%の金額は独自に作成・算出

50代からの資産運用おすすめ3選&活用したい制度

資産運用を始めようと思っても、経験がないとどのような方法が良いのかわからないものです。

ここからは、50代からの資産運用におすすめの3つの方法と、資産運用で活用したい制度をお伝えします。

- 株式投資

- 投資信託

- ロボアドバイザー

株式投資

株式投資とは株式会社が発行する株式を購入し、値上がり益や配当金の獲得を目指すものです。日本では、株式の売買単位が基本的に100株であるため、一定の資金力が求められます。例えば1株1,000円であれば、その会社の株を保有するには100,000円が必要となります。

よって、ある程度資金に余裕がある50代の方であれば投資可能な対象も多く、おすすめできる投資方法だといえます。

株式は一般的には証券取引所の取引時間内なら、証券会社を通じて自由に取引できます。購入時よりも株価が高いタイミングで売却できれば、値上がり益を得られます。

また、多くの国内企業は株主に対し配当金の支払いや株主優待を行っています。配当金については年2回支払うところが多いものの、必ず毎期配当があるわけではありません。企業の利益状況や方針によって、配当の有無や金額は変わってきます。

株価は日々変動しているので、相場に振り回されて心理的負担が大きくなるケースが見られます。一般的に個別企業への株式投資は値動きの幅が大きいため、値下がりした場合の損失が大きくなりやすい点には注意が必要です。

投資信託

投資信託は、たくさんの投資家から集めた小口資金をひとつにまとめ、大きな資金として株式や債券などに投資する金融商品です。仕事や家事が忙しく、銘柄選定などが面倒だと感じる50代の方ならば、投資信託がおすすめです。

投資信託を購入すると、値上がり益と分配金を得られる可能性があります。分配金は投資信託の運用資産の中から保有中に支払われます。ただし、分配金が出ない銘柄も数多くあり、それらは運用利益を運用資金に組み込んでいるのが特徴です。

投資信託は株式とは異なり証券会社だけでなく、銀行や郵便局などさまざまな金融機関で購入可能です。

取引の基準となる基準価額(投資信託の値段)は、1日1回のみ計算・公表されています。そのため株式投資のように、価格が変動している様子を見ながらの取引はできません。また、投資信託は2022年8月末時点で5,918本(*14)あり、商品を選ぶのが難しいこともデメリットです。

*14 出典:一般社団法人 投資信託協会「数字で見る投資信託」

(https://www.toushin.or.jp/statistics/statistics/figure/)

ロボアドバイザー

ロボアドバイザーは、テクノロジーを活用したおまかせ資産運用サービスです。簡単な質問に答えるだけで、その人に合った運用プランや運用戦略を提案してくれます。

投資一任型と呼ばれるタイプのロボアドバイザーなら、運用の実行までおまかせできます。売買や資産のメンテナンスも不要なため、口座に資金を入金するだけで、資産運用を開始・継続できるのがメリットです。

一人一人のリスクに合わせた戦略で運用してくれるので、考えていた以上にリスクが高い商品に投資して、大きく損をするような事態も避けられます。ちなみにON COMPASSは、投資一任型に分類されるロボアドバイザーです。

また、人が行う資産運用は感情に左右されるケースも見られますが、ロボアドバイザーは金融工学に基づいた一定の基準で運用されるため、感情に左右されない投資判断が行われることも特長です。

資産運用に活用したい制度

続いて、資産運用を始める際に活用したい2つの制度を紹介します。

- NISA

- iDeCo

NISA

NISAは投資の促進を目的に設けられた、税制優遇制度です。金融商品に投資して売却益や配当金、分配金などを得ても、NISAを利用していると非課税になります。

NISAには、一般NISA・つみたてNISA・ジュニアNISAの3種類がありますが、50代の方が自分のために利用できるのは、一般NISAとつみたてNISAです。この2つは、主に利用できる投資枠や非課税期間、投資対象商品などが異なります。

一般NISAは非課税期間が5年間ですが、投資枠が120万円と最も大きく、さまざまな金融商品が投資対象商品に含まれています。つみたてNISAは、投資枠が40万円と少額に設定されているものの、非課税期間が20年間と長いのが特徴です。ただし、投資対象商品は金融庁の基準を満たした投資信託と、ETF(上場投資信託)のみとなっています。

iDeCo

iDeCoは自身で掛け金を運用して、老後資金を作る私的年金制度です。掛け金と運用益の合計額を、年金または一時金として受け取る仕組みです。

拠出した掛け金は全額が所得控除の対象となり、運用益も非課税になります。さらに、掛け金と運用益の合計額を受け取る際も、控除を受けられます。

利用できるのは基本的に20歳以上65歳未満の方で、運用できるのは投資信託や預貯金、保険商品などです。加入している年金制度などによって、掛け金には異なる上限が設けられており、月額1.2万円~6.8万円(年額14.4万円~81.6万円)となっています。

なお、原則として60歳になるまで、掛け金と運用益の合計額は引き出せません。

50代が資産運用で避けたい3つの行動

50代から資産運用を始める際は、次の3つの行動に注意が必要です。

- 1つの金融商品への集中投資

- 短期的な視点での取引

- リスクが大きすぎる商品に投資をすること

対策も交えながら、それぞれを解説します。

1つの金融商品への集中投資

値下がりリスクを抑えるには、分散投資が欠かせません。特定の資産に集中投資してしまうと、相場の状況次第で資産全体が大きく縮小してしまう恐れがあります。

これを防ぐためには、投資資金を複数の投資先に分散しておくことが重要です。何らかの理由で1つの資産が値下がりしても、それ以外が順調であれば、全体での値下がり幅を抑えることができます。

資産分散の例としては、株式、債券、不動産(REIT)、金などを含むコモディティとの組み合わせが挙げられます。

定年が近い50代は、労働収入を得られる期間がそれほど長く残されていません。損失を出してしまうと労働収入での挽回が難しくなるため、集中投資は避けるのが無難です。

短期的な視点での取引

短期的な視点での投資も、避けたい行動のひとつです。

金融商品の価格は、一般的に上がったり下がったりを繰り返すといわれていますが、安いタイミングを見極めるのは、投資のプロでも難しいといわれています。仮に、価格が大きく下がるタイミングで判断を誤れば、大きな損失を抱えることになります。

こうした事態を避けるためのポイントは、長期投資です。長期投資は短期投資に比べ、安定的なリターンを目指せる投資の方法です。短期的な視点での投資はタイミングの影響を受けやすくなりますが、長期視点でみると、一時的な値動きも平準化されるためです。

リスクが大きすぎる商品に投資をすること

資産運用でのリスクはリターンの振れ幅を指し、この2つは比例する関連にあります。リスクの大きい金融商品は大きな利益を得られる可能性があるものの、同時に相応の損失が発生する可能性があります。

50代で行う資産運用では、大きなリターンを狙ってリスクの大きな金融商品に投資を行うことには気を付けなくてはなりません。50代以降は、労働収入を得られる期間がそれほど長く取れないため、仮に大きな損失を出してしまった場合、その損失分を労働で取り戻すことが難しくなるためです。またそうした理由から、精神的なストレスも若い世代より大きくなることが考えられます。

大きなリスクを取って、短期間で老後資金を貯めたい方もいるかもしれませんが、大事な老後資金だからこそ自分に合った大きさのリスクの範囲内で運用していくことをおすすめします。

資産運用は、自身のリスク許容度に合った方法で始めることが大切ですが、自分にとって適切なリスクがどれくらいなのかを知ることは簡単ではありません。

なお、ロボアドバイザーならば、その人のリスク許容度を適切に把握した上で、運用プランや投資対象を提案してくれます。

まとめ

50代といえば人生は後半に差し掛かりますが、現在は老後が延びているため、お金は以前よりも必要になると考えられます。自分らしい老後を過ごしたいと考える方は、今ある資産の一部で、資産運用を始めてみるのがおすすめです。

ロボアドバイザーのON COMPASSなら、目標額を決めて資産運用ができます。そして、いくつかの質問に答えるだけで、一人一人のリスク許容度に合わせた運用戦略や、資産配分を提案します。

自分にあったリスク許容度で資産運用を始められるので、まずは無料体験から資産運用プランを作成してみてはいかがでしょうか。

●実績データは過去の事実を示すものであり将来の運用成果を保証するものではありません。また、シミュレーション結果は過去の実績データに基づき統計的手法を用いて計算したものであり、将来の運用成果を約束するものではありません。

●ON COMPASS 留意事項 <リスク> ・投資一任契約に基づき買付対象となる投資信託は、主に値動きのある有価証券等を投資対象としています。 ・投資信託の基準価額は、組み入れた有価証券等の値動き等(組入商品が外貨建てである場合には為替相場の 変動を含む)の影響により上下するため、これにより元本損失が生じることがあります。 ・投資信託は、投資元本及び分配金の保証された商品ではありません。 <手数料・費用等> ・投資一任契約に基づき買付けされた投資信託については、申込手数料、解約手数料、信託財産留保額はかかりません。 当該投資信託の保有期間中に間接的にご負担いただく費用として、純資産総額に対して年率0.825%(税込0.9075%)を乗じた額の信託報酬(運用資産の純資産総額に対し年率0.60%(税込0.66%)の調整後投資一任報酬を含みます。)がかかります。また、当該投資信託が投資対象とする投資信託証券の純資産総額に対して年率0.10%(概算)程度を乗じた額の運用管理費用及びその他費用がかかります。その他費用については、運用状況等により変動するものであり、事前に料率、上限額等を示すことができません。・ON COMPASSの実質コストの合計は、運用資産残高に対して年率1.0075%程度(税抜0.925%程度)を想定しています。・投資一任口座の口座開設・維持費はかかりません。 <その他重要事項> ・お客様が投資一任口座を開設する口座管理金融機関は、投資一任契約締結の媒介業務をマネックス・アセットマネジメントから委託され、投資一任契約締結に係る勧誘や内容説明等を行います。 ・口座管理金融機関は媒介業務に係る報酬をお客様から頂くことはありません。 ・お取引の際は、契約締結前交付書面や交付目論見書等を必ずご確認ください。 (会社の概要) マネックス・アセットマネジメント株式会社 金融商品取引業者 関東財務局長(金商) 第2882号 加入協会 一般社団法人 日本投資顧問業協会 一般社団法人 投資信託協会

あなたにピッタリの資産運用を

無料で提案

質問に答えるだけで、資産運用プランをご提案。

- 最適な運用戦略

- 預金と比べた

運用効果 - 元本割れの確率*

*ためるタイプのみ

記事を書いた人

MAGAZINE編集部

おまかせ資産運用サービス「ON COMPASS(オンコンパス)」が運営するON COMPASSマガジンの編集部です。資産運用に役立つ情報を提供しています。

目標に向かって、リスクを徹底管理したおまかせ運用

-

ひとりひとりに

あった最適な

プランのご提案POINT1 -

グローバルに

分散投資で

リスクを低減POINT2 -

運用開始後は

おまかせで

手間無しPOINT3

CATEGORY

カテゴリー

KEY WORDS

キーワード

- #NISA

- #7周年

- #サービス改定

- #ファンドラップ

- #第1位

- #金融庁

- #債券

- #REIT

- #ロボアドバイザー

- #相続

- #住宅購入資金

- #投資信託

- #長期投資

- #CIOからのメッセージ

- #ボーナス積立

- #積立額

- #クオンツ運用

- #個別株

- #複利

- #手数料

- #ロボアド

- #コア・サテライト戦略

- #ロボットアドバイザー

- #退職金

- #リバランス

- #リバランス

- #インフレ

- #プロスペクト理論

- #アセットアロケーション

- #コロナショック

- #資産配分

- #ボーナス投資

- #運用実績公開

- #お金の色分け

- #積立投資

- #老後資金

- #投資の考え方

- #分散投資

- #バンガード

- #一括投資

- #絶好調

- #コンパス

- #長期投資

- #羅針盤

- #運用成績公開

- #長期運用

- #リスク許容度

- #おまかせ運用

- #投資タイミング

- #ETF

- #運用戦略

- #成績公開

- #投資対象

- #大幅下落

- #大幅下落の時にすべきこと

- #想い

- #資産運用

- #ゴールベースアプローチ

- #メディア掲載

- #教育資金

- #お金の考え方

SNS

ON COMPASSの最新情報をチェック