60歳からの資産運用おすすめ3選!老後に失敗しないためのコツも紹介

ある程度年齢を重ねると「今から資産運用なんて……」と思う方は少なくないはず。

しかし、充実した老後を送るためには、60歳以降でも資産運用は始めた方が良いと考えられます。理由としては、老後のお金が足りなくなる恐れがあるからです。

長く働く、倹約するといった方法もありますが、気力や体力などを考慮すると、資産運用は効率が良い方法だといえます。

そこで今回は、老後にお金が足りなくなるかもしれない3つの理由や、60歳からの資産運用におすすめの3つの方法を解説します。老後の資産運用で、失敗しないための5つのコツも紹介しますので、ぜひ参考にしてください。

老後にお金が足りなくなるかもしれない3つの理由

老後のお金が不足する可能性として、以下の3つが考えられます。

- 人生100年時代の到来

- 減少傾向にある退職金

- インフレによる実質的な資産の目減り

まずは、この点を詳しく見ていきましょう。

人生100年時代の到来

日本人の平均寿命は延びており、人生100年時代と呼ばれる超高齢化社会を迎えようとしています。

厚生労働省の「簡易生命表(基幹統計)」から、日本人の平均寿命の推移を見てみると、その様子がわかります。

男性の平均寿命の推移(*1)

・2009年…79.59歳

・2012年…79.94歳

・2015年…80.75歳

・2018年…81.25歳

・2021年…81.47歳

女性の平均寿命の推移(*2)

・2009年…86.44歳

・2012年…86.41歳

・2015年…86.99歳

・2018年…87.32歳

・2021年…87.57歳

*1*2 出典:厚生労働省「簡易生命表(基幹統計)」

(https://www.mhlw.go.jp/toukei/saikin/hw/seimei/list54-57-02.html)

2009年から2021年にかけて、平均寿命は男性が1.88歳、女性は1.13歳延びています。高齢になれば生活費だけでなく、医療費や介護費の負担も考慮しなければなりません。

平均寿命が延び続ける現代において、当初準備していた老後資金では不足する恐れがあるといえます。

減少傾向にある退職金

厚生労働省の「就労条件総合調査」では、約5年ごとに退職金の平均給付額が調査されています。それによると、退職金は減少傾向が見られます。

大卒定年退職者の退職金の平均額(*3)

・1997年…2,871万円

・2003年…2,499万円

・2008年…2,323万円

・2013年…1,941万円

・2018年…1,788万円

*3 出典:厚生労働省「就労条件総合調査」

(https://www.mhlw.go.jp/toukei/list/11-23c.html)

1997年と2018年を比べると、その差は約1,000万円です。まもなく定年を迎える方や最近退職金を受け取ったという方で、思ったより少なかったと感じられたのであれば、この減少傾向を踏まえると当然のことといえるかもしれません。

そして、退職金以外に十分な貯蓄などがないと、ゆとりある老後を過ごすのは難しくなると予想されます。

また、日本FP協会の「世代別比較 くらしとお金に関する調査2018」によると、退職金を受け取る予定がある人のうち、52.3%(*4)の方は退職金の金額を把握していないようです。

もうすぐ退職金を受け取る予定なのであれば、退職金が減少傾向にある現状を認識し、改めてご自身の退職金を事前にチェックしておくこともおすすめです。

*4 出典:日本FP協会「世代別比較 くらしとお金に関する調査2018」

(https://www.jafp.or.jp/about_jafp/katsudou/news/news_2018/files/newsrelease20181105.pdf)

インフレによる実質的な資産の目減り

インフレとは、世の中の物価が上昇し続ける状態です。例えば、100円のノートが翌日200円になれば、同じ物を買うのに2倍のお金が必要になるので、お金の価値は半分になってしまったといえます。

実際にこのような極端なインフレはほとんどありませんが、IMF(国際通貨基金)の世界経済の見通し(2022年7月)によると、今年のインフレ率は先進国では6.6%、新興市場国・発展途上国では9.5%に達すると予測されています。

実際に原材料を輸入に頼っている商品はこうした影響を受けやすく、身の回りの食品や日用品でも値上げが続いていると実感されている方も多いのではないでしょうか。

徐々に物価が上がるにもかかわらず低金利が続くと、築いてきた資産は実質的に減っていくこととなります。

預貯金よりも資産運用がおすすめ

貯蓄や退職金などを少しでも有効活用したい場合は、資産運用という手段もあります。超低金利状態が続く日本では、金融機関における預貯金の金利が非常に低くなっているため、預貯金のままにしておいても大きく増やすことが難しいからです。。

日本銀行の「預金種類別店頭表示金利の平均年利率等について」を見ると、普通預金の平均年利率は0.002%(2022年7月時点)(*5)です。定期預金は預入期間や金額によって異なりますが、0.003~0.01%(2022年7月時点)(*6)となっています。

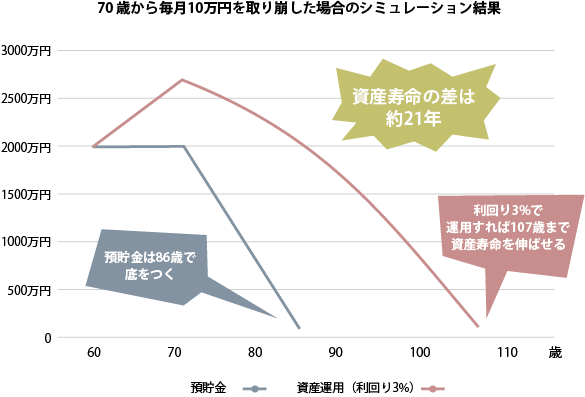

例えば60歳時点で資産(現金)が2,000万円あり、70歳まで運用した場合と預貯金とでシミュレーションしてみると、次のような差が生じます。

運用条件

・資産運用:利回り3%

・預貯金:金利 0.002%

金利0.002%の金融機関に預けると、10年後は2,000.4万円です。対して利回り3%の金融商品で運用した場合は、約2,687.8万円まで増えます。

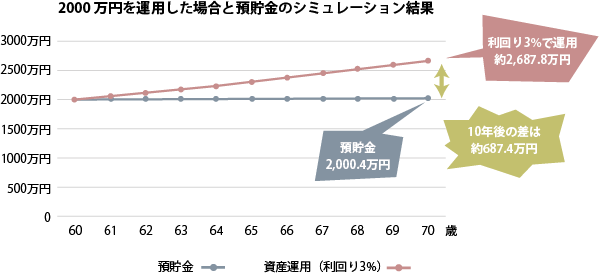

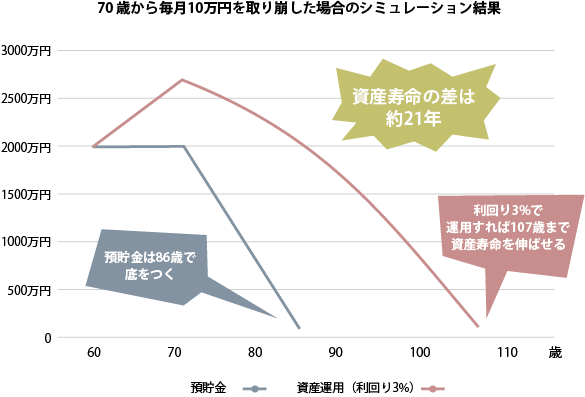

そして、70歳から毎月10万円を取り崩した場合、預貯金の約2,000.4万円は86歳で底をつきます。しかし、利回り3%で資産運用を行った場合は70歳で約2,687.8万円が手元にあるので、3%で運用しながら、同じように毎月10万円を取り崩すと107歳まで資産寿命を延ばせる計算になります。

このシミュレーション結果を見ると、預貯金で管理するよりも、資産運用の方が老後資金を効率的に活用できることがわかります。

*5*6 出典:日本銀行「預金種類別店頭表示金利の平均年利率等」

(https://www.boj.or.jp/statistics/dl/depo/tento/index.htm/)

60歳からの資産運用おすすめ3選

ここからは、60歳からでも始めやすいと考えられる、資産運用の方法を3つ紹介します。どのような方法が良いかわからない方は、こちらを参考にしてみてください。

- 投資信託

- 個人向け国債(債券投資)

- ロボアドバイザー

投資信託

投資信託は、投資のプロに運用をおまかせできる金融商品です。投資の知識や経験がなくても利用しやすい方法のため、新たに難しい専門用語や取引手法などを覚える必要がありません。

投資信託の価格が、購入時より値上がりしたタイミングで売却すれば値上がり益、さらに保有中には分配金の受け取りが見込まれます。

1つの商品には複数の資産が組み込まれているため、自然な分散投資によるリスク軽減効果も期待できます。

ただし、商品によって投資する資産の種類が異なり、運用方法にも違いがあります。投資信託は2022年8月末時点で5,918本(*7)もあり、商品選びの難しさがデメリットのひとつです。

特に老後資金の場合はリスクを抑えた安定的な運用が望ましいと考えられることから、資金の性格にあった商品を見つけて運用する必要があります。

*7 出典:一般社団法人 投資信託協会「数字で見る投資信託」

(https://www.toushin.or.jp/statistics/statistics/figure/)

個人向け国債(債券投資)

個人向け国債は国が発行する債券であり、国にお金を貸して利子収入を得るものです。購入者には年2回利息が支払われ、満期を迎えると元本が払い戻されます。

個人向け国債は年12回発行されており、1万円から購入可能です。国が発行しているため、信頼度が高い方法といわれています。よって収益性よりも、元本の安全性を重視したい方におすすめです。

また、普通預金の平均年利率は0.002%(2022年7月時点)(*8)ですが、個人向け国債はそれを上回る0.05%(年率)の最低金利が保証されています。つまり、個人向け国債は預貯金よりも高い利回りが期待できます。

ただし、株式や投資信託ほどの利回りは見込めず、原則として発行後1年間は中途換金ができません。発行後1年が経過すれば中途換金できるものの、その際は直近2回分(1年分)の各利子相当額×0.79685が差し引かれます。

*8 出典:日本銀行「預金種類別店頭表示金利の平均年利率等」

(https://www.boj.or.jp/statistics/dl/depo/tento/index.htm/)

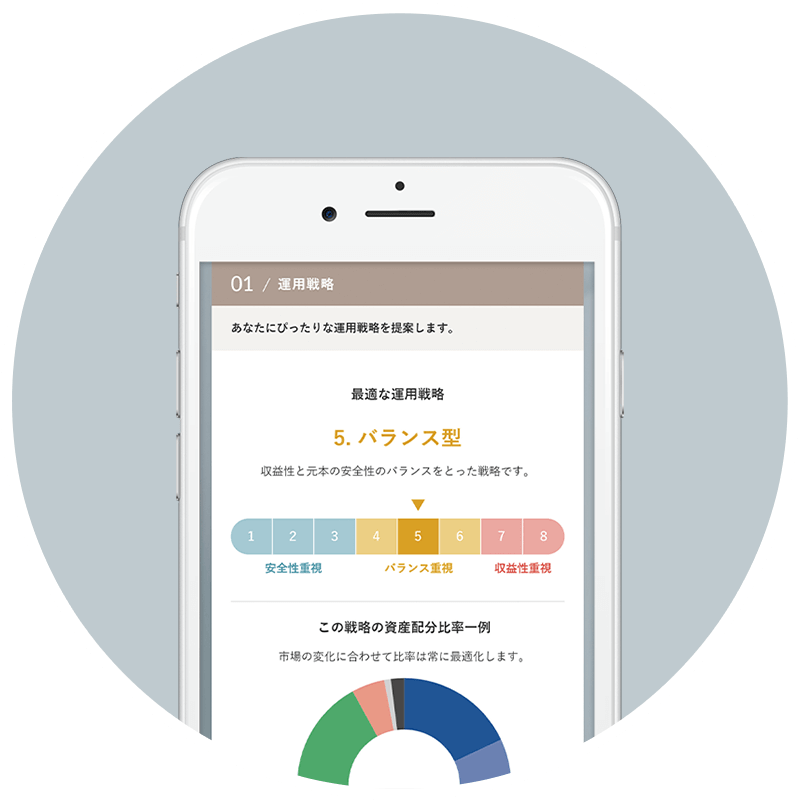

ロボアドバイザー

ロボアドバイザーは、一人一人のリスク許容度やライフプランに合わせた投資対象、資産配分を提案してくれるおまかせ資産運用サービスです。サービスによって、アドバイス型と投資一任型に分かれ、後者なら運用の実行までおまかせできます。

ON COMPASSもロボアドバイザーのひとつであり、投資一任型に分類されます。

資産運用にかかるさまざまな手間を省けるため、少ない労力で資産運用を継続できるのがメリットです。

投資信託とは異なり、商品選びや売買の手間もかからないので、老後の資産運用をできるだけ楽に進めたい方には特におすすめです。その人が取れるリスクに合わせた戦略で運用が実行されるため、無理のない資産運用を行うことができます。

ただし、テクノロジーを活用して自動的に運用されるため、投資の知識を身に付けるのは難しいとされています。経験や知識を身に付けたい場合は、ロボアドバイザーと他の金融商品を併用するのもひとつの方法です。

老後の資産運用で失敗しないための5つのコツ

定年退職後も働く方は増えていますが、老後は若いときのような労働収入を得るのが難しくなるため、資産運用での失敗はできるだけ避けたいものです。

最後は、老後の資産運用で失敗しないための5つのコツをお伝えします。

- 始める前に目標を設定する

- 大きなリターンを求めすぎない

- NISAを利用する

- 長期的に運用する

- 分散投資を心がける

始める前に目標を設定する

「老後を30年間と仮定した場合には2,000万円が必要」、「楽しい老後生活を送るために年金に加えて毎月20万円は欲しい」など、資産運用では目標を明確にすることが大切です。目標を明確化すると、それを達成するのに必要な投資金額や利回り、選ぶべき金融商品の種類などがわかるようになります。

これは、ゴールベースアプローチと呼ばれるアメリカでは一般的な資産運用の考え方です。

目標を設定せずに投資を始めると、つい短期的な利益を求めて、自分に合っていないリスクの高い商品を購入してしまうといったことも起こりえます。もしそうした投資方法を行って下落などが起こった場合には想定以上の損失が発生し、こんなはずじゃなかったと思うはずです。

こうしたことを防ぐ意味でも、現実的な目標とそれに合わせた運用が大切になります。

大きなリターンを求めすぎない

資産運用で大きなリターンを狙う場合は、リスクも大きくなります。資産運用でのリスクとリターンは比例するためです。

20代や30代であれば、働いて収入を得る期間が長く取れるので、仮に大きなリスクを取り大きな損失が発生してもカバーしやすいでしょう。しかし、老後に資産運用を始めた場合は労働収入を得られる期間が若い世代に比べて短くなるため、リスク許容度は低くなりやすいといえます。

つまり老後の資産運用では大きなリスクを取りにくくなることから、大きなリターンを求め過ぎるのは避けた方が良いでしょう。

NISAを利用する

NISAとは、株式や投資信託などの金融商品から発生した利益に、税金がかからなくなる制度です。税金分も自分の資産にできるため、目標金額を達成できない事態を避けやすくなると予想されます。

通常、投資利益には20.315%(所得税・復興特別所得税15.315%、住民税5%)の税金がかかります。例えば、ある株式を保有していて1万円の売却益を得ると、約2,000円が税金で差し引かれるので、手元に入る利益は約8,000円です。このケースでNISAを活用すると、税金を支払う必要がないため、利益は1万円となります。

長期的に運用する

資産運用では、長期で運用することがリターンを安定させる方法の一つです。そのため、長期的な視点での運用が欠かせません。

短期投資で大きな利益を得られることはあっても、それを継続するのは非常に困難です。金融商品の値動きを予想するのは、投資のプロでも難しいとされているためです。また、老後自体が長くなっているので、その意味でも長期運用を意識することは重要です。

分散投資を心がける

投資資金を特定の資産のみに投資すると、失敗の確率を高めてしまうといわれています。保有資産がひとつしかないと、値下がりの影響を全て受けてしまうためです。

こうした失敗を避けるポイントは、分散投資です。ただし、分散投資はリターンも分散させてしまうので、特定の資産のみが大幅に値上がりしても、その影響は相対的に抑えられる点も覚えておきましょう。

まとめ

人生100年時代が近付いていることや、退職金が減少傾向にあることに加えてインフレが進んでいる現状を知ると、資産運用を始めてみようと思った方もいるのではないでしょうか。とはいえ老後の資産運用は、リスクを抑えた方法で始めたいものです。

ON COMPASSは、リスク管理に強みを持つロボアドバイザーです。リスクを抑えて老後の資産運用を始めたい方は、ON COMPASSを選択肢のひとつとして考えてみてはいかがでしょうか。

●実績データは過去の事実を示すものであり将来の運用成果を保証するものではありません。また、シミュレーション結果は過去の実績データに基づき統計的手法を用いて計算したものであり、将来の運用成果を約束するものではありません。

●ON COMPASS 留意事項 <リスク> ・投資一任契約に基づき買付対象となる投資信託は、主に値動きのある有価証券等を投資対象としています。 ・投資信託の基準価額は、組み入れた有価証券等の値動き等(組入商品が外貨建てである場合には為替相場の 変動を含む)の影響により上下するため、これにより元本損失が生じることがあります。 ・投資信託は、投資元本及び分配金の保証された商品ではありません。 <手数料・費用等> ・投資一任契約に基づき買付けされた投資信託については、申込手数料、解約手数料、信託財産留保額はかかりません。 当該投資信託の保有期間中に間接的にご負担いただく費用として、純資産総額に対して年率0.825%(税込0.9075%)を乗じた額の信託報酬(運用資産の純資産総額に対し年率0.60%(税込0.66%)の調整後投資一任報酬を含みます。)がかかります。また、当該投資信託が投資対象とする投資信託証券の純資産総額に対して年率0.10%(概算)程度を乗じた額の運用管理費用及びその他費用がかかります。その他費用については、運用状況等により変動するものであり、事前に料率、上限額等を示すことができません。・ON COMPASSの実質コストの合計は、運用資産残高に対して年率1.0075%程度(税抜0.925%程度)を想定しています。・投資一任口座の口座開設・維持費はかかりません。 <その他重要事項> ・お客様が投資一任口座を開設する口座管理金融機関は、投資一任契約締結の媒介業務をマネックス・アセットマネジメントから委託され、投資一任契約締結に係る勧誘や内容説明等を行います。 ・口座管理金融機関は媒介業務に係る報酬をお客様から頂くことはありません。 ・お取引の際は、契約締結前交付書面や交付目論見書等を必ずご確認ください。 (会社の概要) マネックス・アセットマネジメント株式会社 金融商品取引業者 関東財務局長(金商) 第2882号 加入協会 一般社団法人 日本投資顧問業協会 一般社団法人 投資信託協会

あなたにピッタリの資産運用を

無料で提案

質問に答えるだけで、資産運用プランをご提案。

- 最適な運用戦略

- 預金と比べた

運用効果 - 元本割れの確率*

*ためるタイプのみ

記事を書いた人

MAGAZINE編集部

おまかせ資産運用サービス「ON COMPASS(オンコンパス)」が運営するON COMPASSマガジンの編集部です。資産運用に役立つ情報を提供しています。

目標に向かって、リスクを徹底管理したおまかせ運用

-

ひとりひとりに

あった最適な

プランのご提案POINT1 -

グローバルに

分散投資で

リスクを低減POINT2 -

運用開始後は

おまかせで

手間無しPOINT3

CATEGORY

カテゴリー

KEY WORDS

キーワード

- #NISA

- #7周年

- #サービス改定

- #ファンドラップ

- #第1位

- #金融庁

- #債券

- #REIT

- #ロボアドバイザー

- #相続

- #住宅購入資金

- #投資信託

- #長期投資

- #CIOからのメッセージ

- #ボーナス積立

- #積立額

- #クオンツ運用

- #個別株

- #複利

- #手数料

- #ロボアド

- #コア・サテライト戦略

- #ロボットアドバイザー

- #退職金

- #リバランス

- #リバランス

- #インフレ

- #プロスペクト理論

- #アセットアロケーション

- #コロナショック

- #資産配分

- #ボーナス投資

- #運用実績公開

- #お金の色分け

- #積立投資

- #老後資金

- #投資の考え方

- #分散投資

- #バンガード

- #一括投資

- #絶好調

- #コンパス

- #長期投資

- #羅針盤

- #運用成績公開

- #長期運用

- #リスク許容度

- #おまかせ運用

- #投資タイミング

- #ETF

- #運用戦略

- #成績公開

- #投資対象

- #大幅下落

- #大幅下落の時にすべきこと

- #想い

- #資産運用

- #ゴールベースアプローチ

- #メディア掲載

- #教育資金

- #お金の考え方

SNS

ON COMPASSの最新情報をチェック