【ママ座談会】親子留学、マイホーム、海外生活…。家族の未来予想図を語ろう!

※本記事は子育てメディア「KIDSNA」と共同企画した記事を転載しています。

「子どもが将来やりたいことに出会ったときに、それを実現できる環境をつくってあげたい」そう願うママやパパは多いでしょう。そのためには教育資金が必要ですが、皆さんはどのように準備していますか?今回は、子育て中のママにお集まりいただき【子どもの将来や家族の目標】をテーマにオンライン座談会を実施。10年後の家族の目標や、それを実現するために行っていることなどを取材しました。

座談会の参加メンバー

10年後、20年後…。ママたちが描く家族の目標や夢

突然ですが、みなさんは家族の10年後、20年後を、どのように思い描いていますか?

いきなりで難しいかもしれませんが、少し想像してみてください。

子どもはいくつになっていますか?どこでどんな暮らしをしたいですか?

10年後というと、長男が中学生で次男が小学生。英語教育に力を入れているので、インターナショナルスクールに行かせたいと思っています。

実は来年、長男といっしょに1年間ニュージーランドに留学する予定で、もし英語が好きそうなら、海外生活も視野に入れたいと思っています。

10年後はうちも中学生。子どもには海外留学など、制限なくいろんな経験をさせて視野を広げてほしいと思っています。

昔、海外留学をしたことがあるのですが、短期だったのであまり英語が身につかなかったんです。それもあって、子どもに興味があれば長期留学をさせたいですね。

最近まわりでは親子留学が流行っていて、子どもといっしょに海外留学にチャレンジするのも憧れます。

親子留学いいですよね。長女との親子留学を検討していた時期があったのですが、次男の妊娠で断念してしまって。またタイミングが来たら行きたいですね。

ママたちのホットワードだった親子留学。最近では幼児期から海外留学を経験される方も増えているようです。

海外で暮らすのも憧れますね。タイムシェアに興味があって、そういうのを利用するのもいいかなぁと思っています。

タイムシェアとは、ハワイやラスベガス、ニューヨークなどリゾートマンションの1室を1週間単位で所有できる権利システムのこと。車1台分ほどの価格(200~400万円前後)で購入できるのだそうです。

河野さん

あとは、今住んでいるのが賃貸マンションなので、将来的には固定資産にもなるマイホームを考えています。マイホームは生命保険の代わりにもなるといいますし、子どもの資産にもなると思うので。

目標や夢は語れば語るほど広がりますよね。子どもの進学、親子留学、海外生活、マイホームなど、さまざまな家族の目標や夢を聞くことができました。

ここで少し、現実に目を向けてみようと思います。これらの目標や夢を叶えるために、切り離せないのが「お金」の問題。ママたちはどのように準備をしているのでしょうか。

家族の目標や夢を叶えるために行っていること

子どもの将来や家族の目標を叶えるために、具体的に行っていることを聞きました。

子どもの教育資金に備えて学資保険に入っています。ただ、それだけで足りるのか漠然とした不安はあります。

日本はインフレ傾向で、物の値段が上がり日本円の価値は下がっているので、銀行に預けているだけではお金は増えませんよね。そうなると資産運用が必要なのかな?とも思うのですが、ちょっとハードルが高いんですよね。

我が家はドル建ての保険に加入していて、その他、学資保険や養老保険なども検討しています。あとは、昔の勤務先の持ち株を継続していますね。

いろいろと自分なりに対策しているものの、たとえば先ほどお話したような目標や夢をかなえるには、まだまだ足りないなと感じています。

たとえば、アメリカ留学だと1年で400万くらいかかりますよね。

いろいろと自分なりに対策しているものの、たとえば先ほどお話したような目標や夢をかなえるには、まだまだ足りないなと感じています。

たとえば、アメリカ留学だと1年で400万くらいかかりますよね。

資産運用ってどうなんでしょうか。少し気になっていますがリスクが心配です。

うちはまさに、その資産運用をしてるんですよ。株、国債、金、あと保険も複数入っています。

株や国債はNISAの範囲内ですけど。祖父母の代から株をやっている家庭だったので割と株は身近だったんですが、これってちょっと特殊ですよね(笑)。

このように、みなさんさまざまな方法で将来のお金に備えていました。

将来に備えたお金の準備には、保険、株、国債、金など、いくつか選択肢がありますが、今回は、古屋さんや河野さんが気になっていた「資産運用」にスポットをあててみようと思います。

紹介するのは、資産運用プランの作成からゴール達成まで、リスクを徹底管理しながらサポートしてくれる「ON COMPASS」というサービスです。

ON COMPASSマーケティング担当の永禮さん(1児のパパ)にサービスの特長を伺いました。

「資産運用」は家族の目標や夢を叶えるツール

左上から、永禮さん、河野さん、古屋さん、こまさん

お金ってなんのためにあるかというと、やりたいことを実現するためだと考えています。なので『人生の夢や目標実現のためツール』として、わたしたちはサービスを提供しています。

実はわたし、子どもが生まれたのをきっかけに自分でもON COMPASSをはじめてみたんです。子どもの大学の学費や留学費を運用で貯めています。最初は妻に内緒ではじめたのですが(笑)、今は妻も興味を持ってくれています。

お金に限らず目標を実現するためには、ゴールを設定することが大切ですよね。ON COMPASSはゴールから逆算した資産運用プランが立てることができます。

分散投資だから低リスク

とはいえ、はじめて資産運用をはじめる方にとってはリスクが気になりますよね。ON COMPASSは、リスクをなるべく軽減する仕組みでサービスを提供しているのも特長です。

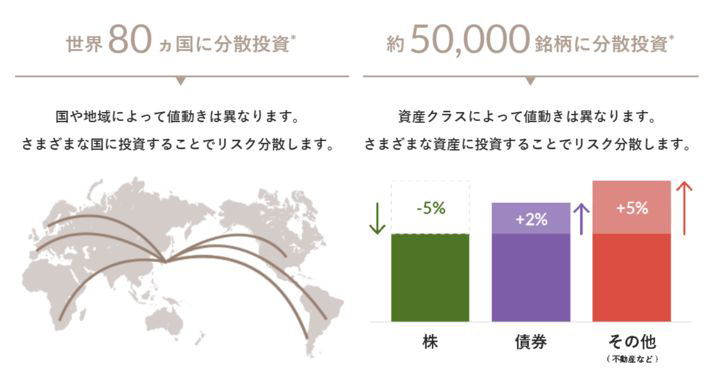

具体的にどうリスクを軽減しているのかというと、グローバルへの分散投資でリスクを抑えています。

*ETFを通じて実質的に

まず、さまざまな国に投資することでリスクを分散。そして、違う値動きをする銘柄を組み合わせることによってリスクを軽減することができるのです。

上の図の場合では、株が下がっていますが、他の資産が上がっていますので、トータルではプラスのリターンとすることができます。

下落に強い運用モデル

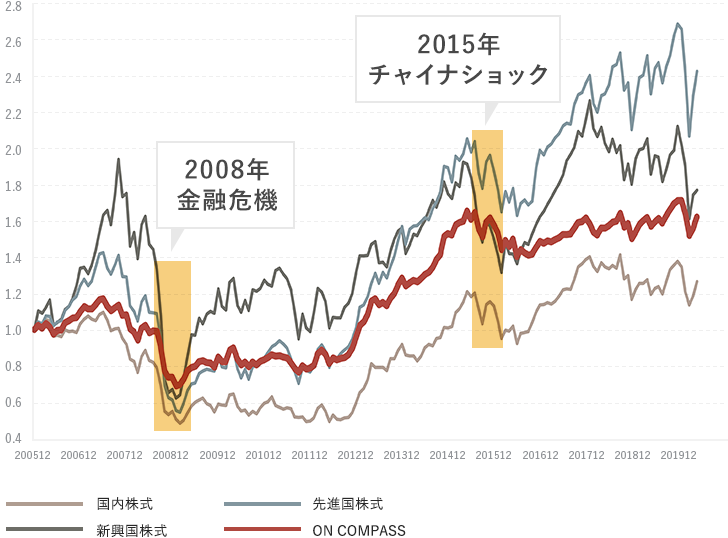

下落に強い運用も、ON COMPASSの特長のひとつです。

同じ分散投資でも、資産を最適に配分することで下落幅を抑制できるのだそう。

資産配分は、高度な金融工学を基に独自の運用モデルで最適化しています。

例えば図の中では、新興国株式は成長が大きい分、下がり幅も大きいんですよね。ON COMPASSは、一番はとれないけど最下位もとらない、平均的なリターンを目指しています。なぜなら目標を実現するためには、達成できるか分からないギャンブルのような投資ではなく、なるべく安定的な成長が期待できる運用が大切だからです。

運用は専門家におまかせ

「おまかせ運用」もON COMPASSの大きな特長。

ON COMPASSが代わりに運用してくれるので、世の中の経済動向に合わせた難しい投資判断が不要。売買の手間などもありません。

一人ひとりに合ったプランニング

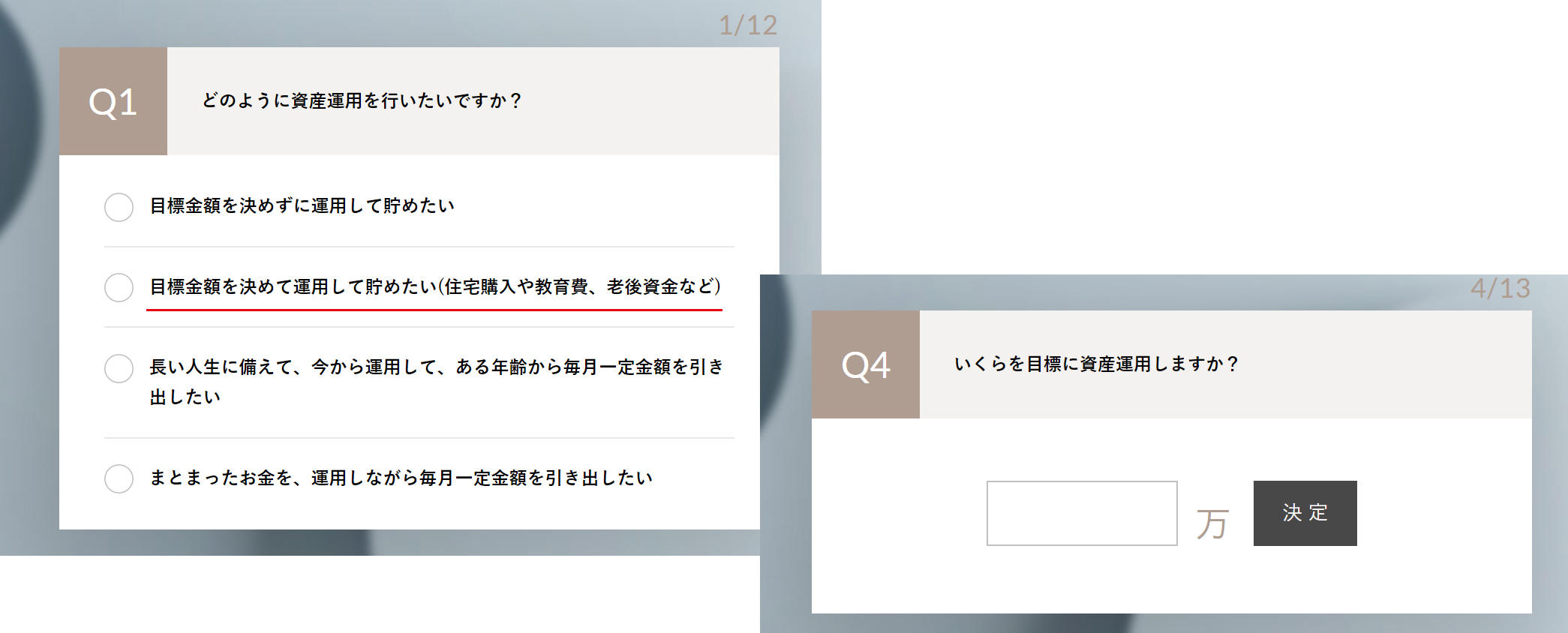

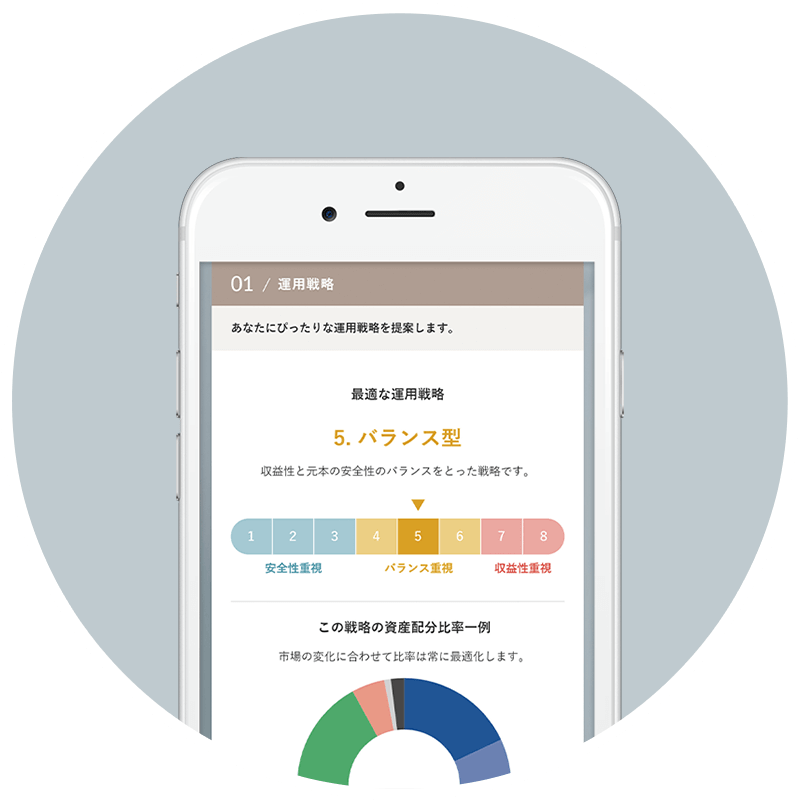

資産運用のプランニングもWebで質問に答えるだけで可能。

質問に答えるだけで

ひとりひとりに最適なプランを提示してくれます。

実現可能性が80%以上のプランのみ契約可能。無理のない現実的なプランで運用する仕組みです。

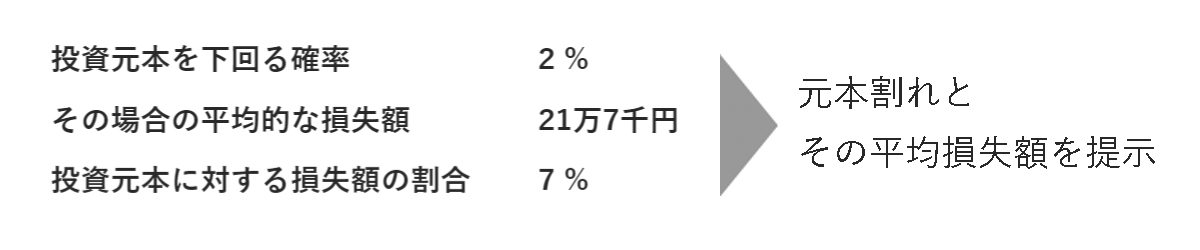

元本を下回る確率もきちんと示してくれるところも、安心のひとつかもしれません。

また、手数料は業界最低水準の年率0.925%(税抜)。

※主要ロボアドバイザー提供のサービス(WealthNavi、THEO、楽ラップ、フォリオ)と比較。各社発表資料より自社調べ。2020年1月1日時点。組み込むETF の平均経費率0.10% 程度を含む。市場環境等によっては、実質コストが0.925%(税抜)を超えることがあります。組み込むETFの平均経費率0.10%程度を含む。市場環境等によっては、実質コストが0.925%(税抜)を超えることがあります。

ON COMPASSは、お客様の資産が増えるほど私たちの利益も増える仕組みなので、互いにWin-Winの関係になれる、そんな公平な手数料体系でサービスを提供しています。

プラン変更や追加投資、途中解約は無料。保険や定期預金の中には途中で解約すると、解約手数料が発生する金融サービスもありますが、ON COMPASSは「急に収入が減って余裕がなくなった」「お金を別のことに使いたい」など、ライフプランの変化に柔軟に対応してくれます。

10年スパンの長期運用がおすすめ

ON COMPASSでは、10年、20年の長期投資をおすすめしています。世界経済は、短期的には上がったり下がったり変動していますが、10年単位でみると、基本的には右肩上がりに成長をしているからです。

資産運用をはじめるタイミングを気にされる方もいます。短期投資ではタイミングは重要ですが、長期投資の場合はタイミングを図るよりも、世界経済の成長に沿って長期的に少しずつ値上がりを目指していくことが大切だと、私たちは考えています。

とは言っても、新型コロナで市場が大きく下がったニュースなどを聞くと不安になられる方もいらっしゃいますよね。私の運用成績を毎月1回公開しているので、値動きのイメージなどそちらも参考にしてみてください。リアルな自分のお金での運用を公開しています(笑)。

家族の未来予想図をカタチにしよう!

最後にママたちに感想を伺いました。

Webで投資プランニングできるのいいですね。対面の相談だと、感情に左右されてしまう部分が少なからずあるような気がしていて。専門家が数理的なモデルに基づいて運用してくれるところに、魅力を感じました。

自分で株を選ぶのは判断が難しいし、リスクがあるじゃないですか。ON COMPASSはプロの方におまかせできるのがいいですよね。子育てしていると本当に時間がないので、共働きで忙しい方にもうれしいサービスだと思いました。

資産運用がはじめての方にやさしいサービスだと思いました。今まで興味がなかった人でもはじめやすいと思います。デザインもおしゃれですよね。

子どもの将来や家族の未来を思い描くうえで、切っても切り離せない「お金」。

ON COMPASSはそれをサポートしてくれる確かなツールといえそうです。

少しでも気になった方は、資産運用プランのシミュレーションからはじめてみてはいかがでしょうか。

●実績データは過去の事実を示すものであり将来の運用成果を保証するものではありません。また、シミュレーション結果は過去の実績データに基づき統計的手法を用いて計算したものであり、将来の運用成果を約束するものではありません。

●ON COMPASS 留意事項 <リスク> ・投資一任契約に基づき買付対象となる投資信託は、主に値動きのある有価証券等を投資対象としています。 ・投資信託の基準価額は、組み入れた有価証券等の値動き等(組入商品が外貨建てである場合には為替相場の 変動を含む)の影響により上下するため、これにより元本損失が生じることがあります。 ・投資信託は、投資元本及び分配金の保証された商品ではありません。 <手数料・費用等> ●投資一任契約に基づき買付けされた投資信託については、申込手数料、解約手数料、信託財産留保額はかかりません。●当該投資信託の保有期間中に間接的にご負担いただく費用として、純資産総額に対して実質年率0.895%(税込:0.9775%)程度(概算値)を乗じた額の信託報酬(調整後投資一任報酬を含む)およびその他費用がかかります。●その他費用については、運用状況等により変動するものであり、事前に料率、上限額等を示すことができません。●手数料(費用)の合計額については、申込金額、保有期間等の各条件により異なりますので、事前に料率、上限額等を表示することができません。●投資一任契約におけるお客様の実質的なご負担は、以上の投資信託に係る間接的にご負担いただく手数料・費用等のみとなります。 <その他重要事項> ・お客様が投資一任口座を開設する口座管理金融機関は、投資一任契約締結の媒介業務をマネックス・アセットマネジメントから委託され、投資一任契約締結に係る勧誘や内容説明等を行います。 ・口座管理金融機関は媒介業務に係る報酬を直接お客様から頂くことはありません。 ・お取引の際は、契約締結前交付書面や交付目論見書等を必ずご確認ください。 (会社の概要) マネックス・アセットマネジメント株式会社 金融商品取引業者 関東財務局長(金商) 第2882号 加入協会 一般社団法人 日本投資顧問業協会 一般社団法人 投資信託協会

●ON COMPASS 留意事項 <リスク> ・投資一任契約に基づき買付対象となる投資信託は、主に値動きのある有価証券等を投資対象としています。 ・投資信託の基準価額は、組み入れた有価証券等の値動き等(組入商品が外貨建てである場合には為替相場の 変動を含む)の影響により上下するため、これにより元本損失が生じることがあります。 ・投資信託は、投資元本及び分配金の保証された商品ではありません。 <手数料・費用等> ●投資一任契約に基づき買付けされた投資信託については、申込手数料、解約手数料、信託財産留保額はかかりません。●当該投資信託の保有期間中に間接的にご負担いただく費用として、純資産総額に対して実質年率0.895%(税込:0.9775%)程度(概算値)を乗じた額の信託報酬(調整後投資一任報酬を含む)およびその他費用がかかります。●その他費用については、運用状況等により変動するものであり、事前に料率、上限額等を示すことができません。●手数料(費用)の合計額については、申込金額、保有期間等の各条件により異なりますので、事前に料率、上限額等を表示することができません。●投資一任契約におけるお客様の実質的なご負担は、以上の投資信託に係る間接的にご負担いただく手数料・費用等のみとなります。 <その他重要事項> ・お客様が投資一任口座を開設する口座管理金融機関は、投資一任契約締結の媒介業務をマネックス・アセットマネジメントから委託され、投資一任契約締結に係る勧誘や内容説明等を行います。 ・口座管理金融機関は媒介業務に係る報酬を直接お客様から頂くことはありません。 ・お取引の際は、契約締結前交付書面や交付目論見書等を必ずご確認ください。 (会社の概要) マネックス・アセットマネジメント株式会社 金融商品取引業者 関東財務局長(金商) 第2882号 加入協会 一般社団法人 日本投資顧問業協会 一般社団法人 投資信託協会

あなたにピッタリの資産運用を

無料で提案

質問に答えるだけで、資産運用プランをご提案。

- 最適な運用戦略

- 預金と比べた

運用効果 - 元本割れの確率*

*ためるタイプのみ

記事を書いた人

MAGAZINE編集部

おまかせ資産運用サービス「ON COMPASS(オンコンパス)」が運営するON COMPASSマガジンの編集部です。資産運用に役立つ情報を提供しています。

目標に向かって、リスクを徹底管理したおまかせ運用

-

ひとりひとりに

あった最適な

プランのご提案POINT1 -

グローバルに

分散投資で

リスクを低減POINT2 -

運用開始後は

おまかせで

手間無しPOINT3

CATEGORY

カテゴリー

KEY WORDS

キーワード

- #NISA

- #7周年

- #サービス改定

- #ファンドラップ

- #第1位

- #金融庁

- #債券

- #REIT

- #ロボアドバイザー

- #相続

- #住宅購入資金

- #投資信託

- #長期投資

- #CIOからのメッセージ

- #ボーナス積立

- #積立額

- #クオンツ運用

- #個別株

- #複利

- #手数料

- #ロボアド

- #コア・サテライト戦略

- #ロボットアドバイザー

- #退職金

- #リバランス

- #リバランス

- #インフレ

- #プロスペクト理論

- #アセットアロケーション

- #コロナショック

- #資産配分

- #ボーナス投資

- #運用実績公開

- #お金の色分け

- #積立投資

- #老後資金

- #投資の考え方

- #分散投資

- #バンガード

- #一括投資

- #絶好調

- #コンパス

- #長期投資

- #羅針盤

- #運用成績公開

- #長期運用

- #リスク許容度

- #おまかせ運用

- #投資タイミング

- #ETF

- #運用戦略

- #成績公開

- #投資対象

- #大幅下落

- #大幅下落の時にすべきこと

- #想い

- #資産運用

- #ゴールベースアプローチ

- #メディア掲載

- #教育資金

- #お金の考え方

SNS

ON COMPASSの最新情報をチェック