相続でお金が入ったら、どうする?

相続で急にお金が手に入った場合、どうしたらよいのでしょうか。相続は、ときには数千万円から1億円以上の大金となるケースも見られ、高額になるほど悩みも大きくなります。

今回は、相続の実態やおすすめの管理方法についてお伝えします。

大金を相続している人はどのくらいいる?

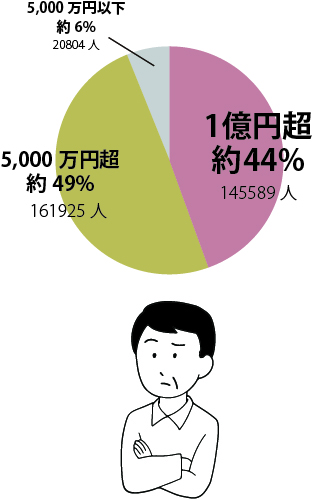

まず、国税庁の資料(*1)から、大金を相続している人の数を見てみます。仮に1億円超を大金と定義した場合、約15万人が当てはまります。これは相続人のうちの約44%です。ただし、被相続人(故人)1人に対して、複数の相続人がいるケースも考えられるので、1億円超が相続の対象でも、相続人全員で分けると一人当たりの受け取る額は1億円以下となる場合もあります。

(https://www.nta.go.jp/publication/statistics/kokuzeicho/sozoku2020/sozoku.htm)

※グラフは「令和2年度統計年報 2 直接税 相続税」をもとに独自に作成

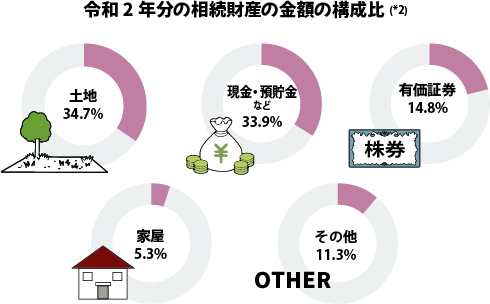

また、国税庁の「令和2年分 相続税の申告事績の概要」によると、故人1人あたりの遺産平均額は1億3,619万円(*2)です。同資料には、相続財産の金額の構成比も掲載されており、以下のようになっています。

(https://www.nta.go.jp/information/release/kokuzeicho/2021/sozoku_shinkoku/pdf/sozoku_shinkoku.pdf)

※グラフは「令和2年分 相続税の申告事績の概要」をもとに独自に作成

相続財産の金額は増加傾向にある

国税庁の資料(*3)をもとに、直近10年間における相続財産への課税状況を見ると、相続財産の金額や相続人の数は、増加傾向にあります。

相続人の数が増えれば、1人あたりの相続額は少なくなる可能性があるものの、全てのケースで複数いるわけではありません。そして、日本は少子高齢化が進んでいるため、今後大金を相続する方は増えるかもしれません。

*3 出典:国税庁「統計情報」

(https://www.nta.go.jp/publication/statistics/kokuzeicho/tokei.htm)

預貯金を相続した際の懸念点

上述した相続財産の金額の構成比では、「土地」に次いで「現金・預貯金など」が33.9%と2番目に高くなっています。

しかし、預貯金を相続し、そのまま預貯金としていた場合、次の3点が懸念されます。

- 金利の低さ

- インフレのリスク

- 金融機関が破綻した場合のリスク

金利の低さ

超低金利状態が続く日本では、相続財産を金融機関に置いたままにしておいても増やすことは難しいといえます。

30年ほど前には、普通預金金利が2%台(*4)、定期預金金利が6%台(*5)の時代もありました。しかし現在は、普通預金の平均金利は0.001%(*6)、定期預金でも平均0.003%程度(*7)です。1億円を1年間預けても、1,000円や3,000円程度の利息しかつかない計算です。

*4*5 出典:日本銀行「(参考)銀行預金金利」

(https://www.boj.or.jp/statistics/outline/note/notest2.htm/#drate)

*6*7 出典:日本銀行「預金種類別店頭表示金利の平均年利率等について」

(https://www.boj.or.jp/statistics/dl/depo/tento/te220330.pdf)

インフレのリスク

預貯金には、実質的にお金の価値が目減りする、インフレリスクもあります。インフレとは、世の中の物価が上昇し続ける状態です。

例えば、100円のノートが翌日200円になれば、同じ物を買うのに2倍のお金が必要になるので、お金の価値は半分になってしまったといえます。

実際にこのような極端な値上げはほとんどありませんが、IMF(国際通貨基金)の世界経済のみ通し(2022年7月)によると、今年のインフレ率は先進国では6.6%、新興市場国・発展途上国では9.5%に達すると予測されています。

実際に原材料を輸入に頼っている商品はこうした影響を受けやすく、身の回りの食品や日用品でも値上げが続いていると実感されている方も多いのではないでしょうか。

徐々に物価が上がるにもかかわらず低金利が続くと相続した資産は実質的に減っていくこととなります。

金融機関が破綻した場合のリスク

金融機関に預けたお金は、預金保険制度の対象となっているため、万が一銀行などが破綻しても保護されます。しかし、保護されるのはその金融機関について、一顧客あたり元本1,000万円までと、その利息などです。1,000万円を超える部分については、破綻した金融機関の財産状況に応じて支払われます。

数千万円や1億円といった大金を相続した人が、預貯金のみで管理し続け金融機関が破綻した場合、資産の大部分を失ってしまうリスクを伴います。

株式等の相続後は運用も大変

上記で紹介した「相続財産の金額の構成比」では、有価証券が14.3%を占めており、株式などを相続する人も一定数います。

投資知識が無ければ相続したあと、後どうしたら良いかわからなくなる場合もあります。

被相続人(故人)が、どのような考え方で運用していたのか、どの銘柄なら売却して良いのか、保有したままにすべき銘柄はどれなのかなど、判断が難しいことばかりです。

また、投資が好きだった人からの相続で、被相続人のことを想いそのまま保有していたら値下がりし、慌ててしまうというケースもあるかもしれません。

大金を相続したらON COMPASSで「おまかせ資産運用」するのもおすすめ

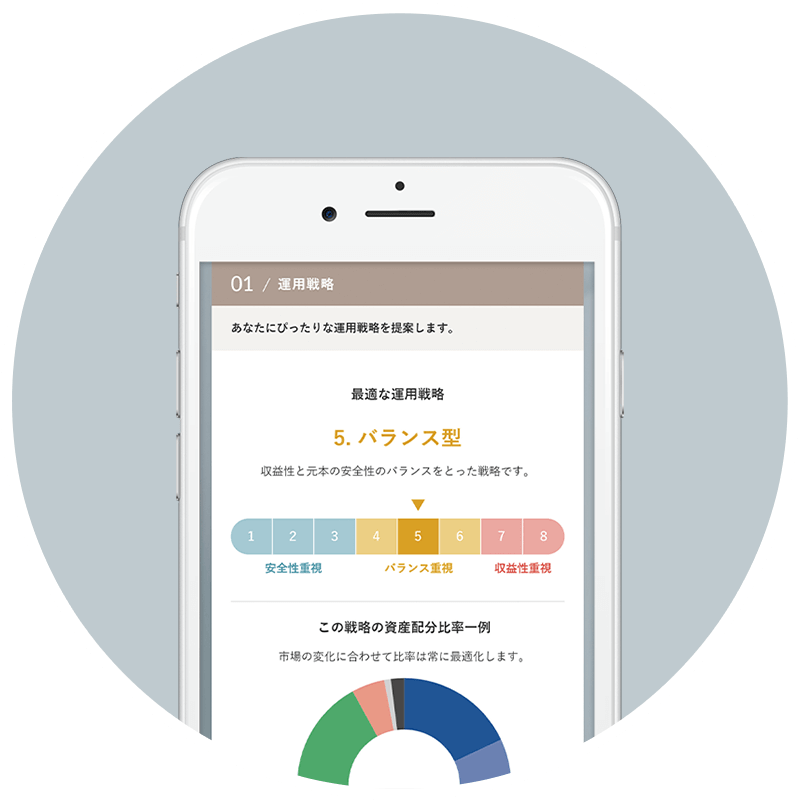

相続したお金を預貯金のままにしておくのはもったいないと感じる方や、有価証券として相続したけれども投資の知識や経験がなくどうしてよいのかわからない方には、「ON COMPASS」で資産運用を行うという方法もあります。

ON COMPASSは、WEB上の簡単な質問に答えるだけで、その人に合った資産配分や投資商品、運用プランなどを提案し、運用も実行してくれます。資産運用に必要な作業のほとんどを代行してくれるので、投資の知識や経験のない方でも、相続財産の手軽な運用が可能です。

通常は、投資未経験者が相続した大金をいきなり金融商品で運用するのは、不安も大きいと思います。しかし、ON COMPASSでは、一人一人のリスク許容度(どれぐらいの値動きを許容できるか)に合わせて運用するため、そうした不安を軽減して、資産運用が行える仕組みとなっています。

相続したお金を、預貯金のままにしておくのはもったいないと感じる方は、ON COMPASSを検討してみてください。

無料体験から簡単に将来予測を確認することができます。

まとめ

超高齢社会に向かう現代では、相続する金額は増えつつあります。預貯金のままにしておくことも選択肢のひとつですが、一方で、すぐに使わないお金には働いてもらうという考え方もあります。

ON COMPASSはリスクを徹底管理したおまかせ資産運用サービスです。世界への分散投資を行い、安定的な運用を目指しています。

ON COMPASSの無料体験では、将来予測だけでなく運用した場合と預金のままにした場合の比較なども確認することが可能です。

まずは気軽に、無料体験で相続したお金を運用した場合のシミュレーションをしてみてはいかがでしょうか。

●実績データは過去の事実を示すものであり将来の運用成果を保証するものではありません。また、シミュレーション結果は過去の実績データに基づき統計的手法を用いて計算したものであり、将来の運用成果を約束するものではありません。

●ON COMPASS 留意事項 <リスク> ・投資一任契約に基づき買付対象となる投資信託は、主に値動きのある有価証券等を投資対象としています。 ・投資信託の基準価額は、組み入れた有価証券等の値動き等(組入商品が外貨建てである場合には為替相場の 変動を含む)の影響により上下するため、これにより元本損失が生じることがあります。 ・投資信託は、投資元本及び分配金の保証された商品ではありません。 <手数料・費用等> ●投資一任契約に基づき買付けされた投資信託については、申込手数料、解約手数料、信託財産留保額はかかりません。●当該投資信託の保有期間中に間接的にご負担いただく費用として、純資産総額に対して実質年率0.895%(税込:0.9775%)程度(概算値)を乗じた額の信託報酬(調整後投資一任報酬を含む)およびその他費用がかかります。●その他費用については、運用状況等により変動するものであり、事前に料率、上限額等を示すことができません。●手数料(費用)の合計額については、申込金額、保有期間等の各条件により異なりますので、事前に料率、上限額等を表示することができません。●投資一任契約におけるお客様の実質的なご負担は、以上の投資信託に係る間接的にご負担いただく手数料・費用等のみとなります。 <その他重要事項> ・お客様が投資一任口座を開設する口座管理金融機関は、投資一任契約締結の媒介業務をマネックス・アセットマネジメントから委託され、投資一任契約締結に係る勧誘や内容説明等を行います。 ・口座管理金融機関は媒介業務に係る報酬を直接お客様から頂くことはありません。 ・お取引の際は、契約締結前交付書面や交付目論見書等を必ずご確認ください。 (会社の概要) マネックス・アセットマネジメント株式会社 金融商品取引業者 関東財務局長(金商) 第2882号 加入協会 一般社団法人 日本投資顧問業協会 一般社団法人 投資信託協会

あなたにピッタリの資産運用を

無料で提案

質問に答えるだけで、資産運用プランをご提案。

- 最適な運用戦略

- 預金と比べた

運用効果 - 元本割れの確率*

*ためるタイプのみ

記事を書いた人

MAGAZINE編集部

おまかせ資産運用サービス「ON COMPASS(オンコンパス)」が運営するON COMPASSマガジンの編集部です。資産運用に役立つ情報を提供しています。

目標に向かって、リスクを徹底管理したおまかせ運用

-

ひとりひとりに

あった最適な

プランのご提案POINT1 -

グローバルに

分散投資で

リスクを低減POINT2 -

運用開始後は

おまかせで

手間無しPOINT3

CATEGORY

カテゴリー

KEY WORDS

キーワード

- #NISA

- #7周年

- #サービス改定

- #ファンドラップ

- #第1位

- #金融庁

- #債券

- #REIT

- #ロボアドバイザー

- #相続

- #住宅購入資金

- #投資信託

- #長期投資

- #CIOからのメッセージ

- #ボーナス積立

- #積立額

- #クオンツ運用

- #個別株

- #複利

- #手数料

- #ロボアド

- #コア・サテライト戦略

- #ロボットアドバイザー

- #退職金

- #リバランス

- #リバランス

- #インフレ

- #プロスペクト理論

- #アセットアロケーション

- #コロナショック

- #資産配分

- #ボーナス投資

- #運用実績公開

- #お金の色分け

- #積立投資

- #老後資金

- #投資の考え方

- #分散投資

- #バンガード

- #一括投資

- #絶好調

- #コンパス

- #長期投資

- #羅針盤

- #運用成績公開

- #長期運用

- #リスク許容度

- #おまかせ運用

- #投資タイミング

- #ETF

- #運用戦略

- #成績公開

- #投資対象

- #大幅下落

- #大幅下落の時にすべきこと

- #想い

- #資産運用

- #ゴールベースアプローチ

- #メディア掲載

- #教育資金

- #お金の考え方

SNS

ON COMPASSの最新情報をチェック